Trong số các thuật ngữ forex cơ bản cần nắm thì pip và spread được xem là 2 thuật ngữ vô cùng quan trọng. Nếu pip giúp cho quá trình giao dịch và tính toán lợi nhuận/thua lỗ trở nên đơn giản hơn thì spread lại liên quan trực tiếp đến lợi nhuận/thua lỗ trên thị trường này. Và 2 thuật ngữ pip – spread lại có mối quan hệ mật thiết với nhau, pip chính là đơn vị đo chênh lệch spread.

Ở bài viết trước, chúng ta đã tìm hiểu về pip và cách xác định giá trị của pip, thì lần này, quocdunginvest.com sẽ giúp các bạn tìm hiểu các khía cạnh của spread. Cùng theo dõi nhé.

Spread là gì?

Nhắc lại một chút về các mức giá trong giao dịch forex. Có 2 loại giá, bao gồm giá Bid và giá Ask. Giá Bid là giá khớp lệnh khi thực hiện lệnh Sell, ngược lại, giá Ask là giá khớp lệnh khi thực hiện lệnh Buy. Trong giao dịch forex, giá Ask luôn lớn hơn hoặc bằng giá Bid.

Để biết lý do tại sao giá Mua luôn lớn hơn hoặc bằng giá Bán, các bạn có thể tham khảo lại bài viết về Bid/Ask:

Trong giao dịch forex, spread chính là phần chênh lệch giữa giá Bid và giá Ask của cặp tỷ giá tại cùng một thời điểm, và được thể hiện bằng số pip.

Spread = giá Ask – giá Bid

Ví dụ: cặp tiền EUR/USD có báo giá ở thời điểm hiện tại như sau: Bid: 1.11543 và Ask: 1.11567. Spread trên cặp này ở thời điểm hiện tại là 2.4 pips.

Xem lại cách xác định pip và cách tính giá trị của pip qua bài viết sau:

Trong thị trường forex, tỷ giá (giá Bid, giá Ask) của các cặp tiền hay của bất kỳ loại tài sản nào cũng đều biến động liên tục mỗi phút, mỗi giây. Chính vì thế, spread trên mỗi cặp tỷ giá được xác định ở mỗi thời điểm là khác nhau.

Hướng dẫn cách xem spread trên phần mềm giao dịch

Trên tất cả các phần mềm giao dịch forex đều cho phép trader xem spread của tất cả các cặp tỷ giá theo thời gian thực.

Trên phần mềm MT4

Tại khu vực Market Watch, các bạn bấm chuột phải, sau đó chọn Spread, cột thông số này sẽ hiển thị ngay bên cạnh 2 mức giá Bid và Ask, như hình dưới:

Cột có hình dấu chấm than (!) chính là spread của các cặp tỷ giá. Giá trị của cột này cũng sẽ liên tục thay đổi khi các mức giá Bid và Ask thay đổi.

Tuy nhiên, trên phần mềm MT4, spread hiển thị dưới dạng pipettes, để quy đổi sang pip, các bạn chỉ việc chia các thông số đó cho 10.

Ví dụ: spread của cặp USD/CHF ở hình trên đang là 7 pipettes, tức là 0.7 pips.

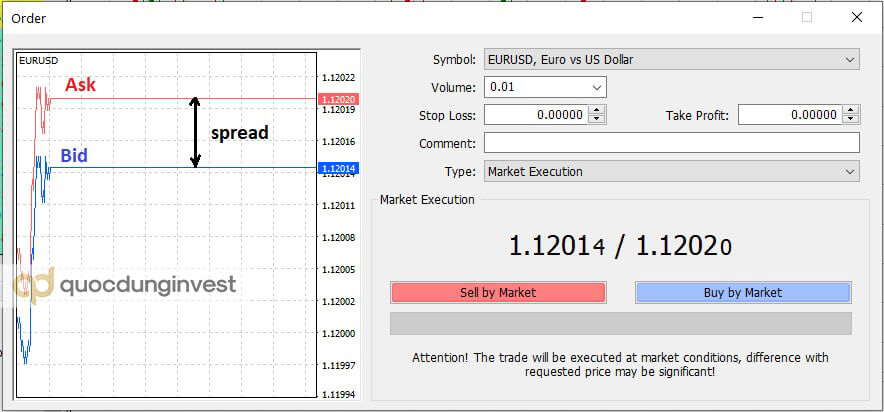

Ngoài ra, với phần mềm MT4, các bạn có thể theo dõi spread trực tiếp dưới dạng biểu đồ, là khoảng cách giữa 2 đường giá Bid và Ask, cho thấy mức độ biến động spread của cặp tỷ giá. Các bạn có thể theo dõi trong hộp thoại đặt lệnh New Order.

Trên phần mềm cTrader

Đối với phần mềm cTrader, tại khu vực Watch Lists, các bạn chuyển sang chế độ hiển thị tính năng giao dịch nhanh one-click, spread sẽ được hiển thị tại đó mà không cần phải thêm vào, đồng thời spread được thể hiện bằng số pip chứ không phải pipettes như MT4.

Cách thức ghi nhận chi phí spread trong giao dịch forex

Như đã giới thiệu ở phần mở đầu, sở dĩ spread liên quan trực tiếp đến lợi nhuận/thua lỗ bởi vì spread chính là một loại chi phí giao dịch mà trader phải trả cho sàn forex.

Để hình dung hơn tại sao spread lại là một loại chi phí giao dịch, chúng ta sẽ lấy ví dụ trên thị trường giao ngay.

Buổi sáng, bạn đến ngân hàng để đổi VND sang USD. Tỷ giá USD/VND đang được niêm yết như sau: 22,540/665, tức là giá Bid là 22,540 và giá Ask là 22,665. Khi đổi VND sang USD nghĩa là bạn đang dùng VND để mua vào USD, nếu trên thị trường forex thì tương ứng với lệnh Buy trên cặp USD/VND. Mức giá mà ngân hàng chấp nhận để bán USD cho bạn sẽ là mức giá cao hơn, tức giá Ask. Tuy nhiên, vì lý do nào đó mà các bạn cần đổi lại số tiền USD đã mua sang VND ngay trong buổi chiều. Vì tỷ giá USD/VND không đổi trong ngày, nên mức giá mà ngân hàng chấp nhận mua lại USD của bạn chính là giá Bid mà không phải là mức giá mà bạn đã mua vào trong sáng đó.

Bạn mua vào USD với giá 22,665, sau đó bán ra với giá 22,540, bạn lỗ 125 VND trên mỗi USD. Giả sử bạn giao dịch 1000$, thì bạn đã lỗ 125,000 VND. Trong giao dịch này, mặc dù tỷ giá không đổi, nhưng chênh lệch giữa giá mua và giá bán đã khiến bạn mất đi 125,000 VND, đó chính là chi phí giao dịch mà bạn phải trả cho ngân hàng ở nghiệp vụ này.

Quay trở lại thị trường forex, trước tiên, các bạn phải hiểu bản chất của một giao dịch mua, bán tiền tệ trên thị trường này. Khi mở một lệnh bất kỳ, tức là các bạn đang mở một vị thế mua hoặc bán và khi đóng lệnh nghĩa là bạn đang mở một vị thế ngược lại vị thế lúc mở lệnh.

Ví dụ: đặt lệnh Buy trên cặp EUR/USD (nghĩa là mở vị thế mua), lúc này, các bạn đang mua vào EUR và bán ra USD hay nói cách khác là dùng USD để mua EUR. Khi đóng lệnh, tương đương với một vị thế bán hay một lệnh bán, là dùng EUR để đổi lại USD hay bán ra EUR và mua vào USD.

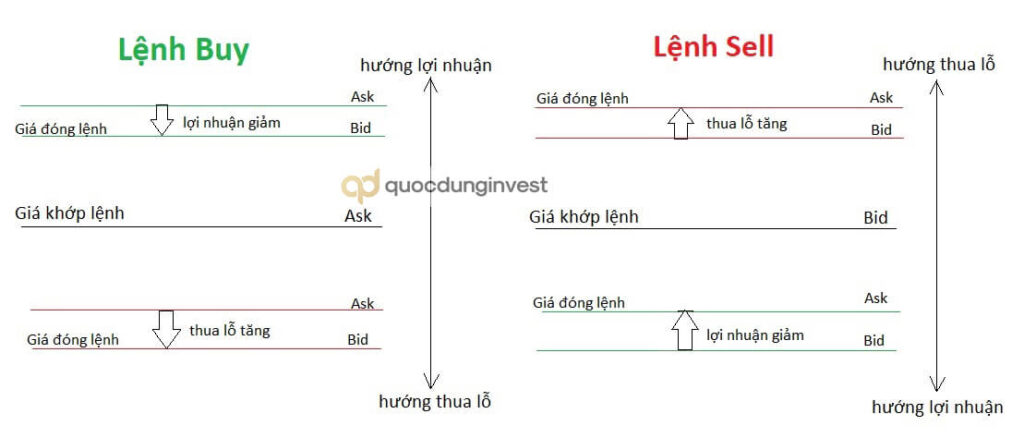

Vậy thì, spread được ghi nhận vào chi phí như thế nào?

Quan sát hình ảnh bên dưới:

Một lệnh Buy trên cặp EUR/USD được khớp với mức giá 1.12189 và một lệnh Sell cũng trên cặp EUR/USD được khớp với mức giá 1.12185. Cả 2 lệnh được hiển thị tại khu vực quản lý lệnh như hình trên.

Ở cột giá đầu tiên là giá khớp lệnh và cột giá phía sau là cột giá thị trường ở thời điểm hiện tại và đây cũng sẽ là mức giá thực hiện khi các bạn đóng lệnh lại.

Khi đặt lệnh Buy, giá khớp lệnh là giá Ask, thay vì vẫn sẽ là giá Ask thì giá đóng lệnh lại là giá Bid (thấp hơn giá Ask), khiến cho lợi nhuận bị giảm đi một phần hoặc thua lỗ tăng thêm 1 phần chính bằng chênh lệch của giá Ask và giá Bid.

Ngược lại, khi đặt lệnh Sell, giá khớp lệnh là giá Bid, thay vì vẫn sẽ là giá Bid thì giá đóng lệnh lại là giá Ask (cao hơn giá Bid), khiến cho lợi nhuận bị giảm đi một phần hoặc thua lỗ tăng thêm 1 phần chính bằng chênh lệch của giá Ask và giá Bid.

Phần lợi nhuận giảm đi hoặc thua lỗ tăng lên đó chính là chi phí mà bạn phải trả cho sàn.

Các yếu tố ảnh hưởng đến spread trong giao dịch forex

Có 3 yếu tố chính, tác động trực tiếp đến spread trên các cặp tỷ giá trong thị trường forex, bao gồm: tính thanh khoản của tài sản, điều kiện thị trường và khối lượng giao dịch.

Tính thanh khoản của tài sản

Một loại tài sản được xem là có tính thanh khoản cao khi có nhiều người mua, bán trên loại tài sản này. Càng nhiều người mua, bán thì khoảng cách giữa cung và cầu càng gần nhau, dẫn đến giá mua và giá bán không chênh lệch nhiều, nghĩa là spread thấp. Một broker liên kết với nhiều nhà cung cấp thanh khoản lớn thì spread trên các loại tài sản mà sàn cung cấp sẽ có spread thấp hơn so với broker không liên kết với nhà cung cấp thanh khoản nào hoặc chỉ liên kết với 1, 2 nhà cung cấp thanh khoản.

Các cặp tiền chính, vàng là những loại tài sản được giao dịch nhiều trên thị trường, nhiều người mua, kẻ bán với khối lượng lớn nên spread trên những cặp này thường rất thấp. Ngược lại, các cặp ngoại lai, dầu thô hay hàng hóa ít được giao dịch nên spread thường sẽ cao hơn nhiều.

Điều kiện thị trường

Khi thị trường biến động mạnh hoặc khi có một tin tức quan trọng nào đó được công bố thì spread trên các cặp tiền bị ảnh hưởng nhiều sẽ tăng lên. Ngay cả những broker áp dụng chính sách spread cố định cũng không thể đảm bảo được mức cố định đó khi thị trường biến động mạnh.

Khối lượng giao dịch

Khối lượng giao dịch chỉ tác động mạnh đến spread trong trường hợp broker là nhà tạo lập thị trường hay Market Maker. Nếu lệnh của trader có khối lượng lớn và có khả năng gây thiệt hại cho sàn thì các MM broker này sẽ điều chỉnh tăng spread để bù lại rủi ro tăng lên mà họ sẽ gánh chịu. Còn bình thường, với các STP hay ECN broker, lệnh của trader dù lớn đến đâu cũng không thể ảnh hưởng đến giá cả vì khối lượng trên thị trường forex là rất lớn, tính thanh khoản rất cao nên sẽ không thể thao túng giá.

Phân loại spread. Giãn spread là gì?

Phân loại spread

Trong giao dịch forex, spread có 2 loại: spread cố định (Fixed spread) và spread thả nổi (Variable spread)

- Spread cố định: giá Bid và giá Ask thay đổi liên tục nhưng chênh lệch của chúng không đổi

- Spread thả nổi: giá Bid và giá Ask thay đổi liên tục và chênh lệch giữa chúng cũng thay đổi theo.

Các MM broker thường áp dụng chính sách spread cố định và spread rất cao do không liên kết với nhà cung cấp thanh khoản mà chính sàn sẽ là nhà cung cấp thanh khoản. Các STP broker thường áp dụng cả 2 loại spread cho các loại tài khoản giao dịch của mình, tuy nhiên, spread cố định tại STP broker sẽ thấp hơn so với MM broker. Ngược lại, sàn ECN chỉ áp dụng chính sách spread thả nổi, liên kết với nhiều nhà cung cấp thanh khoản lớn nên báo giá tốt nhất đến khách hàng và tất nhiên, spread là thấp nhất.

Giãn nở spread là gì?

Giãn nở spread là hiện tượng spread bất ngờ tăng lên cao hơn so với bình thường. Thông thường, chỉ có spread thả nổi mới bị giãn nở, nhưng trường hợp này vẫn có thể xảy ra đối với spread cố định ở các nhà tạo lập thị trường, MM broker.

Chẳng hạn như, spread trên cặp EUR/USD tại sàn IC Markets thông thường chỉ từ 0.0 đến 0.2 pips, nhưng khi thị trường biến động mạnh hoặc tại thời điểm một tin tức quan trọng được công bố, spread trên cặp này tăng lên đến hơn 0.5 pips.

Hay tại một MM broker, spread cố định trên cặp USD/JPY là 1.9 pips, ngay tại thời điểm trước khi FED công bố lãi suất, broker này giãn spread trên hầu hết các cặp tiền, khiến spread của USD/JPY tăng lên đến 5.0 pips, với mục đích hạn chế thiệt hại khi lãi suất công bố ảnh hưởng đến giá theo chiều hướng bất lợi cho sàn.

Vậy, spread thường giãn nở khi nào?

Có 3 thời điểm mà spread trên các loại tài sản thường bị giãn nở mạnh, cụ thể:

- Trước giờ ra tin. Khi một tin tức quan trọng sắp được công bố, nó thường được dự báo sẽ ảnh hưởng đến giá cả theo một hướng nào đó, có thể làm tăng hoặc giảm giá trên một đồng tiền mạnh như USD hay EUR chẳng hạn. Và đám đông thường sẽ ra quyết định giao dịch trên cùng một xu hướng, điều này khiến cho lượng cung – cầu mất cân bằng, chênh lệch giá bán, giá mua cao, dẫn đến giãn nở spread.

- Tại thời điểm chuyển giao giữa các phiên giao dịch. Phiên Âu và phiên Mỹ là 2 phiên giao dịch sôi nổi nhất trong ngày, khối lượng giao dịch tại 2 phiên này, đặc biệt là ở khoảng thời gian trùng nhau (overlap), khối lượng giao dịch trên thị trường đạt cực đại, tính thanh khoản là lớn nhất nên spread thường sẽ là thấp nhất. Khi bắt đầu chuyển sang phiên Úc và Á, khối lượng giao dịch đột ngột giảm dần, thị trường ít sôi nổi hơn nên hiện tượng giãn spread cũng thường xuyên xảy ra.

- Tại thời điểm bắt đầu tuần giao dịch mới. Sau 2 ngày nghỉ cuối tuần, các trader thường không vội vàng để bắt đầu giao dịch, họ lựa chọn đứng ngoài để quan sát thị trường. Điều này khiến cho thị trường forex lúc nào cũng khá im ắng vào mỗi sáng thứ Hai, khối lượng giao dịch thấp, tính thanh khoản thấp nên spread bị giãn nở cao hơn so với bình thường.

Ở những thời điểm spread bị giãn nở, đặc biệt là trước giờ ra tin, các trader thích sự an toàn sẽ không giao dịch, một phần vì họ không muốn phải trả chi phí quá cao. Mặt khác, nhiều trader lại rất ưa thích giao dịch tại những thời điểm này, vì biến động lớn do tin tức có thể giúp họ mang về một khoản lợi nhuận lớn, dư sức bù đắp phần chi phí gia tăng do giãn nở spread.

Hướng dẫn lựa chọn tài khoản giao dịch, broker dựa vào tiêu chí spread

Việc lựa chọn loại spread cố định hoặc thả nổi hay có thể chấp nhận phí spread ở mức như thế nào là phụ thuộc rất lớn vào phong cách và chiến lược giao dịch mà mỗi trader hướng đến.

Cho dù tiêu chí về spread của bạn như thế nào thì trước hết, bạn phải chọn một broker uy tín để giao dịch. Broker uy tín sẽ đảm bảo cho bạn môi trường giao dịch minh bạch, bạn sẽ tránh được rủi ro pháp lý và các hình thức gian lận trong forex.

Tham khảo danh sách các broker uy tín nhất hiện nay:

Ở một số trường hợp, trong các chiến lược quản lý vốn, quản trị rủi ro, các bạn phải biết trước mức chi phí giao dịch phải trả, trong đó, phí hoa hồng (commission) và phí qua đêm (swap) là cố định thì buộc phí từ spread cũng phải cố định. Đó là lý do mà bạn có thể muốn lựa chọn giao dịch với spread cố định. Đối với lựa chọn này, các bạn có thể giao dịch trên các loại tài khoản áp dụng chính sách spread cố định, với các tên gọi thường là Fixed hay Fixed Standard. Spread của các cặp tiền chính trên loại tài khoản này thường dao động từ 1.0 – 1.5 pips tại các broker uy tín, đối với các broker dỏm hay các MM broker, spread sẽ dao động từ 2.0 – 3.5 pips.

Còn lại, đa số các trader hiện nay đều thích spread thả nổi do spread thả nổi thường thấp hơn spread cố định, giúp trader tiết kiệm được chi phí giao dịch.

Các trader theo đuổi phong cách giao dịch lướt sóng (scalping trading) hoặc giao dịch trong ngày (day trading) thì mong muốn spread càng thấp càng tốt. Do số lượng lệnh giao dịch mỗi ngày là rất lớn, việc đóng mở lệnh liên tục sẽ khiến họ phải trả khá nhiều phí spread, các mức phí nhỏ này cộng dồn lại có thể ảnh hưởng rất lớn đến lợi nhuận của họ. Chính vì thế, các trader thuộc phong cách này luôn tìm kiếm loại tài khoản ECN. Tài khoản ECN được áp dụng một chính sách về chi phí giao dịch khá cạnh tranh, bao gồm một mức phí commission thấp và một mức chênh lệch spread cực kỳ thấp. Spread trên các cặp tiền chính của tài khoản ECN chỉ dao động từ 0.0 đến 0.5 pips và commission chỉ từ 6-7$/lot/2 chiều. Để mở tài khoản ECN, các bạn phải đáp ứng số vốn ban đầu ít nhất là 200$.

Tuy nhiên, không phải ai cũng có thể đáp ứng được số vốn ban đầu cao để được giao dịch trên tài khoản ECN. Trong trường hợp này, các trader sẽ lựa chọn loại tài khoản Tiêu chuẩn (Standard). Tài khoản này được áp dụng chính sách miễn phí commission nhưng bù lại spread cao hơn nhiều so với tài khoản ECN, từ 0.5-1.5 pips trên các cặp tiền chính.

Vậy, chi phí giao dịch trên tài khoản nào cao hơn?

Ví dụ 1:

- Cặp EUR/USD trên tài khoản ECN có spread là 0.1 pips và commission 7$/lot, suy ra chi phí giao dịch 1 lot = 10*0.1 + 7 = 8$

- Cặp EUR/USD trên tài khoản Standard có spread là 1.2 pips, commission 0$, suy ra, chi phí giao dịch 1 lot = 10*1.2 = 12$

Ví dụ 2:

- Cặp AUD/USD trên tài khoản ECN có spread là 0.4 pips và commission 7$/lot, suy ra chi phí giao dịch 1 lot = 10*0.4 + 7 = 11$

- Cặp AUD/USD trên tài khoản Standard có spread là 1.0 pips, commission 0$, suy ra, chi phí giao dịch 1 lot = 10*1.0 = 10$

Thông thường, khi giao dịch các cặp tiền chính, tài khoản ECN sẽ có tổng mức chi phí giao dịch thấp hơn so với tài khoản Standard. Nhưng cũng sẽ có trường hợp ngoại lệ, như ví dụ 2 ở trên.

Chính vì vậy, đối với các trader muốn tiết kiệm chi phí giao dịch nhất có thể, ngoài việc lựa chọn loại tài khoản có spread thấp, các bạn cũng cần xác định được cặp tỷ giá mà mình yêu thích và thường xuyên giao dịch để lựa chọn loại tài khoản có tổng phí giao dịch thấp nhất.

Đối với các trader giao dịch trung và dài hạn, bao gồm Swing trading và Position trading, họ giao dịch ít lệnh và giữ vị thế lâu hơn, họ trông chờ vào các chuyển động giá có quy mô lớn trong nhiều ngày, nhiều tuần, thậm chí nhiều tháng nên chênh lệch spread sẽ không ảnh hưởng gì nhiều đến lợi nhuận mà họ mong đợi. Chính vì thế, họ thường không quá quan trọng đến spread thấp hay cao mà sẽ tập trung vào các tiêu chí khác như nền tảng giao dịch tiên tiến, các công cụ phân tích thị trường nâng cao, tín hiệu forex chuyên nghiệp, sự hỗ trợ 1-1 từ chuyên gia của sàn…

Cũng có nhiều trader muốn giao dịch mà không cần phải quan tâm đến spread, và lựa chọn duy nhất của họ chính là các loại tài khoản Zero Spread. Tài khoản này áp dụng một mức phí commission khá cao, từ 20$/lot/2 chiều nhưng bù lại, spread trên các cặp tiền chính được áp dụng chính sách cố định bằng 0 hoặc thả nổi nhưng hầu hết đều gần như bằng 0. Tuy nhiên, tài khoản Zero Spread yêu cầu số tiền nạp ban đầu rất lớn, chỉ phù hợp đối với những trader giàu có hoặc các trader chuyên nghiệp.

Kết luận

Với những kiến thức mà quocdunginvest.com đã chia sẻ trong bài viết này, hy vọng các bạn đã nắm được khái niệm spread cũng như cách thức ghi nhận chi phí spread trong giao dịch forex. Bên cạnh đó, cần xác định được phong cách cũng như chiến lược giao dịch của mình để lựa chọn broker và tài khoản giao dịch theo tiêu chí spread sao cho phù hợp nhất, tiết kiệm chi phí nhất có thể.

CHÚC CÁC BẠN THÀNH CÔNG