Mở đầu cho chuỗi bài viết liên quan đến các phương pháp phân tích sẽ là một trường phái được ưa chuộng nhất hiện nay, trên mọi loại thị trường tài chính như chứng khoán, hàng hóa, phái sinh, tiền điện tử và cả forex, đó là phân tích kỹ thuật.

Các công cụ được sử dụng trong phân tích kỹ thuật có phần đơn giản, dễ ứng dụng hơn so với những trường phái khác, vì lẽ đó mà hầu như trader mới nào cũng muốn tiếp cận với phương pháp này trước tiên.

Vậy, phân tích kỹ thuật là gì? Phân tích kỹ thuật sử dụng những công cụ, phương pháp nào? Và trường phái này có ưu, nhược điểm ra sao? Cùng quocdunginvest.com tìm hiểu qua bài viết lần này nhé.

Phân tích kỹ thuật là gì?

Phân tích kỹ thuật (Technical Analysis) là phương pháp phân tích dữ liệu giá và khối lượng trong quá khứ của các công cụ tài chính và dự đoán xu hướng biến động giá của chúng trong tương lai. Phân tích kỹ thuật không coi trọng giá trị nội tại của công cụ tài chính mà chủ yếu nghiên cứu xu hướng, động lực của giá và khối lượng của tài sản được giao dịch để ra quyết định mua hoặc bán. Các nhà đầu tư, nhà giao dịch và các nhà phân tích theo trường phái này thường chỉ sử dụng biểu đồ và các mô hình để đánh giá xu hướng tài sản.

Phân tích kỹ thuật có thể áp dụng rộng rãi trên nhiều loại thị trường khác nhau như chứng khoán, forex, hàng hóa, cổ phiếu… và bất kỳ công cụ tài chính nào chịu tác động từ quy luật cung – cầu.

Lịch sử hình thành và cơ sở lý luận của phân tích kỹ thuật

Phân tích kỹ thuật trên thực tế là đã tồn tại từ rất lâu, khi nhu cầu thương mại bắt đầu xuất hiện và các thị trường được thúc đẩy bởi cung và cầu. Biểu hiện rõ ràng nhất của việc sử dụng phương pháp này được ghi chép lại vào thế kỷ 17, các thương nhân đã áp dụng phân tích kỹ thuật để dự đoán thị trường Hà Lan, hay ở thế kỷ 18, các thương nhân buôn gạo Nhật Bản dựa trên biểu đồ giá dạng nến để thực hiện các thương vụ đầu cơ giá gạo…

Cho đến cuối thế kỷ 19 thì trường phái này lại trở nên nổi tiếng hơn nhờ Charles Dow, người đã phát minh ra chỉ số thị trường đầu tiên trên thế giới. Khi nghiên cứu thị trường, ông phát hiện ra rằng, giá cổ phiếu đã phản ứng trước khi các tin tức quan trọng được công bố, sau đó ông ghi chép lại lịch sử giá, tìm kiếm các điều kiện để giá hình thành một xu hướng cụ thể và mô phỏng chúng dưới dạng đồ thị thay vì là các con số. Và biểu đồ Point & Figure ra đời, đánh dấu sự khởi đầu cho trường phái phân tích kỹ thuật.

Tiếp đến, ông xuất bản hàng loạt các bài báo trên tờ Wall Street Journal để bày tỏ những quan điểm của mình về thị trường chứng khoán lúc bấy giờ. Chính các bài báo đó đã hình thành Lý thuyết Dow và hình thành nên nền tảng của phân tích kỹ thuật sau này.

Ý tưởng quan trọng nhất của Lý thuyết Dow chính là giá cả phản ánh được kết quả của mối quan hệ cung – cầu và sự mất cân bằng cung – cầu là nguyên nhân hình thành nên xu hướng của giá. Các lý thuyết sau này cũng đều dựa trên ý tưởng đó để phát triển.

Theo sau Charles Dow, nhiều nhà phân tích khác cũng phát minh ra hàng loạt các phương pháp để bổ sung vào trường phái này, trong đó có Ralph Nelson Elliott – người tạo ra lý thuyết sóng Elliott nổi tiếng; William Delbert Gann – phát minh ra học thuyết Gann và Richard Demille Wyckoff với phương pháp Volume Spread Analysis.

Mọi phương pháp, lý thuyết đều có các giả định, nếu nhà phân tích theo trường phái nào thì sẽ tin tưởng vào các giả định đó là đúng đắn, rồi dựa vào chúng để đưa ra kết luận về xu hướng giá.

Đối với phân tích kỹ thuật, Charles Dow cũng đưa ra 2 giả định cơ bản:

- Giá cả phản ánh đầy đủ các thông tin về thị trường

- Các biến động giá ngẫu nhiên, biến động theo mô hình hay chuyển động theo xu hướng xác định được, tất cả đều có xu hướng lặp lại theo thời gian.

Ngày nay, các nguyên tắc phân tích kỹ thuật cũng được xây dựng dựa trên 2 giả định đó. Và các nguyên tắc này có thể chứng minh được phương pháp phân tích kỹ thuật hoàn toàn phù hợp với tình hình thị trường tài chính hiện tại.

Giá cả phản ánh mọi thứ

Giá cả giảm hay tăng phụ thuộc vào cung – cầu và các nhà phân tích kỹ thuật tin tưởng rằng, mọi yếu tố tác động đến cung cầu hay ảnh hưởng đến thị trường đều đã nằm hoàn toàn trong các biến động giá. Điều này có nghĩa là, chỉ cần nhìn vào giá cả thì có thể biết được tất cả những yếu tố đó đã tác động như thế nào đến thị trường.

Các yếu tố đó là chỉ số kinh tế, các sự kiện xã hội, chính trị… ngay cả những sự kiện bất ngờ như thiên tai, dịch bệnh, cũng có thể ảnh hưởng rất lớn đến thị trường nhưng những nhà phân tích kỹ thuật sẽ không quan tâm đến chúng mà thứ họ xem xét chính là tập trung vào biểu đồ, phân tích các mô hình, chỉ báo hay công cụ được sử dụng trên biểu đồ giá.

Nguyên tắc này nghe có vẻ độc đoán nhưng lại rất thuyết phục. Bởi lẽ, việc phân tích từng yếu tố riêng lẻ tác động đến thị trường mất khá nhiều thời gian mà còn có khả năng dẫn đến sai lệch, nhiều yếu tố không tác động hoặc mức độ ảnh hưởng thấp nhưng chúng ta lại phải mất rất nhiều thời gian để mổ xẻ nó, mà mổ xẻ xong rồi thì chưa chắc kết quả phân tích lại chính xác. Phải am hiểu lắm về các yếu tố đó thì mới đưa ra nhận định một cách chính xác nhất.

Giá cả biến động theo xu hướng

Các nhà phân tích kỹ thuật cho rằng, giá cả luôn biến động theo xu hướng, có thể tăng, giảm hoặc đi ngang. Và điều này cũng có nghĩa rằng, sau khi một xu hướng được thiết lập thì trong tương lai, khả năng là giá sẽ tiếp tục đi theo xu hướng đó chứ không phải là chống lại nó. Vì nguyên tắc này mà chúng ta mới nói rằng, việc quan trọng nhất trong giao dịch forex chính là xác định xu hướng của giá, hay xu hướng chính là bạn của trader – “Trend is friend”.

Lịch sử có xu hướng lặp lại

Tất cả mọi thứ đã diễn ra trong quá khứ đều có khả năng lặp lại trong tương lai, bao gồm các biến động tăng giảm, giá trần, giá sàn, các mô hình, các điểm đảo chiều… chính vì thế, việc xem xét những sự kiện, dữ liệu trong quá khứ sẽ giúp các nhà phân tích kỹ thuật dự đoán được các biến động tiềm năng của thị trường trong tương lai. Ví dụ, nếu nhận thấy rằng, trước khi FED công bố lãi suất, giá của USD thường tăng, khiến cho các cặp như EUR/USD hay GBP/USD giảm, các trader thường đặt lệnh bán trên những cặp này trước khi có kết quả công bố lãi suất. Phân tích kỹ thuật dựa vào dữ liệu giá trên biểu đồ đã giúp các nhà đầu tư dự báo được những ngưỡng giá mà thị trường có khả năng chạm tới giống như trong lịch sử nó đã từng như thế.

Các công cụ, phương pháp chủ yếu của phân tích kỹ thuật

Trong 3 nguyên tắc trên thì nguyên tắc cốt lõi của phân tích kỹ thuật chính là giá cả phản ánh tất cả mọi thứ có khả năng tác động đến thị trường. Và thay vì sử dụng các dữ liệu thô, là những con số cụ thể để phân tích biến động của giá thì các nhà phân tích kỹ thuật sẽ dùng đồ thị giá, kết hợp những công cụ, phương pháp của trường phái này để dự đoán xu hướng giá trong tương lai.

Có 4 nhóm công cụ, phương pháp chủ yếu trong phân tích kỹ thuật, bao gồm:

- Chỉ báo kỹ thuật (Indicators)

- Các mô hình nến (Candlestick pattern)

- Các mô hình giá (Chart pattern)

- Phương pháp VSA

Chỉ báo kỹ thuật

Indicators là công cụ được sử dụng phổ biến nhất trong phân tích kỹ thuật, đặc biệt là các trader mới, họ thường ưu tiên tiếp cận công cụ này trước tiên khi mới bắt đầu giao dịch, nhờ tính chất đơn giản và dễ sử dụng của nhóm công cụ này.

Chỉ báo kỹ thuật là kết quả của các phép tính, từ đơn giản đến phức tạp, dựa trên các dữ liệu giá và khối lượng trong quá khứ. Ứng với mỗi thời điểm trên đồ thị giá sẽ tính toán được một giá trị của indicator, nối tất cả các điểm giá trị này, chúng ta sẽ có được biểu đồ chỉ báo kỹ thuật trong giao dịch.

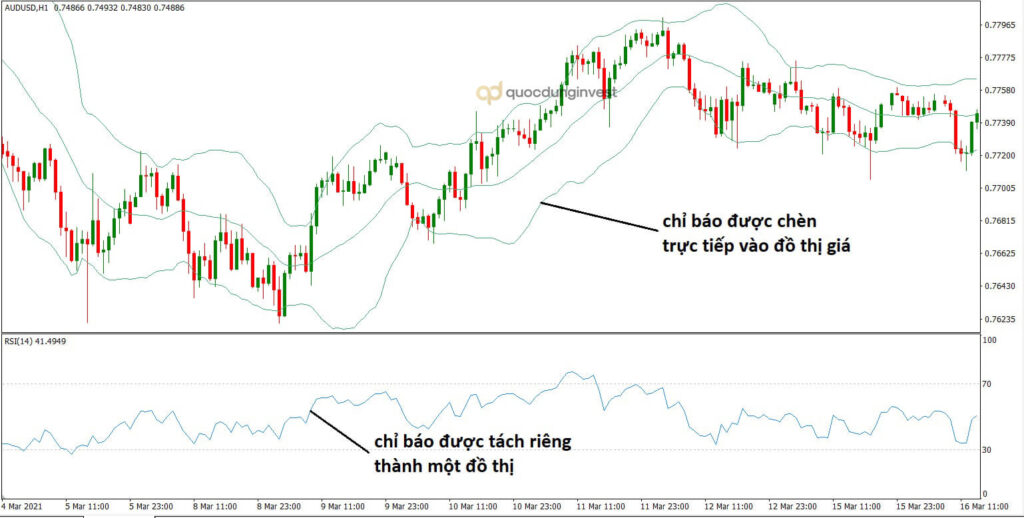

Tùy thuộc vào cách tính, ý nghĩa và mục đích sử dụng mà indicators có thể được chèn trực tiếp vào đồ thị giá hoặc được tách thành một đồ thị riêng biệt ngay phía dưới đồ thị giá. Như hình dưới:

Công cụ này còn được chia thành nhiều nhóm khác nhau, có indicator thì chủ yếu xác định xu hướng, số khác xác định động lực của xu hướng để dự báo về khả năng có thể tiếp diễn hay đảo chiều, có indicators cho tín hiệu với độ trễ thấp nhưng nhiều tín hiệu gây nhiễu thì cũng có những indicators cung cấp tín hiệu với độ trễ cao nhưng ít gây nhiễu hơn…

Phụ thuộc vào công cụ tài chính, khung thời gian, chiến lược giao dịch và mục đích sử dụng mà các nhà giao dịch sẽ lựa chọn loại chỉ báo kỹ thuật cho phù hợp.

Một số indicators được sử dụng phổ biến trong giao dịch forex:

- Các đường trung bình trượt MA, EMA

- Bollinger Bands

- RSI

- MACD, MACD_Histogram

- ADX

- CCI

- Stochastic Oscillator

- Parabolic SAR

- Hệ thống giao dịch Ichimoku

- …

Tìm hiểu thêm về chỉ báo kỹ thuật qua bài viết sau:

- Indicators là gì? Phân loại chỉ báo kỹ thuật trong giao dịch forex.

Mô hình nến

Công cụ này thì lại càng đơn giản hơn nhiều so với các indicators, nhưng để hiểu được ý nghĩa của từng cây nến thì không phải là việc dễ dàng.

Sử dụng mô hình nến trong phân tích kỹ thuật đơn thuần là việc trader quan sát các cây nến trên đồ thị, từ đó phân tích hành vi của 2 phe mua, bán, đánh giá cung cầu và dự báo về xu hướng tiếp theo. Vậy thì, đồ thị nến Nhật chính là thứ duy nhất mà trader sử dụng khi giao dịch với mô hình nến.

Tham khảo: Các loại biểu đồ giá trong giao dịch forex.

Mỗi cây nến hiển thị đầy đủ 4 mức giá Open – High – Low – Close và hình dạng của chúng sẽ cung cấp cho trader những thông tin hữu ích về phiên giao dịch, trong đó, phe mua hay bán đã dành chiến thắng, 2 phe đã tranh đấu như thế nào và phe nào sẽ có ưu thế hơn ở những phiên sau….

Với phương pháp phân tích kỹ thuật theo mô hình nến, các trader sẽ quan sát một, hai, ba hoặc nhiều cây nến tín hiệu – là những cây nến có hình dáng đặc biệt hoặc kết hợp chúng lại với nhau sẽ tạo nên một ý nghĩa nhất định nào đó, có thể chúng xuất hiện độc lập hoặc trong một xu hướng đang rất rõ ràng, từ đó dự đoán về xu hướng có thể xảy ra trong tương lai, giá sẽ đảo chiều (các mô hình nến đảo chiều) hoặc tiếp tục xu hướng cũ (các mô hình nến tiếp diễn).

Một số mô hình nến cung cấp tín hiệu mạnh mẽ:

- Doji/Pin bar/Inside bar/Fakey

- Bullish/Bearish Engulfing

- Morning/Evening Star

- Hammer/Shooting Star/Hanging Man

- Bullish/Bearish Marubozu

- Tweezer Top/Tweezer Bottom

- …

Tham khảo: Các mô hình nến đảo chiều CỰC MẠNH trong forex.

Mô hình giá

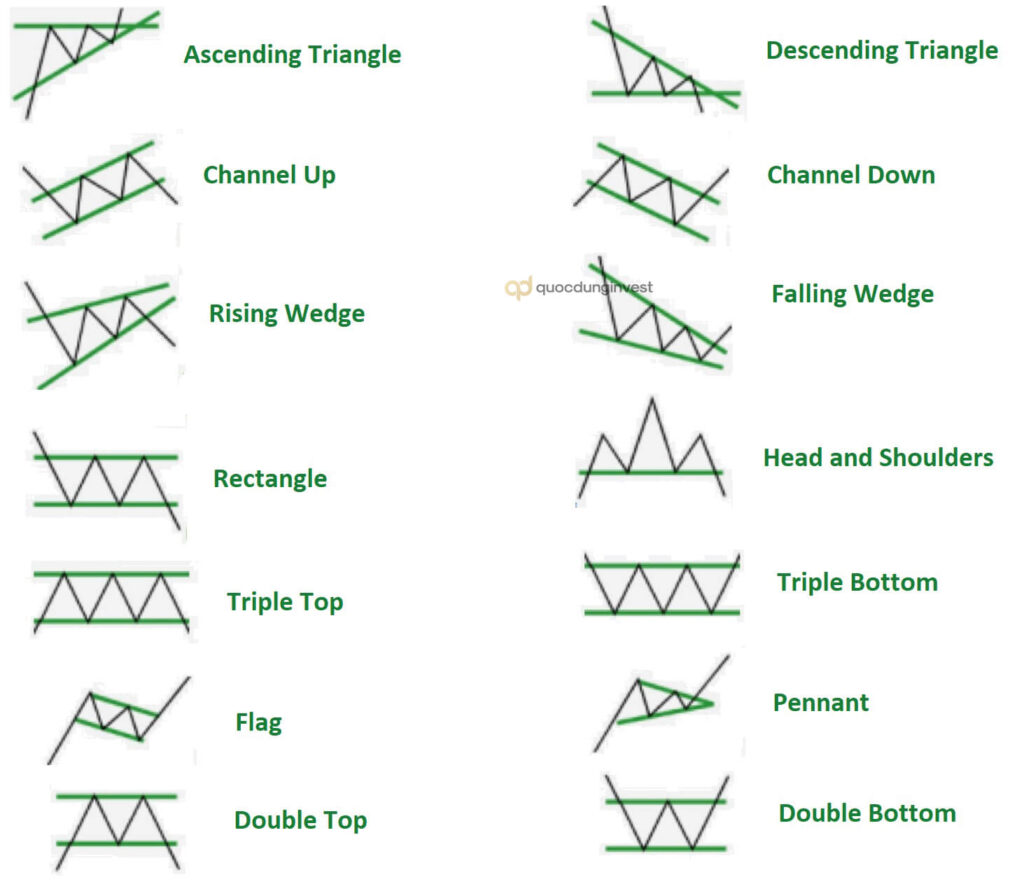

Giá cả trên thị trường di chuyển liên tục và tạo ra các hình dáng đặc biệt, mang một ý nghĩa nhất định, giúp trader có thể dự đoán được xu hướng, thì những hình dáng đặc biệt đó chính là các mô hình giá.

Trong phân tích kỹ thuật, các mô hình giá được sử dụng để xác định các vùng hỗ trợ, kháng cự, khi giá phá vỡ mô hình, nghĩa là phá vỡ một trong 2 ngưỡng này thì trader sẽ dự đoán được xu hướng tiếp theo của giá.

Mô hình giá được chia thành 2 nhóm: nhóm các mô hình giá cơ bản và nhóm mô hình Harmonic.

Mô hình giá cơ bản là các mô hình giá được xác định mang tính chủ quan từ phía các nhà phân tích, trader, bởi lẽ chỉ cần di chuyển của giá tạo thành những hình dáng đặc biệt chứ không tuân theo các quy luật, tỷ lệ nào thì có thể sử dụng chúng để giao dịch. Mà mỗi người sẽ xác định những hình dáng đó theo mỗi cách khác nhau.

Một số mô hình giá cơ bản:

- Vai đầu vai (Head and Shoulder)

- Lá cờ (Flag)

- Tam giác (Triangle)

- Hình chữ nhật (Rectangle)

- Cái nêm (Wedge)

- Cốc và tay cầm (Cup and Handle)

- Hai đỉnh/hai đáy (Double Top/Double Bottom)

- Ba đỉnh/ba đáy (Triple Top/Triple Bottom)

- …

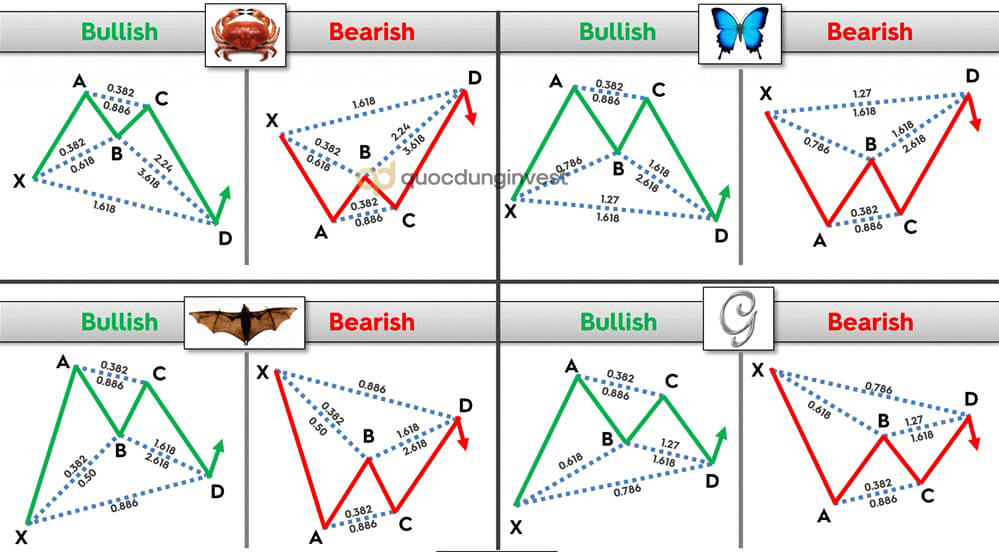

Mô hình Harmonic

Mô hình giá Harmonic được phát minh bởi Harold M. Gartley (1899 – 1972) vào năm 1932, và ông đã đưa phương pháp của mình vào cuốn sách “Profits in The Stock Markets – Lợi nhuận trên thị trường chứng khoán”, xuất bản lần đầu vào năm 1935. Từ đó, các mô hình Harmonic được công bố rộng rãi ra công chúng và giới trader khắp thế giới.

Các nhà phân tích sử dụng mô hình Harmonic để giao dịch có thể được xếp riêng thành một trường phái khác, gọi là trường phái Harmonic. Các mô hình giá Harmonic cũng mang những hình dáng đặc biệt, tuy nhiên, nếu các mô hình giá cơ bản cần xem xét đến yếu tố khối lượng thì trường phái Harmonic lại không, các nhà phân tích theo trường phái này tin tưởng vào các quy luật kỳ bí đang chi phối vào các sự vật, hiện tượng trong vũ trụ này. Đó cũng chính là lý do mà các tỷ lệ Fibonacci được sử dụng để xác định sự hình thành của mô hình.

Tham khảo: Fibonacci là gì? Ứng dụng của Fibonacci trong giao dịch forex.

Một số mô hình Harmonic quan trọng:

- Gartley

- AB = CD

- 3 sóng (Three Drive)

- Con dơi (Bat pattern)

- Con bướm (Butterfly pattern)

- Con cua (Crab pattern)

- …

Phương pháp VSA (Volume Spread Analysis)

Đây là phương pháp giao dịch được hình thành từ một bộ các quy luật, nguyên tắc và kỹ thuật giao dịch do Richard Demille Wyckoff, (02/11/1873 – 07/03/1934) phát triển, mà chúng được gọi tắt là phương pháp Wyckoff. Những nhà phân tích theo trường phái VSA cho rằng dòng tiền chính là thứ quyết định tất cả, tiền đổ vào tài sản nào nhiều thì tài sản đó tăng giá và ngược lại.

Các nhà phân tích VSA chỉ sử dụng biểu đồ giá và khối lượng làm công cụ phân tích duy nhất, họ xem xét các biến động giá dựa trên mối quan hệ cung cầu, từ đó dự đoán về xu hướng sắp tới của thị trường.

Phương pháp VSA nói riêng và phương pháp Wyckoff nói chung là các phương pháp phân tích nâng cao, trader phải mất khá nhiều thời gian để hiểu và áp dụng tốt. Chính vì vậy mà các trader mới thường không ưu tiên lựa chọn tiếp cận phương pháp này ở giai đoạn mới bắt đầu. Tuy nhiên, nếu hiểu và áp dụng tốt, phương pháp VSA hay Wyckoff sẽ mang lại cho bạn những thành quả đáng kinh ngạc.

Để tìm hiểu thêm về phương pháp Wyckoff và phương pháp VSA, các bạn có thể tham khảo những bài viết sau:

- Phương pháp Wyckoff là gì? Cách tiếp cận thị trường theo phương pháp Wyckoff.

- Phương pháp Volume Spread Analysis (VSA) là gì?

Ưu, nhược điểm của phân tích kỹ thuật

Bất kỳ một trường phái, phương pháp hay công cụ nào cũng đều có những hạn chế bên cạnh các ưu điểm nổi bật. Và phân tích kỹ thuật cũng không ngoại lệ.

Ưu điểm của phân tích kỹ thuật

- Phân tích kỹ thuật có thể áp dụng trên mọi loại thị trường, chỉ cần ở đó, các tài sản tài chính chịu tác động trực tiếp từ mối quan hệ cung – cầu.

- Nếu phân tích cơ bản giúp nhà đầu tư, trader quyết định nên mua gì, bán gì thì phân tích kỹ thuật sẽ giúp họ tìm ra thời điểm mua, bán hợp lý nhất.

- Phân tích kỹ thuật giúp trader dự đoán được xu hướng của giá trong tương lai sớm hơn, trong khi đó, phân tích cơ bản thường đi sau diễn biến giá.

- Các công cụ, phương pháp phân tích đa dạng, dễ sử dụng và nhiều nguồn kiến thức, giúp trader mới có thể dễ dàng tiếp cận.

- Với phân tích cơ bản, nhà đầu tư, trader phải mất khá nhiều thời gian để nghiên cứu về các yếu tố kinh tế, tài chính, mối quan hệ và mức độ ảnh hưởng của chúng đến giá cả. Trong khi đó, với phân tích kỹ thuật, các bạn không cần quan tâm đến những điều này, tất cả những gì bạn cần là học cách quan sát diễn biến của giá trên đồ thị và sử dụng các công cụ phân tích sao cho hiệu quả nhất.

Nhược điểm của phân tích kỹ thuật

- Mỗi một chỉ báo, mô hình nến, hay mô hình giá… đều cung cấp các tín hiệu giao dịch, tuy nhiên, không phải tín hiệu nào cũng chính xác và mang lại hiệu quả cao cho trader. Sử dụng phân tích kỹ thuật, trader cần có thời gian để kiểm chứng độ tin cậy của công cụ hay phương pháp mà mình sử dụng.

- Các công cụ phân tích kỹ thuật, khi kết hợp với nhau có thể gây ra sự đối lập trong việc cung cấp tín hiệu giao dịch. Ví dụ, chỉ báo kỹ thuật cho tín hiệu đảo chiều xu hướng, trong khi đó dự đoán dựa trên mô hình giá lại là sự tiếp diễn của xu hướng. Điều này gây ra bối rối cho trader, nếu không biết kết hợp chúng một cách hợp lý.

- Phân tích kỹ thuật mang tính chủ quan: cùng một biểu đồ, cùng một chỉ báo hay mô hình giá nhưng mỗi trader lại cho kết quả phân tích khác nhau, dẫn đến quyết định mua, bán khác nhau, phụ thuộc vào kinh nghiệm, kiến thức của mỗi người.

Kết luận

Mặc dù còn tồn tại nhiều hạn chế, nhưng biết sử dụng hợp lý, phân tích kỹ thuật sẽ giúp các bạn đạt hiệu quả cao hơn trong giao dịch. Là một trader mới, muốn tiếp cận phương pháp này, các bạn cần bắt đầu từng chút một, từ những chỉ báo cơ bản như MA, Bollinger Bands, đến các mô hình nến phổ biến như Doji, Pin bar… sử dụng thuần thục và hiệu quả một công cụ rồi thì mới nên chuyển sang nghiên cứu một công cụ hay phương pháp khác. Đừng bắt đầu với những thứ quá phức tạp, chúng không dễ dàng để hiểu và sẽ khiến các bạn dễ nản lòng.

CHÚC CÁC BẠN THÀNH CÔNG.