- Bollinger Bands là gì?

- Công thức tính và cách chèn Bollinger Bands vào đồ thị trên MT4

- Bollinger Bands hoạt động như thế nào?

- Sai lầm thường gặp khi giao dịch với Bollinger Bands

- Chiến lược giao dịch hiệu quả với Bollinger Bands

- Kết luận

Bollinger Bands cũng là một indicators quá quen mặt với hầu như tất cả các forex trader. Chỉ báo này thuộc nhóm các indicators cơ bản, được sử dụng phổ biến, cùng với đường trung bình trượt MA, RSI, MACD, Stochastic… Tuy nhiên, điều khiến cho Bollinger Bands trở nên khác biệt hơn nhiều so với số còn lại trong nhóm này chính là khả năng cung cấp tín hiệu giao dịch khi thị trường tích lũy hoặc phân phối.

Mặc dù đơn giản, dễ sử dụng nhưng nhiều trader mới giao dịch với Bollinger Bands một cách máy móc, do không hiểu được bản chất và ý nghĩa của chỉ báo, dẫn đến áp dụng các tín hiệu từ Bollinger Bands không hiệu quả. Còn với những trader chuyên nghiệp, họ lại biết cách tận dụng các tín hiệu phát ra từ Bollinger Bands một cách hiệu quả nhất nên chỉ báo cơ bản này vẫn thường xuyên xuất hiện trên đồ thị của họ.

Nếu bạn cũng đang giao dịch với Bollinger Bands nhưng không hiệu quả hoặc chưa có cơ hội tìm hiểu về Bollinger Bands thì có thể tham khảo bài viết này của quocdunginvest.com nhé.

Bollinger Bands là gì?

Bollinger Bands là một chỉ báo kỹ thuật được phát triển bởi John Bollinger vào năm 1983 và được ông giới thiệu lần đầu tiên đến cộng đồng trader thế giới thông qua cuốn sách Bollinger on Bollinger Bands.

Sử dụng tính chất của trung bình di động nên Bollinger Bands có chức năng nhận diện xu hướng, đó cũng là lý do mà chỉ báo này cũng được xếp vào nhóm các trend indicators.

Bên cạnh đó, Bollinger Bands còn ứng dụng cả độ lệch chuẩn vào công thức tính toán nên nó cũng đảm nhiệm luôn tính năng đo lường mức độ biến động của giá, cung cấp cho các nhà giao dịch một khái niệm tương đối về giá cao, giá thấp, từ đó xác định khả năng thay đổi xu hướng của thị trường, đồng thời tìm kiếm điểm vào lệnh phù hợp.

Giống như đa số các indicators khác, Bollinger Bands được áp dụng linh hoạt trên nhiều loại thị trường tài chính khác nhau và đặc biệt là khả năng kết hợp hài hòa với những chỉ báo, công cụ hay phương pháp phân tích khác.

Công thức tính và cách chèn Bollinger Bands vào đồ thị trên MT4

Bollinger Bands được tính toán như thế nào?

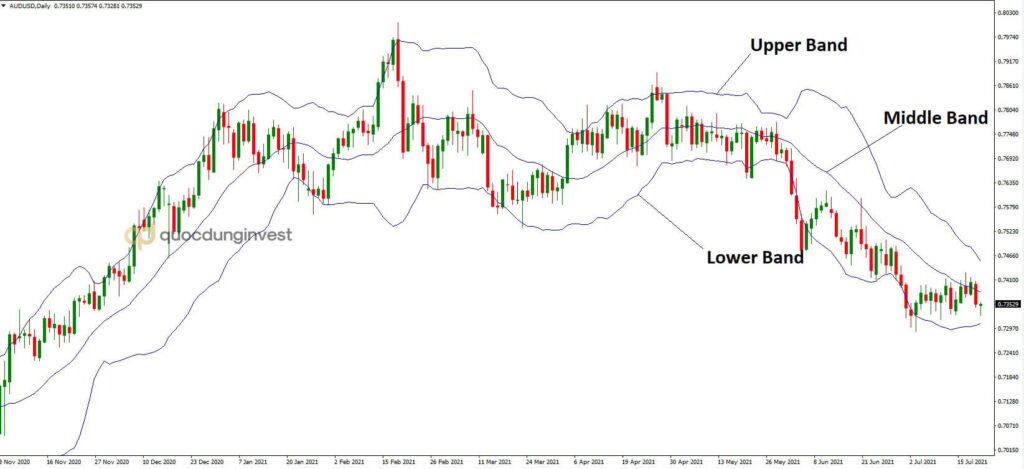

Chỉ báo Bollinger Bands bao gồm 3 thành phần: dải trên (Upper Band), dải dưới (Lower Band) và dải giữa (Middle Band).

Công thức tính 3 dải của Bollinger Bands như sau:

- Dải giữa = SMA(20), dữ liệu sử dụng tính toán các giá trị trung bình trượt đơn giản là giá đóng cửa.

- Dải trên = Dải giữa + 2 x Độ lệch chuẩn

- Dải dưới = Dải giữa – 2 x Độ lệch chuẩn

Trong đó, độ lệch chuẩn là một đại lượng khá quen thuộc và cũng rất quan trọng trong lĩnh vực thống kê. Độ lệch chuẩn dùng để đo lường mức độ phân tán của một tập dữ liệu, tức là nếu 2 tập dữ liệu (2 mẫu) có cùng giá trị trung bình nhưng tập nào có độ lệch chuẩn cao hơn nghĩa là dữ liệu trong tập đó biến thiên nhiều hơn hay biến động lớn hơn.

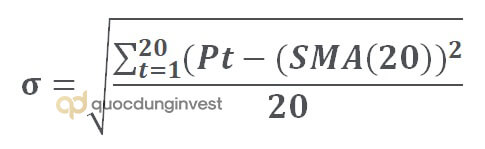

Đối với Bollinger Bands thì độ lệch chuẩn được tính như sau:

Với Pt là giá đóng cửa của phiên giao dịch thứ t.

Hướng dẫn chèn Bollinger Bands vào đồ thị trên MT4

Để chèn Bollinger Bands vào đồ thị giá, các bạn làm theo đường dẫn sau: Insert 🡪 Indicators 🡪 Trend 🡪 Bollinger Bands.

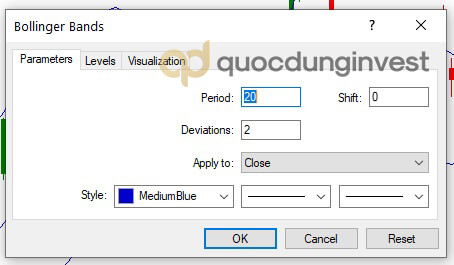

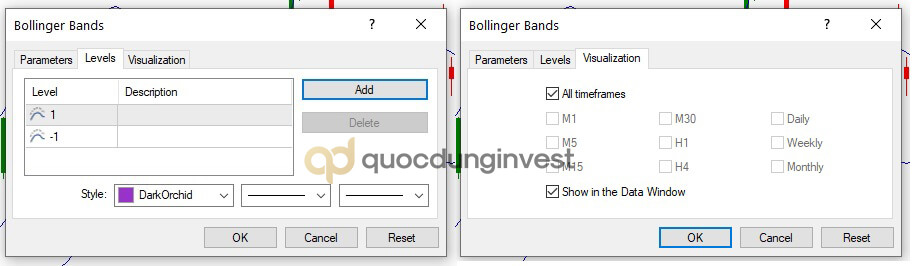

Hộp thoại cài đặt chỉ báo hiện ra như bên dưới:

Tab Parameters, các bạn lựa chọn thông số cho chỉ báo, bao gồm:

- Period: chu kỳ tính SMA, mặc định là 20

- Shift: để nguyên mặc định là 0

- Deviation: độ lệch chuẩn, mặc định là 2

- Apply to: chọn Close, dữ liệu giá đóng cửa

- Style: chọn màu sắc, độ dày mỏng và đường nét cho 3 dải của Bollinger Bands

Tab Level, các bạn có thể thêm vào bất kỳ dải nào khác ngoài 3 dải chính của Bollinger Bands

- Mặc định thì dải giữa của Bollinger Bands sẽ có giá trị 0, dải trên là 1 và dải dưới là -1. Nếu các bạn muốn thay đổi màu sắc của 2 dải trên và dưới thì có thể thêm vào các giá trị 1 và -1, sau đó lựa chọn lại style cho 2 đường này.

- Ngoài ra, nếu muốn, các bạn có thể thêm vào các đường khác như: 0.5 (đường nằm giữa Middle Band và Upper Band), -0.5 (đường nằm giữa Middle Band và Lower Band)… phụ thuộc vào chiến lược riêng của mình. Tuy nhiên, với Bollinger Bands, 3 dài chính của chỉ báo là đủ.

Tab Visualization, lựa chọn khung thời gian hiển thị của chỉ báo.

Cài đặt xong cả 3 tab thì bấm OK để hoàn tất.

Bollinger Bands sẽ được biểu diễn trên đồ thị giá như hình dưới:

Bollinger Bands hoạt động như thế nào?

Dải giữa – Middle Band

Dải giữa của Bollinger Bands chính là SMA(20) nên nó hoạt động như một đường trung bình trượt trên đồ thị giá. Nhiệm vụ của Middle Band này chính là xác định xu hướng hiện tại của thị trường.

- Nếu phần lớn các mức giá đều nằm trên Middle Band thì thị trường đang trong xu hướng tăng.

- Ngược lại, nếu phần lớn các mức giá đều nằm dưới Middle Band thì thị trường đang trong xu hướng giảm.

Dải trên và dưới – Upper/Lower Band

2 dải này được đặt cách dải giữa hay cách giá trị trung bình đến 2 lần độ lệch chuẩn nên Upper Band và Lower Band hoạt động như 2 đường biên trên và dưới của phạm vi biến động của giá. Chính vì thế, phần lớn các mức giá sẽ dao động bên trong phạm vi của 2 đường biên này.

Nếu công thức của Upper Band và Lower Band = SMA(20) +/- Độ lệch chuẩn, thì vai trò đường biên sẽ không phát huy hết tính hiệu quả của nó, bởi vì trong một mẫu, chênh lệch giữa từng dữ liệu với trung bình của mẫu là khác nhau, tức là lúc này, sẽ có nhiều mức giá cắt lên Upper Band, có nhiều mức giá cắt dưới Lower Band và cũng có nhiều mức giá nằm bên trong 2 dải này.

Sử dụng 2 lần độ lệch chuẩn cho biên trên và dưới có thể giúp cho khả năng “bao trọn giá” của Bollinger Bands được tốt hơn.

Với đặc điểm này của dải trên và dưới mà chúng có 2 tính chất như sau:

- Xác định giá của tài sản đang quá bị quá mua hay quá bán. Khi giá chạm vào hoặc đóng cửa bên ngoài Upper Band, lúc này độ biến thiên của giá so với mức trung bình đang quá lớn theo hướng tăng, điều này chứng tỏ tài sản đang rơi vào trạng thái quá mua, mà theo quy luật cung cầu, một trong 2 yếu tố sẽ phải thay đổi để thị trường trở về mức cân bằng tạm thời, điều này dẫn đến giá có thể được điều chỉnh giảm, giá đi vào lại bên trong phạm vi Bollinger Bands. Ngược lại, khi giá chạm vào hoặc đóng cửa bên ngoài Lower Band, độ biến thiên của giá so với mức trung bình đang quá lớn theo hướng giảm, chứng tỏ tài sản đang rơi vào trạng thái quá bán. Tương tự, có khả năng thị trường sẽ điều chỉnh tăng, giá đi vào lại bên trong phạm vi của Bollinger Bands

- Xác định độ biến động của thị trường. Khi khoảng cách giữa các dải của Bollinger Bands lớn (Bollinger Bands giãn rộng) 🡪 thị trường đang biến động mạnh, ngược lại, khi khoảng cách này bị thu hẹp (Bollinger Bands tạo nút thắt cổ chai) 🡪 thị trường ít biến động.

Sai lầm thường gặp khi giao dịch với Bollinger Bands

Như đã nói, rất nhiều trader mới sử dụng với Bollinger Bands không hiệu quả, lý do là họ đã mắc phải 2 sai lầm khi giao dịch với Bollinger Bands.

Sai lầm 1: Cứ thấy giá chạm dải dưới của Bollinger Bands là vào lệnh Buy, hoặc chạm dải trên là vào lệnh Sell.

Ý tưởng giao dịch này xuất phát từ tính chất xác định tình trạng quá mua, quá bán của tài sản, nhưng tại sao cách giao dịch này dễ dẫn đến sai lầm?

Cùng quan sát ví dụ bên dưới:

Ở vị trí số (1) và (3), giá đều đóng cửa bên ngoài dải dưới, nhưng chỉ có vị trí số (1) là giá đảo chiều đi lên, còn tại vị trí số (3), giá vẫn tiếp tục xu hướng giảm và giảm mạnh.

Ở vị trí số (2) và (4), giá đều đóng cửa bên ngoài dải trên của Bollinger Bands nhưng chi có vị trí số (2) là giá đảo chiều giảm, còn vị trí số (4) thì giá tiếp tục xu hướng tăng mạnh.

Nếu may mắn, lệnh Buy 1 và Sell 2 có sẽ lợi nhuận. Nhưng bạn nghĩ xem, bạn có thể may mắn được bao nhiêu lần? Hay lần nào đặt lệnh giao dịch với chiến lược này cũng đều rơi vào tình trạng của lệnh Buy 3 và Sell 4?

Sai lầm 2: Cứ thấy giá cắt Middle Band từ dưới lên là vào lệnh Buy hay thấy giá cắt Middle Band từ trên xuống là vào lệnh Sell.

Ý tưởng giao dịch này thì xuất phát từ tính chất trung bình trượt của dải giữa. Nhưng bạn biết đấy, không phải lúc nào giá cắt đường SMA từ dưới lên cũng sẽ tăng mà cắt SMA từ trên xuống cũng sẽ giảm.

Tất nhiên, trong đa số trường hợp thì tính chất này đúng, nhưng vấn đề ở chỗ là sau khi cắt đường trung bình, giá sẽ tăng hoặc giảm với mức độ bao nhiêu, kéo dài bao lâu để đảm bảo các lệnh của bạn có lợi nhuận. Hay sau khi cắt SMA từ dưới lên, giá tăng lên vài nhịp rồi lập tức quay đầu giảm mạnh và ngược lại?

Trên thực tế thì sự giao cắt này xảy ra rất thường xuyên. Cách giao dịch này chỉ hiệu quả trong trường hợp thị trường biến động mạnh sau đó (1, 6, 7). Còn khi giá biến động nhẹ, giao dịch không hiệu quả (2, 3, 4, 5).

Cả 2 sai lầm khi giao dịch với Bollinger Bands ở trên đều xuất phát từ 2 nguyên nhân, một là giao dịch Bollinger Bands một cách độc lập, hai là giao dịch không thuận xu hướng chính. Giao dịch không nương theo xu hướng sẽ rất rủi ro, còn việc sử dụng chỉ báo độc lập sẽ kém hiệu quả bởi tất cả các chỉ báo đều không phải chén thánh, đều không có khả năng cung cấp tín hiệu chính xác 100%, chứ không riêng gì Bollinger Bands.

Vậy thì, cách khắc phục chính là nên kết hợp thêm những chỉ báo, công cụ khác khi giao dịch với Bollinger Bands và đừng quên nên nương theo xu hướng chính (đặc biệt là đối với những trader mới, các bạn chỉ nên thực hiện các chiến lược thuận xu hướng.

Chiến lược giao dịch hiệu quả với Bollinger Bands

Bollinger Bands cung cấp những tín hiệu giao dịch nào?

Khi thị trường có xu hướng rõ ràng, Middle Band đóng vai trò như một ngưỡng hỗ trợ/kháng cự động.

- Thị trường đang trong xu hướng tăng, Middle Band có vai trò là ngưỡng hỗ trợ mạnh, khi giá điều chỉnh giảm và chạm vào Middle Band 🡪 vào lệnh Buy.

- Thị trường đang trong xu hướng giảm, Middle Band có vai trò là ngưỡng kháng cự mạnh, khi giá điều chỉnh tăng và chạm vào Middle Band 🡪 vào lệnh Sell.

Tín hiệu tài sản bị mua quá mức, bán quá mức khi giá chạm vào Upper Band, Lower Band

- Khi giá chạm và đóng cửa bên ngoài dải trên (Upper Band) 🡪 vào lệnh Sell

- Khi giá chạm và đóng cửa bên ngoài dải dưới (Lower Band) 🡪 vào lệnh Buy

Tín hiệu thị trường biến động lớn khi Bollinger Bands co thắt mạnh

Khi Bollinger Bands co lại, tạo nút thắt cổ chai hay còn gọi là Bollinger Bands Squeeze, thị trường đang trong giai đoạn tích lũy hoặc phân phối. Hai phe mua và bán đang chuẩn bị sẵn sàng cho cuộc chiến đẩy giá lên cao hoặc kéo giá xuống sâu.

- Khi giá phá vỡ vùng Squeeze của Bollinger Bands theo hướng đi lên (breakout bar đóng cửa bên ngoài Upper Band) 🡪 khả năng thị trường bắt đầu tăng giá mạnh 🡪 vào lệnh Buy.

- Khi giá phá vỡ vùng Squeeze của Bollinger Bands theo hướng đi xuống (breakout bar đóng cửa bên ngoài Lower Band) 🡪 khả năng thị trường bắt đầu giảm giá mạnh 🡪vào lệnh Sell.

Trong giao dịch với Bollinger Bands, cả 3 tín hiệu này đều được sử dụng, tuy nhiên, như đã nói, để hạn chế những sai lầm ở trên, chúng ta cần kết hợp thêm với chỉ báo, công cụ khác, đồng thời ưu tiên lựa chọn chiến lược giao dịch thuận xu hướng.

Chiến lược giao dịch với dải giữa của Bollinger Bands

Thay vì sử dụng tín hiệu giao cắt giữa giá và dải giữa thì chúng ta sẽ sử dụng Middle Band như các ngưỡng hỗ trợ, kháng cự trong trường hợp thị trường đang có xu hướng mạnh.

Cách giao dịch như sau:

- Xác định xu hướng chung của thị trường: khi giá cắt Middle Band từ dưới lên và phần lớn các mức giá đều nằm trên Middle Band 🡪 thị trường đang trong xu hướng tăng và ngược lại.

- Xác định lực cản của Middle Band: giá ít nhất 2 lần chạm Middle Band và quay đầu đi theo xu hướng chính 🡪 Middle Band có lực cản mạnh.

- Vào lệnh:

- Trong xu hướng tăng, chờ giá tiếp tục điều chỉnh giảm và chạm vào Middle Band 🡪 vào lệnh Buy.

- Trong xu hướng giảm, chờ giá tiếp tục điều chỉnh tăng và chạm vào Middle Band 🡪 vào lệnh Sell.

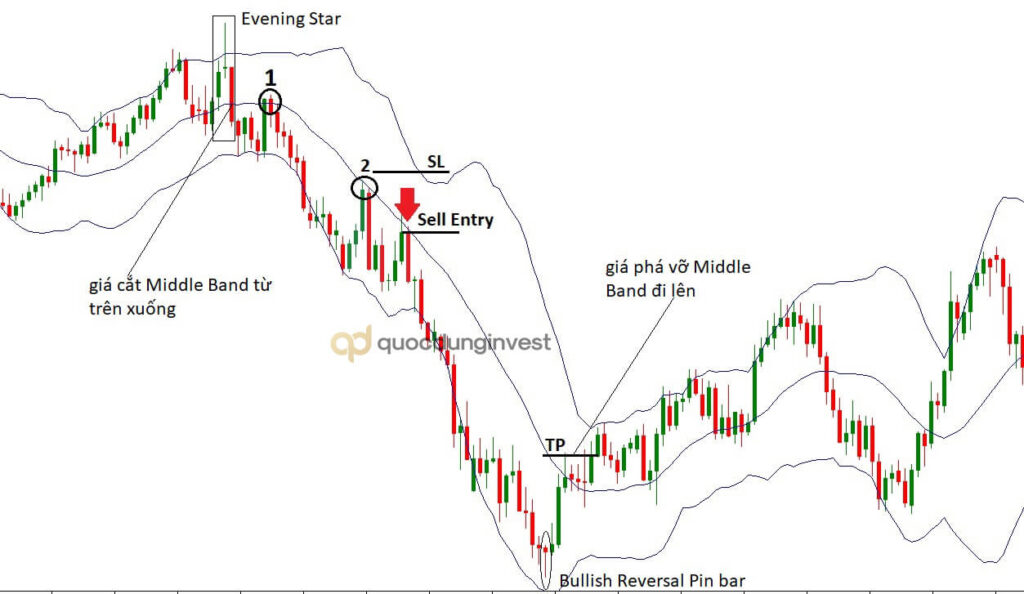

Ví dụ:

Sau một xu hướng tăng phía trước, giá bắt đầu cắt Middle Band từ trên xuống, sau đó, phần lớn các mức giá đều di chuyển phía dưới Middle Band, đồng thời bám sát Lower Band, cho thấy thị trường đang trong xu hướng giảm mạnh.

Một tín hiệu nữa cho thấy giá thật sự đảo chiều giảm chính là sự xuất hiện của mô hình nến Sao Hôm (Evening Star) vào cuối xu hướng tăng.

Giá đã có ít nhất 2 lần điều chỉnh tăng và chạm vào Middle Band, sau đó quay đầu đi xuống, chứng tỏ Middle Band đang có lực cản mạnh, vai trò là một ngưỡng hỗ trợ được phát huy.

Khi giá tiếp tục chạm vào Middle Band thì các bạn có thể vào lệnh Sell ngay. Đặt stop loss phía trên đỉnh gần nhất trước đó. Đóng lệnh khi giá chính thức phá vỡ Middle Band từ dưới lên. Thật ra thì tín hiệu đóng lệnh này đôi lúc rất khó xác định, thay vào đó, các bạn có thể đóng lệnh khi đã đạt lợi nhuận mục tiêu hoặc trên đồ thị xuất hiện mô hình nến đảo chiều, như trường hợp cây nến Bullish Reversal Pin bar ở cuối xu hướng giảm trong hình. Cách chốt lời theo mô hình nến đảo chiều này vừa giúp lệnh đạt lợi nhuận tối đa, vừa cung cấp tín hiệu khá mạnh mẽ.

Chiến lược giao dịch với 2 dải trên và dưới của Bollinger Bands

Để khắc phục sai lầm khi giao dịch với tín hiệu giá chạm vào dải trên và dưới của Bollinger Bands như đã nói ở phần trên, các bạn có thể sử dụng chiến lược này theo 3 cách:

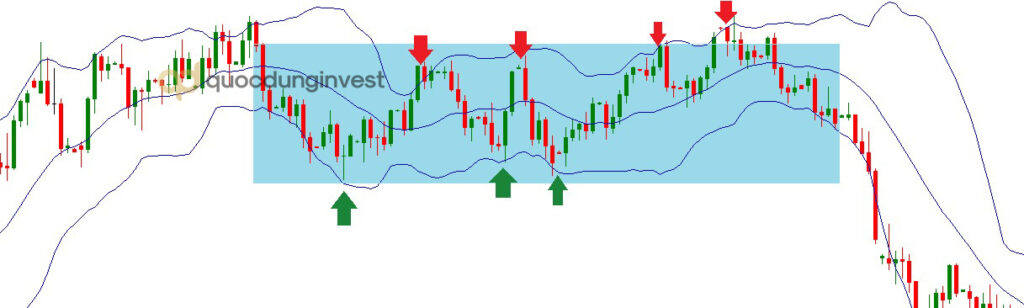

Giao dịch trong vùng giá sideway

Khi giá đi ngang, nó sẽ dao động trong một phạm vi được xác định bởi 2 đường trendline trên và dưới, đó cũng là các ngưỡng hỗ trợ, kháng cự mạnh. Đối với Bollinger Bands, khi giá đi ngang thì 2 dải trên và dưới của Bollinger Bands cũng đóng vai trò như các đường trendline này nhưng là các ngưỡng hỗ trợ, kháng cự động thay vì tĩnh. Chính vì thế, giao dịch với tín hiệu giá chạm vào 2 dải trên và dưới của Bollinger Bands trong vùng sideway sẽ hiệu quả hơn.

Cách giao dịch như sau

- Xác định giá đang trong vùng sideway: giá liên tục cắt Middle Band chứ không luôn nằm trên hoặc dưới, các đợt tăng và giảm có độ lớn gần như bằng nhau.

- Vào lệnh: giá chạm dải trên của Bollinger Bands 🡪 vào lệnh Sell, giá chạm dải dưới của Bollinger Bands 🡪 vào lệnh Buy.

Ví dụ:

Kết hợp với chỉ báo RSI

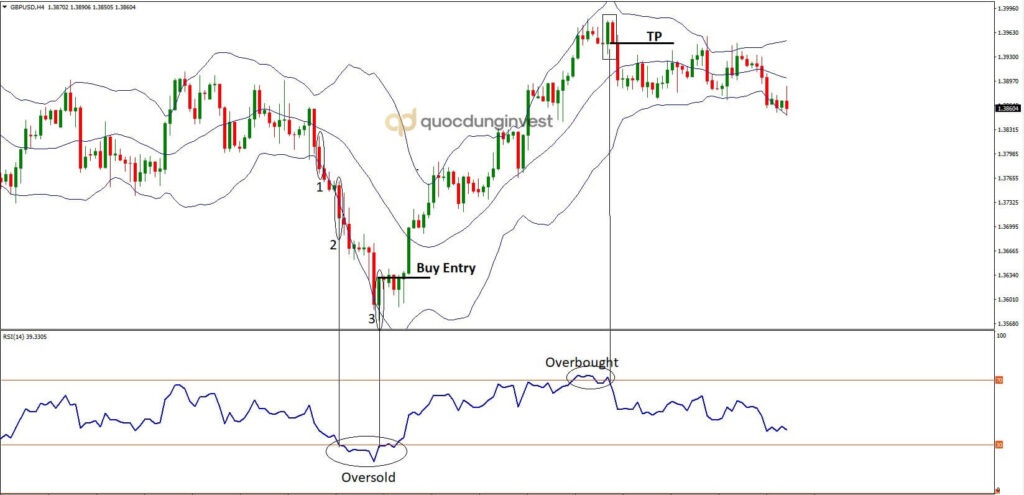

Chiến lược giao dịch Bollinger Bands kết hợp với RSI được chính tác giả của chỉ báo này đề xuất và ông sử dụng cả 2 tín hiệu quá mua/quá bán và phân kỳ/hội tụ của RSI để xác nhận tín hiệu giao dịch trên Bollinger Bands.

Cách giao dịch như sau:

Kết hợp với tín hiệu quá mua/quá bán của RSI

- Khi giá chạm dải trên của Bollinger Bands, đồng thời RSI rơi vào vùng quá mua 🡪 vào lệnh Sell

- Khi giá chạm dải dưới của Bollinger Bands, đồng thời RSI rơi vào vùng quá bán 🡪 vào lệnh Buy

Kết hợp tín hiệu phân kỳ/hội tụ của RSI

- Khi giá chạm dải trên của Bollinger Bands, đồng thời xuất hiện phân kỳ giữa giá và RSI 🡪 vào lệnh Sell

- Khi giá chạm dải dưới của Bollinger Bands, đồng thời xuất hiện hội tụ giữa giá và RSI 🡪 vào lệnh Buy

Ví dụ

Mặc dù cây nến đỏ số 1 đóng cửa bên ngoài dải dưới của Bollinger Bands nhưng chưa xuất hiện tín hiệu nào từ RSI, sau đó, giá vẫn tiếp tục giảm mạnh.

Tiếp tục đến cây nến đỏ thứ 2, RSI bắt đầu đi vào vùng quá bán. Tuy nhiên, các bạn chưa vào lệnh lúc này mà chờ đợi RSI rời khỏi vùng quá bán và cắt đường 30 từ dưới lên.

Khi RSI cắt đường 30 từ dưới lên cũng là lúc trên đồ thị xuất hiện cây nến xanh thân dài (cây số 3), báo hiệu thị trường đảo chiều tăng. Vào lệnh Buy ngay khi cây nến này đóng cửa.

Đặt stop loss phía dưới mức giá thấp nhất của cây nến xanh. Đóng lệnh khi giá chạm dải trên của Bollinger Bands và RSI rời khỏi vùng quá mua, cắt đường 70 từ trên xuống.

Ví dụ

Tín hiệu phân kỳ giữa giá và RSI xuất hiện, đồng thời giá chạm vào dải trên của Bollinger Bands, cho tín hiệu đảo chiều xu hướng 🡪 vào lệnh Sell.

Đóng lệnh khi giá chạm vào dải dưới của Bollinger Bands và đồng thời RSI rơi vào vùng quá bán.

Kết hợp mô hình nến đảo chiều

Mô hình nến đảo chiều cung cấp tín hiệu mạnh mẽ về khả năng thay đổi của xu hướng, nên được sử dụng làm công cụ xác nhận tín hiệu giao dịch cho hầu hết các chỉ báo kỹ thuật, trong đó có cả Bollinger Bands.

Cách giao dịch như sau:

- Khi giá đóng cửa bên ngoài dải trên của Bollinger Bands, đồng thời tại đó xuất hiện mô hình nến đảo chiều giảm 🡪 vào lệnh Sell khi mô hình nến hoàn thành.

- Khi giá đóng cửa bên ngoài dải dưới của Bollinger Bands, đồng thời tại đó xuất hiện mô hình nến đảo chiều tăng 🡪 vào lệnh Buy khi mô hình nến hoàn thành.

Ví dụ:

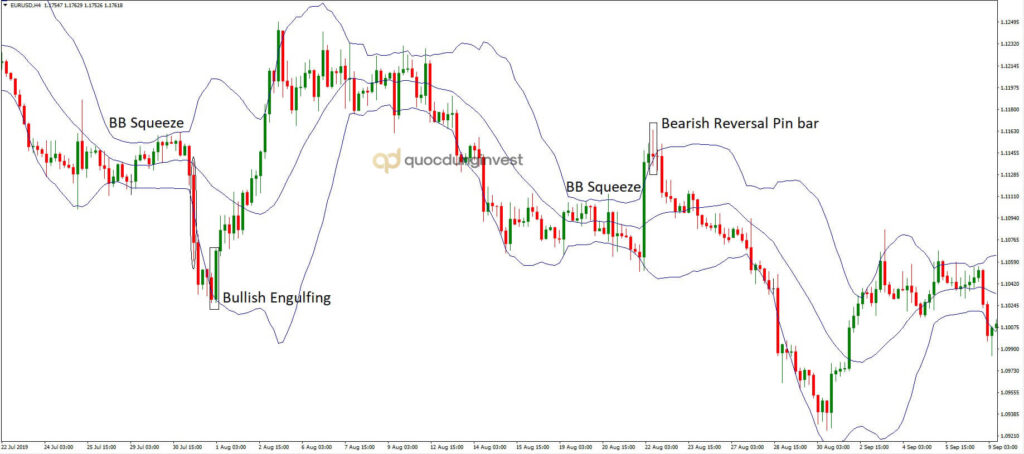

Chiến lược giao dịch với Bollinger Bands Squeeze (Nút thắt cổ chai)

Điều mà Bollinger Bands làm tốt hơn so với những chỉ báo kỹ thuật khác chính là xác định giai đoạn tích lũy hoặc phân phối của thị trường, mà theo phương pháp Wyckoff, đây là 2 giai đoạn quan trọng nhất của chu kỳ giá. Sau khi giá thoát ra khỏi 2 giai đoạn này, nó sẽ bức phá đi theo một hướng rất mạnh mẽ. Tận dụng được cơ hội vào lệnh tốt, trader sẽ mang về lợi nhuận rất tiềm năng.

Tham khảo: Phương pháp Wyckoff là gì? Cách tiếp cận thị trường theo phương pháp Wyckoff

Khi dải trên và dưới của Bollinger Bands co thắt lại cũng chính là lúc những nhà đầu cơ lớn đã tích lũy tài sản để chuẩn bị cho chiến lược đẩy giá lên cao hoặc là lúc họ phân phối tài sản để chuẩn bị đưa giá xuống rất thấp. Sau khi giá phá vỡ giai đoạn này, nó sẽ bức phá rất mạnh mẽ. Tuy nhiên, Bollinger Bands chỉ nhận diện được thị trường đang tích lũy hoặc phân phối chứ không cung cấp tín hiệu chính xác là giá đang tích lũy hay đang phân phối, nghĩa là sau đó giá sẽ tăng lên hay giảm xuống.

Để xác nhận tín hiệu giá sẽ tăng lên hay giảm xuống, các trader cần quan sát thêm hành vi của giá hoặc sử dụng thêm tín hiệu từ công cụ khác.

Quan sát hành vi của giá

Trong giai đoạn giá tích lũy/phân phối (Bollinger Bands Squeeze), giá biến động rất nhẹ và hầu như đóng cửa bên trong phạm vi của 2 dải trên và dưới của Bollinger Bands.

Cây nến đỏ thân dài (khoanh tròn trên hình) có dấu hiệu phá vỡ vùng Bollinger Bands Squeeze khi đóng cửa bên ngoài dải dưới của Bollinger Bands, khả năng giá phá vỡ đi xuống, thị trường giảm. Tuy nhiên, dấu hiệu này cần được xác nhận lại.

Tiếp theo sau đó là 3 cây nến giảm liên tục, nằm dưới Middle Band và bám rất sát Lower Band, cho thấy xu hướng giảm đã dần hình thành và khả năng biến động mạnh. Và chính xác là thị trường đã giảm rất mạnh ngay sau đó.

Kết hợp mô hình nến đảo chiều

Khi Bollinger Bands tạo nút thắt cổ chai lần 1, cây nến đỏ thân rất dài đóng cửa bên ngoài Lower Band, khả năng giá phá vỡ đi xuống. Tuy nhiên, nếu các bạn vội vàng kết luận và vào lệnh tại đây thì đã bị thua lỗ.

Nếu quan sát thêm hành vi của giá, ngay sau đó, trên đồ thị chỉ tiếp tục xuất hiện một cây nến đỏ nữa, trong khi ở tình huống trên, chúng ta cần ít nhất 3 cây nến liên tiếp theo xu hướng phá vỡ, chưa tính sau đó là một cây nến tăng, rồi tiếp tục một cây Bullish Reversal Pin bar xuất hiện. Lúc này, chúng ta có thể dự đoán rằng sự phá vỡ đi xuống chỉ là cái bẫy tạm thời, mà theo phương pháp Wyckoff thì đó chính là lúc những nhà giao dịch lớn đang test lại nguồn cung. Cần chờ đợi thêm một tín hiệu nào đó mạnh mẽ hơn.

Sau khi cây pin bar hình thành thì mô hình nến đảo chiều tăng Bullish Engulfing xuất hiện, cho tín hiệu giá tăng mạnh mẽ. Lúc này, khả năng phá vỡ Bollinger Bands Squeeze theo hướng đi lên đã được củng cố hơn, vào lệnh Buy khi mô hình này hoàn thành.

Tương tự, Bollinger Bands tạo nút thắt cổ chai lần 2, sau khi biến động rất nhẹ một thời gian, giá bắt đầu phá vỡ theo hướng đi lên bằng một cây nến xanh với thân rất dài, đóng cửa bên ngoài Upper Band. Tuy nhiên ngay sau đó thì mô hình nến đảo chiều giảm Bearish Reversal Pin bar xuất hiện, cây nến xanh lúc này chỉ là một trong những kế hoạch tham lam của những nhà đầu cơ giá xuống (muốn bán với giá cao hơn bằng cách tạo ra bẫy tăng giá). Mô hình Bearish Reversal Pin bar này cùng với cây nến đỏ ngay sau đó đã khẳng định chắc chắn hơn về hướng phá vỡ Bollinger Bands Squeeze của giá.

Kết luận

Hy vọng với những gì mà chúng tôi chia sẻ ở trên sẽ giúp các bạn hiểu rõ hơn chỉ báo Bollinger Bands về cả bản chất và cách thức giao dịch với nó. Những chiến lược mà chúng tôi đề xuất có thể sẽ không đúng hoàn toàn trong mọi trường hợp, nhưng ít ra chúng sẽ là những hướng dẫn cụ thể để các bạn tránh được sai lầm cũng như giao dịch với Bollinger Bands hiệu quả hơn. Nếu thấy các tín hiệu mà Bollinger Bands cung cấp phù hợp với chiến lược của bạn, hãy luyện tập sử dụng nó thật nhiều, biến kinh nghiệm thành bí quyết của riêng mình, bạn nhé.

CHÚC CÁC BẠN THÀNH CÔNG.