- RSI là gì?

- Công thức tính của chỉ báo RSI

- Ý nghĩa của chỉ báo RSI

- Hướng dẫn chèn chỉ báo RSI trên phần mềm giao dịch MT4

- Tổng hợp chiến lược giao dịch hiệu quả với RSI trong forex

- Kết luận

Giống như MA hay MACD thì RSI cũng là một chỉ báo vô cùng quen thuộc đối với hầu hết tất cả các forex trader. Một trong những tín hiệu cơ bản mà RSI cung cấp chính là tín hiệu quá mua (over bought) và tín hiệu quá bán (over sold). Các trader mới bước đầu tiếp cận với RSI sẽ sử dụng các tín hiệu này một cách khá cứng nhắc, cứ xuất hiện quá mua là vào lệnh Sell hay xuất hiện quá bán thì vào lệnh Buy, và kết quả là thua nhiều hơn thắng. Nguyên nhân là do chưa thật sự hiểu được ý nghĩa và bản chất của RSI, các tín hiệu của chỉ báo này nếu sử dụng độc lập sẽ không mang lại hiệu quả cao.

Các bạn có thể chưa biết rằng những trader chuyên nghiệp rất ít khi hoặc không bao giờ sử dụng độc lập các tín hiệu giao dịch của một chỉ báo mà họ sẽ kết hợp với những tín hiệu từ các công cụ khác.

Trong bài viết lần này, quocdunginvest.com sẽ chú trọng nhiều hơn đến các chiến lược giao dịch hiệu quả với RSI, trong đó sẽ có những chiến lược rất mới lạ. Cùng theo dõi nhé.

RSI là gì?

RSI – Relative Strength Index (Chỉ số sức mạnh tương đối) là một chỉ báo kỹ thuật được J. Welles Wilder phát triển và giới thiệu lần đầu tiên trong cuốn sách “New Concepts in Technical Trading Systems” (Các khái niệm mới trong Hệ thống Thương mại Kỹ thuật).

RSI thuộc bộ chỉ báo dao động, các giá trị của nó luôn nằm trong phạm vi từ 0 đến 100, cung cấp các tín hiệu quá mua, quá bán trên nhiều loại tài sản khác nhau như cổ phiếu, tỷ giá, hàng hóa, tiền điện tử…

Ngoài ra, RSI cũng được xem là một chỉ báo động lượng, đo lường mức độ thay đổi của giá và cảnh báo khả năng đảo chiều khi lực của xu hướng bắt đầu yếu đi.

Trước đây, RSI được sử dụng nhiều trong đầu tư chứng khoán, nhưng hiện tại, chỉ báo này được áp dụng rộng rãi trên nhiều loại thị trường khác nhau, nhiều loại tài sản khác nhau.

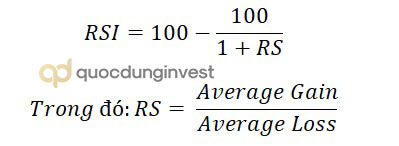

Công thức tính của chỉ báo RSI

Average Gain hay còn gọi là Average of 14 day’s Close Up: là mức tăng trung bình của số ngày giá đóng cửa tăng lên trong giai đoạn 14 ngày, được tính bằng cách cộng tổng tất cả các giá trị tăng lên của giá đóng cửa trong 14 ngày rồi chia cho 14.

Average Loss hay còn gọi là Average of 14 day’s Close Down: là mức giảm trung bình của số ngày giá đóng cửa giảm xuống trong giai đoạn 14 ngày, được tính bằng cách cộng tổng tất cả các giá trị giảm xuống của giá đóng cửa trong 14 ngày rồi chia cho 14.

Lưu ý: công thức nguyên thủy của J. Welles Wilder sử dụng chu kỳ 14 trên khung thời gian D1. Nếu áp dụng chu kỳ khác trên khung thời gian khác thì dữ liệu giá đóng cửa sẽ bị thay đổi. Ví dụ: giao dịch trên khung H1 thì dữ liệu sẽ là giá đóng cửa của các phiên giao dịch 1 giờ thay vì giá đóng cửa 1 ngày.

Ý nghĩa của chỉ báo RSI

Qua công thức tính thì chúng ta dễ dàng hình dung được các giá trị của RSI sẽ dao động trong phạm vi từ 0 đến 100.

Khi RSI tăng dần và tiến đến giá trị 100 thì giá trị của RS đang tiến đến vô cùng. Điều này có nghĩa là Average Loss tiến đến 0, số phiên giao dịch giảm giá rất ít, chứng tỏ phe mua đang chiếm ưu thế, lực mua mạnh, thị trường đang trong xu hướng tăng.

Ngược lại, khi RSI giảm dần và tiến về 0 thì giá trị của RS cũng đang tiến về 0. Điều này có nghĩa là Average Gain tiến đến 0, số phiên giao dịch tăng giá rất ít, phe bán đang chiếm ưu thế hơn, lực bán mạnh, thị trường đang trong xu hướng giảm.

J. Welles Wilder lựa chọn 2 giá trị 30 – 70 làm các mức quá bán, quá mua.

- Khi RSI tăng lên và vượt ra khỏi ngưỡng 70, ta nói giá đang rơi vào vùng quá mua, khả năng là thị trường sẽ điều chỉnh giảm.

- Khi RSI giảm xuống và vượt ra khỏi ngưỡng 30, ta nói giá đang rơi vào vùng quá bán, khả năng thị trường sẽ điều chỉnh tăng.

Trên thực tế, các nhà giao dịch, nhà phân tích có thể thay đổi các ngưỡng quá mua, quá bán này, họ thường sử dụng các mức 20-80 thay cho 30-70. Các ngưỡng quá bán – quá mua càng gần sát 0 – 100 thì tần suất xuất hiện các tín hiệu quá bán – quá mua sẽ càng ít đi, nhưng một khi đã xuất hiện thì lại cho thấy động lực mạnh mẽ, khả năng giá đảo chiều cao hơn.

Hướng dẫn chèn chỉ báo RSI trên phần mềm giao dịch MT4

RSI cũng là một chỉ báo phổ biến nên được tích hợp sẵn vào các nền tảng giao dịch forex, các bạn không cần phải tải về và cài đặt vào máy tính nữa.

Để chèn chỉ báo RSI vào đồ thị giá, các bạn làm theo đường dẫn sau: Insert 🡪 Indicators 🡪 Oscillators 🡪 Relative Strength Index.

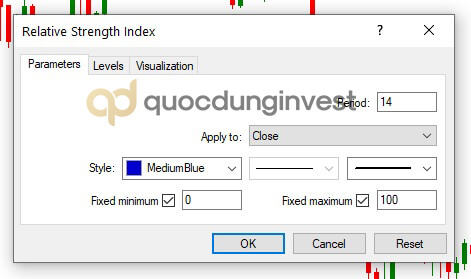

Hộp thoại cài đặt hiện ra như bên dưới:

Tại tab Parameters, các bạn lựa chọn thông số cho chỉ báo.

- Period: chu kỳ, mặc định sẽ là 14 kỳ. Chu kỳ càng ngắn thì đường RSI sẽ càng nhạy cảm, RSI thường xuyên đi vào các vùng giá quá mua, quá bán, xuất hiện nhiều tín hiệu gây nhiễu hơn. Ngược lại một chu kỳ quá dài sẽ khiến cho RSI quá mượt mà, không thể sử dụng các tín hiệu quá mua, quá bán để giao dịch.

So sánh chỉ báo RSI với các chu kỳ lần lượt là 7, 14 và 28 qua hình ảnh bên dưới.

Đối với các trader mới, các bạn nên giữ nguyên chu kỳ 14 để giao dịch, sau này, khi đã tìm được thông số tối ưu hơn cho chỉ báo thì có thể thay đổi để phù hợp hơn với chiến lược giao dịch riêng của mình.

- Apply to: chọn dữ liệu giá đóng cửa (Close)

- Style: chọn màu sắc, độ dày, mỏng và đường nét cho đường RSI.

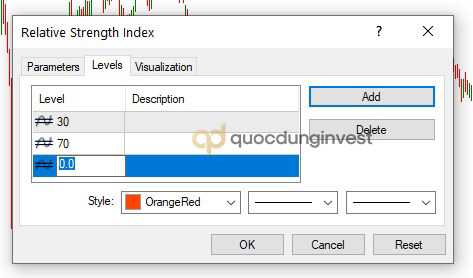

Tiếp đến, các bạn chuyển sang tab Levels để lựa chọn các ngưỡng quá mua, quá bán.

Hệ thống sẽ mặc định 30 – 70 làm các ngưỡng quá bán – quá mua. Nếu muốn thay đổi, các bạn chỉ cần kích đúp chuột trái vào từng con số và chỉnh sửa lại. Nếu muốn thêm một ngưỡng mới thì bấm chọn Add, sau đó nhập vào giá trị của đường cần thêm. Nếu muốn xóa bớt thì bấm chọn vào giá trị muốn xóa, sau đó bấm nút Delete.

Tiếp tục chọn Style cho các đường ngang này.

Ở tab Visualization, các bạn lựa chọn khung thời gian để hiển thị chỉ báo. Chọn xong thì bấm OK là hoàn tất.

Chỉ bấm nút OK sau khi đã hoàn thành xong lựa chọn ở cả 3 tab.

Tổng hợp chiến lược giao dịch hiệu quả với RSI trong forex

RSI cung cấp những loại tín hiệu nào?

Trước khi đi đến từng chiến lược cụ thể, chúng ta sẽ cùng nhắc lại các tín hiệu mà chỉ báo RSI cung cấp.

Có 2 loại tín hiệu cơ bản mà RSI cung cấp, bao gồm:

Tín hiệu quá mua – quá bán

- Khi RSI tăng và vượt lên trên đường 70 🡪 giá đang rơi vào vùng quá mua 🡪 khả năng thị trường sẽ điều chỉnh giảm 🡪 vào lệnh Sell.

- Khi RSI giảm và vượt xuống dưới đường 30 🡪 giá đang rơi vào vùng quá bán 🡪 khả năng thị trường sẽ điều chỉnh tăng 🡪 vào lệnh Buy.

Tín hiệu Phân kỳ/Hội tụ

- Hiện tượng Phân kỳ: Khi giá tạo đỉnh sau cao hơn đỉnh trước 🡪 giá vẫn trong xu hướng tăng, nhưng RSI lại tạo đỉnh sau thấp hơn đỉnh trước 🡪 lực tăng của xu hướng đã yếu đi 🡪 dự báo khả năng đảo chiều giảm của xu hướng 🡪 vào lệnh Sell.

- Hiện tượng Hội tụ: Khi giá tạo đáy sau thấp hơn đáy trước 🡪 giá vẫn trong xu hướng giảm, nhưng RSI lại tạo đáy sau cao hơn đáy trước 🡪lực giảm của xu hướng đã yếu đi 🡪 dự báo khả năng đảo chiều tăng của xu hướng 🡪 vào lệnh Buy.

Cả 2 loại tín hiệu của RSI đều được sử dụng thường xuyên trong giao dịch nhưng sử dụng chúng như thế nào để đạt hiệu quả cao nhất thì không phải ai cũng làm được.

Các chiến lược giao dịch sai lầm với RSI

Một trong những sai lầm lớn nhất mà các trader thường gặp phải khi giao dịch với RSI hay bất kỳ các chỉ báo nào khác chính là sử dụng các tín hiệu của RSI một cách độc lập.

Nghĩa là: cứ thấy RSI vượt lên trên 70 là vào lệnh Sell hay cứ thấy RSI vượt xuống dưới 30 là vào lệnh Buy. Hoặc cứ thấy Phân kỳ giữa RSI và giá thì vào lệnh Sell, cứ thấy Hội tụ giữa RSI và giá thì vào lệnh Buy.

Tại sao sử dụng các tín hiệu này độc lập là sai lầm?

Ví dụ 1: RSI rơi vào vùng quá bán nhiều lần nhưng thị trường vẫn không đảo chiều tăng.

RSI liên tục rơi vào vùng quá bán. 4 lệnh Buy đầu tiên thật sự không có hiệu quả khi mà thị trường đã tiếp tục giảm theo xu hướng chính chứ không hề đảo chiều tăng. Có chăng chỉ là những đợt tăng rất nhỏ, không đủ để bù đắp chi phí giao dịch chứ nói gì đến có lợi nhuận.

Chỉ có lệnh Buy cuối cùng mới thực sự hiệu quả vì khi đó, thị trường đã đảo chiều tăng.

Ví dụ 2: RSI duy trì ở vùng quá mua rất lâu, sau đó thoát ra và giảm xuống nhưng thị trường vẫn không đảo chiều giảm.

Trong khi RSI duy trì trong vùng quá mua thì giá vẫn trên đà tăng mạnh. Nhưng sau đó, RSI bắt đầu thoát ra và giảm xuống thì giá vẫn tiếp tục xu hướng tăng. Sai lầm của đa số chúng ta sẽ là nghĩ rằng giá đã quá mua quá lâu, đã đến lúc nó đảo chiều và vào một lệnh Sell ngay khi RSI vừa cắt đường 70 từ trên xuống.

Ví dụ 3: Tín hiệu Hội tụ xuất hiện nhưng giá không đảo chiều TĂNG

Sau khi tín hiệu Hội tụ giữa đường giá và đường RSI xuất hiện, thị trường chỉ hình thành một đợt điều chỉnh tăng rất nhỏ rồi lập tức tiếp tục xu hướng giảm. Một lệnh Buy trong trường hợp này là không hiệu quả.

Ví dụ 4: Tín hiệu Phân kỳ xuất hiện nhưng giá không đảo chiều GIẢM

Như các bạn đã thấy, ở cả 2 loại tín hiệu từ RSI, nếu sử dụng chúng độc lập thì sẽ không mang về hiệu quả cao, bởi lẽ có quá nhiều tín hiệu gây nhiễu. Bên cạnh đó, khi giá rơi vào vùng quá bán/quá mua hay xuất hiện phân kỳ/hội tụ thì thị trường chỉ là có khả năng đảo chiều chứ không phải sự đảo chiều là chắc chắn.

Chính vì vậy, trong giao dịch, các bạn cần thêm sự xác nhận đảo chiều từ những chỉ báo, công cụ hay phương pháp khác bên cạnh các tín hiệu mà RSI mang lại.

Chiến lược giao dịch với tín hiệu quá mua/quá bán từ RSI kết hợp với chỉ báo hoặc mô hình nến đảo chiều mạnh.

Kết hợp với chỉ báo Bollinger Bands

Một trong những ý tưởng giao dịch với Bollinger Bands đó là: hầu hết các mức giá sẽ dao động trong phạm vi của 2 dải trên và dưới, lúc này, dải trên đóng vai trò là ngưỡng kháng cự mạnh, dải dưới đóng vai trò là ngưỡng hỗ trợ mạnh. Khi giá giảm xuống và chạm vào dải dưới của Bollinger Bands, nó sẽ có xu hướng quay đầu đi lên và ngược lại.

Tín hiệu này của Bollinger Bands cũng không được khuyến khích sử dụng độc lập. Nhưng khi kết hợp với tín hiệu quá mua, quá bán của RSI, khả năng giá đảo chiều sẽ cao hơn, xác suất giao dịch thành công lớn hơn.

Chiến lược được thực hiện như sau:

- Khi RSI đi vào vùng quá mua, nếu giá chạm vào dải trên của Bollinger Bands thì vào lệnh Sell.

- Khi RSI đi vào vùng quá bán, nếu giá chạm vào dải dưới của Bollinger Bands thì vào lệnh Buy.

Tuy nhiên, nếu như đơn giản như vậy thì thị trường này quả là dễ ăn rồi. Các bạn nên nhớ rằng, trong một xu hướng mạnh, giá có thể duy trì ở vùng quá bán, quá mua rất lâu (như các ví dụ đã phân tích ở trên) hay với Bollinger Bands cũng vậy, sau khi chạm vào 2 dải trên hoặc dưới nhưng giá vẫn tiếp tục xu hướng cũ. Chính vì thế, muốn tăng tính hiệu quả của cách giao dịch này thì cần phải đặt nó trong chiến lược thuận xu hướng.

Nghĩa là:

- Thị trường đang trong xu hướng tăng: Chỉ vào lệnh Buy khi RSI đi vào vùng quá bán và giá chạm vào dải dưới của Bollinger Bands.

- Thị trường đang trong xu hướng giảm: Chỉ vào lệnh Sell khi RSI đi vào vùng quá mua và giá chạm vào dải trên của Bollinger Bands.

Để xác định xu hướng chung của thị trường, các bạn có thể thực hiện trên khung thời gian lớn như D1, sử dụng các công cụ như MA, trendline, ADX hay quan sát cấu trúc của xu hướng (thị trường đang tăng: giá tạo đỉnh cao hơn, đáy cao hơn; thị trường đang giảm: giá tạo đỉnh thấp hơn, đáy thấp hơn).

Sau đó, quay lại khung thời gian nhỏ hơn để tìm tín hiệu vào lệnh.

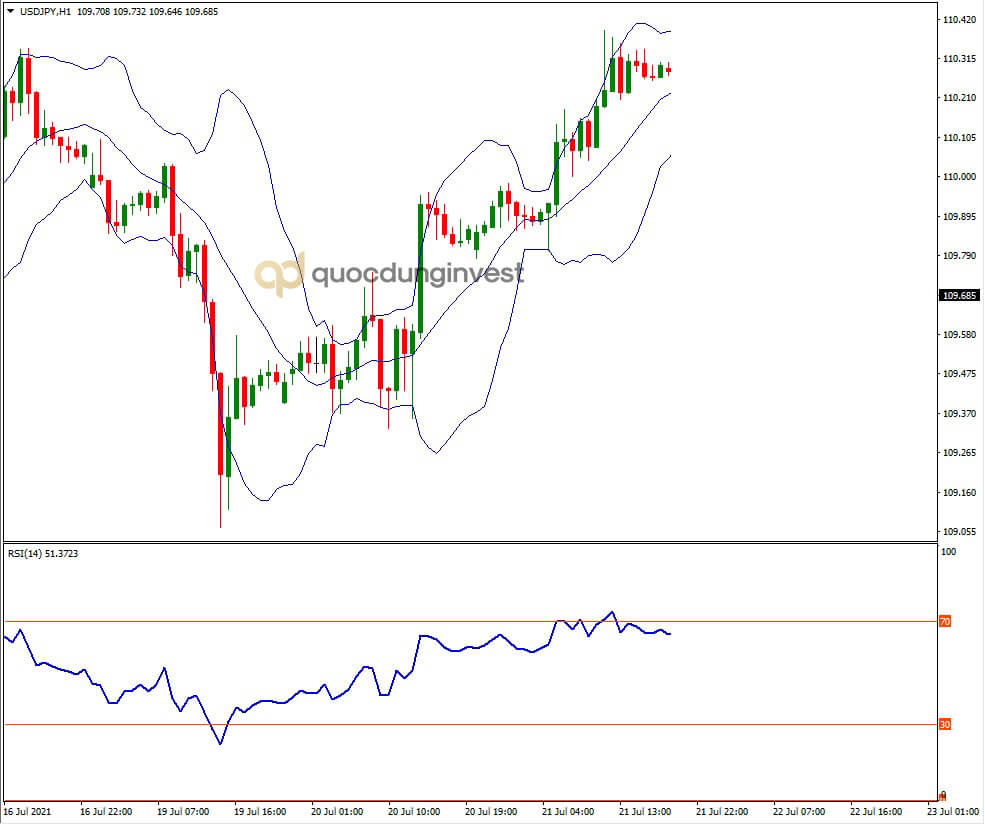

Hình trên là đồ thị của cặp USD/JPY trên khung thời gian D1.

Sau một xu hướng tăng rất dài phía trước, thị trường hiện tại có thể đang là những khoảng thời gian đầu của một xu hướng giảm bởi giá đang tạo đỉnh thấp hơn, đáy thấp hơn. Bên cạnh đó, sự xuất hiện của mô hình Tweezer Top tại đỉnh xu hướng tăng cung cấp thêm tín hiệu đảo chiều giảm.

Cây nến hiện tại là cây nến vào ngày 21/7/2021. Nhiệm vụ của chúng ta bây giờ là tìm tín hiệu vào lệnh Sell trên khung thời gian nhỏ hơn, chẳng hạn H1. Cũng là thời điểm mà thị trường kết thúc đợt điều chỉnh tăng và tiếp tục xu hướng giảm.

Cũng ở thời điểm hiện tại, trên khung H1, vẫn chưa xuất hiện tín hiệu quá mua từ RSI và giá chạm dải trên của Bollinger Bands.

Tiếp tục theo dõi, thì kết quả là:

Theo dõi được một thời gian nữa thì xuất hiện tín hiệu quá mua từ RSI, cũng tại đó, giá chạm vào dải trên của Bollinger Bands.

- Vào lệnh Sell ngay khi RSI cắt đường 70 từ trên xuống

- Quay lại khung D1 để đặt stop loss: phía trên đỉnh gần nhất của xu hướng giảm.

- Đóng lệnh khi xuất hiện tín hiệu quá bán từ RSI và đồng thời giá chạm vào dải dưới của Bollinger Bands.

Chiến lược giao dịch với tín hiệu quá mua/quá bán từ RSI kết hợp Bollinger Bands đã giúp các bạn mang về lợi nhuận kha khá, đồng thời giao dịch thuận xu hướng chính giúp hạn chế được rủi ro.

Kết hợp với mô hình nến đảo chiều

Mô hình nến đảo chiều là một trong những công cụ được sử dụng rộng rãi bởi các trader chuyên nghiệp, vừa cung cấp tín hiệu giao dịch mạnh mẽ, vừa đơn giản, không rắc rối như các chỉ báo kỹ thuật.

Khi giao dịch đảo chiều xu hướng, các trader luôn kết hợp tín hiệu từ chỉ báo và mô hình nến để tăng xác suất thành công của lệnh.

Ý tưởng giao dịch như sau:

- Khi RSI đi vào vùng quá mua và tại đó giá xuất hiện một trong các mô hình nến đảo chiều GIẢM như Bearish Engulfing, Evening Star, Tweezer Top, Bearish Reversal Pin bar… thì khả năng thị trường đảo chiều giảm cao 🡪 vào lệnh Sell khi mô hình nến hoàn thành.

- Khi RSI đi vào vùng quá bán và tại đó giá xuất hiện một trong các mô hình nến đảo chiều TĂNG như Bullish Engulfing, Morning Star, Tweezer Bottom, Bullish Reversal Pin bar… thì khả năng thị trường đảo chiều tăng cao 🡪 vào lệnh Buy khi mô hình nến hoàn thành.

Ví dụ 1

Ở tình huống trên, khi RSI rơi vào vùng quá bán và bắt đầu cắt đường 30 từ dưới lên thì trên đồ thị giá cũng xuất xuất hiện mô hình nến đảo chiều tăng Bullish Engulfing. Vào lệnh Buy ngay sau khi mô hình này hoàn thành. Đặt stop loss phía dưới đáy của mô hình.

Mặc dù không xuất hiện tín hiệu đóng lệnh từ RSI nhưng các bạn có thể sử dụng tín hiệu từ mô hình nến để chốt lời. Đó là một cây Bearish Reversal Pin bar, báo hiệu thị trường đảo chiều giảm.

Ví dụ 2

Mặc dù RSI đã rơi vào vùng quá mua và bắt đầu cắt đường 70 từ trên xuống (điểm cắt 1) nhưng trên đồ thị giá chưa xuất hiện mô hình đảo chiều giảm nào, khả năng giá đảo chiều chưa thật sự rõ ràng.

Sau đó, RSI tiếp tục tăng lên và đi vào vùng quá mua lần nữa, khi RSI bắt đầu cắt đường 70 từ trên xuống lần 2, cũng là lúc xuất hiện mô hình Tweezer Top trên đồ thị giá, cho thấy khả năng thị trường đảo chiều giảm được xác nhận lại lần nữa. Vào lệnh Sell ngay sau khi mô hình nến Đỉnh nhíp này hoàn thành. Giá đã thực sự đảo chiều giảm.

Chiến lược giao dịch với tín hiệu Phân kỳ/Hội tụ từ RSI kết hợp các công cụ khác

Kết hợp với chỉ báo MACD

Nếu bạn chưa biết cách giao dịch với MACD thì có thể tham khảo bài viết sau: MACD là gì? Chiến lược giao dịch với MACD hiệu quả nhất trong forex.

Ý tưởng giao dịch như sau:

- Khi hiện tượng phân kỳ xuất hiện đồng thời trên RSI với giá và MACD với giá 🡪 tín hiệu thị trường đảo chiều giảm được xác nhận mạnh hơn 🡪 vào lệnh Sell.

- Khi hiện tượng hội tụ xuất hiện đồng thời trên RSI với giá và MACD với giá 🡪 tín hiệu thị trường đảo chiều tăng được xác nhận mạnh hơn 🡪 vào lệnh Buy.

Khi có càng nhiều các tín hiệu cho thấy sự đảo chiều sẽ xảy ra thì khả năng cao là thị trường sẽ đảo chiều thành công. Đó là ý tưởng cho việc sử dụng chiến lược kết hợp này.

Ví dụ 1

Rõ ràng trong tình huống này, hiện tượng hội tụ xuất hiện đồng thời trên cả 2 chỉ báo RSI và MACD, giúp cho tín hiệu đảo chiều tăng được xác nhận thêm một lần nữa.

Ở tình huống này, các bạn có thể vào lệnh Buy ngay khi RSI vừa chạm vào đường 30 và bắt đầu đi lên. Đóng lệnh khi RSI rơi vào vùng quá mua và bắt đầu cắt đường 70 từ trên xuống.

Ví dụ 2

Hiện tượng phân kỳ xuất hiện đồng thời trên cả 2 chỉ báo, cho tín hiệu vào lệnh Sell.

Ở tình huống này, các bạn rất khó để xác định điểm vào lệnh nếu chỉ dựa vào RSI, tuy nhiên, may mắn là trên đồ thị giá lại xuất hiện mô hình nến đảo chiều giảm (Bearish Engulfing). Vào lệnh khi mô hình này vừa hoàn thành, đặt stop loss phía trên đỉnh của mô hình. Đóng lệnh khi RSI rơi vào vùng quá bán và bắt đầu cắt đường 30 từ dưới lên.

Bạn thấy đấy, trong một số trường hợp, chúng ta phải kết hợp rất nhiều các tín hiệu khác nhau từ nhiều công cụ cho một lệnh giao dịch.

Kết hợp mô hình nến đảo chiều

Ý tưởng giao dịch như sau:

- Khi giá và RSI tạo hiện tượng phân kỳ, đồng thời trên đồ thị giá xuất hiện mô hình nến đảo chiều giảm 🡪 vào lệnh Sell

- Khi giá và RSI tạo hiện tượng hội tụ, đồng thời trên đồ thị giá xuất hiện mô hình nến đảo chiều tăng 🡪 vào lệnh Buy.

Ví dụ

Giá tạo đỉnh cao hơn nhưng RSI tạo đỉnh thấp hơn 🡪 phân kỳ. Cũng tại đó, trên đồ thị giá hình thành mô hình đảo chiều giảm Tweezer Top, xác nhận lại tín hiệu đảo chiều từ hiện tượng phân kỳ.

Vào lệnh Sell khi mô hình Tweezer Top hoàn thành, đặt stop loss phía trên đỉnh của mô hình. Mặc dù không xuất hiện tín hiệu đóng lệnh từ RSI nhưng trên đồ thị lại hình thành cây nến Dragonfly Doji, cho tín hiệu đảo chiều tăng, các bạn có thể chốt lời khi cây nến này kết thúc.

Kết hợp với đường trendline

Nếu không xuất hiện tín hiệu đảo chiều từ các mô hình nến hay không có sự đồng thuận tín hiệu với MACD, các bạn có thể dùng tín hiệu giá breakout trendline của xu hướng để giao dịch trong trường hợp xuất hiện phân kỳ/hội tụ giữa RSI và giá.

Ví dụ:

Thị trường đang trong một xu hướng tăng, các bạn vẽ đường trendline của xu hướng đó.

Sau khi xuất hiện phân kỳ giữa giá và RSI, các bạn chờ đợi tín hiệu giá phá vỡ đường trendline để vào lệnh, vì lúc này, xác suất giá đảo chiều đã được xác nhận cao hơn. Vào lệnh Sell ngay sau khi cây nến phá vỡ đóng cửa.

Thực ra, mô hình nến đảo chiều vẫn xuất hiện trong tình huống này (Tweezer Top) nhưng chiến lược giao dịch với đường trendline có thể được áp dụng khi các bạn không nhận diện được mô hình nến hoặc chưa quen giao dịch với công cụ này. Tất nhiên, giao dịch breakout trendline sẽ không mang lại lợi nhuận cao như khi giao dịch với các mô hình nến đảo chiều.

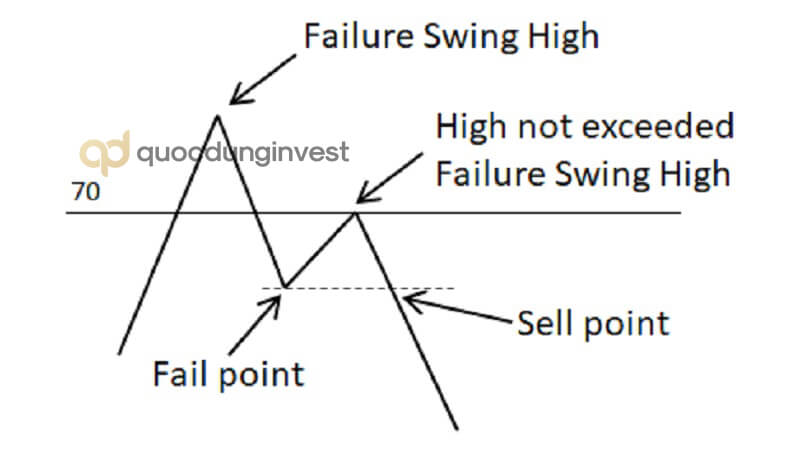

Chiến lược RSI Failure Swings

Đây là một chiến lược giao dịch khá đặc biệt và cũng là phát hiện có giá trị nhất của J. Welles Wilder khi sáng tạo ra chỉ báo RSI. Chiến lược này được rất nhiều những chuyên gia, các trader chuyên nghiệp sử dụng trong các giao dịch của mình.

Ý tưởng của chiến lược này cũng xuất phát từ tín hiệu quá mua, quá bán của RSI nhưng có phần phức tạp hơn và khi sử dụng những tín hiệu quá mua, quá bán theo chiến lược này, các bạn không cần phải kết hợp thêm bất kỳ chỉ báo, công cụ hay phương pháp nào khác.

Chiến lược này tập trung vào việc phân tích hành vi của RSI sau khi đi vào các vùng quá bán hoặc quá mua. Cụ thể như sau:

Chiến lược RSI Failure Swing High

- Chờ đợi RSI tăng lên và đi vào vùng quá mua (vượt lên trên đường 70)

- Sau đó, RSI bắt đầu thoát ra khỏi vùng quá mua, cắt đường 70 từ trên xuống và tạo đỉnh nằm bên trong vùng quá mua, gọi là Failure Swing High.

- RSI tiếp tục giảm, sau đó quay lại retest đường 70 nhưng không được đi vào lại vùng quá mua, tạo một đáy, gọi là Fail point.

- Sau khi retest lại đường 70 thì quay đầu tiếp tục giảm, tạo một đỉnh mới thấp hơn Failure Swing High trước đó.

- Khi RSI phá vỡ đáy trước đó (tức là giảm xuống thấp hơn Fail point) thì vào lệnh Sell.

Ví dụ

Vị trí số 1: RSI đi vào vùng quá mua

Vị trí số 2: RSI bắt đầu rời khỏi vùng quá mua, cắt đường 70 từ trên xuống

Vị trí số 3: RSI quay lại retest đường 70 nhưng không đi vào vùng quá mua

Vị trí số 4: RSI phá vỡ đáy gần nhất trước đó

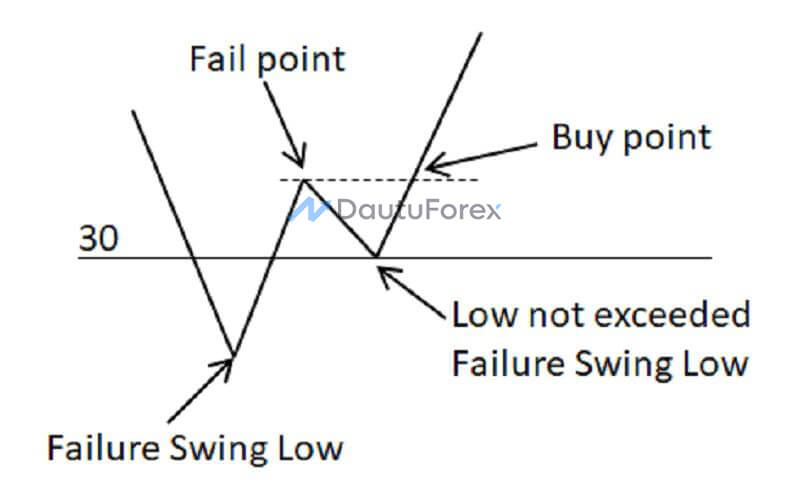

Chiến lược RSI Failure Swing Low

- Chờ đợi RSI giảm xuống và đi vào vùng quá bán (vượt xuống dưới đường 30)

- Sau đó, RSI bắt đầu thoát ra khỏi vùng quá bán, cắt đường 30 từ dưới lên và tạo đáy nằm bên trong vùng quá bán, gọi là Failure Swing Low.

- RSI tiếp tục tăng, sau đó quay lại retest đường 30 nhưng không được đi vào lại vùng quá bán, tạo một đỉnh, gọi là Fail point.

- Sau khi retest lại đường 30 thì quay đầu tiếp tục tăng, tạo một đáy mới cao hơn Failure Swing Low trước đó.

- Khi RSI phá vỡ đỉnh trước đó (tức là tăng lên cao hơn Fail point) thì vào lệnh Buy.

Ví dụ

Vị trí số 1: RSI đi vào vùng quá bán

Vị trí số 2: RSI bắt đầu rời khỏi vùng quá bán, cắt đường 30 từ dưới lên

Vị trí số 3: RSI quay lại retest đường 30 nhưng không đi vào vùng quá bán

Vị trí số 4: RSI phá vỡ đỉnh trước đó

Kết luận

Hy vọng những nội dung mà chúng tôi đã chia sẻ ở trên đã giúp các bạn hiểu rõ hơn về chỉ báo thông dụng RSI. Bên cạnh đó, những chiến lược giao dịch mà chúng tôi đúc kết trong bài phần nào sẽ hỗ trợ các bạn sử dụng RSI một cách hiệu quả nhất có thể.

Bất cứ chỉ báo hay công cụ nào cũng vậy, tiếp thu lý thuyết một phần nhưng quan trọng hơn hết vẫn là thực hành, các bạn phải luyện tập giao dịch với chúng thật nhiều thì mới tạo ra kinh nghiệm và biến những kinh nghiệm đó thành bí quyết riêng của mình.

CHÚC CÁC BẠN THÀNH CÔNG.