- Evening Star pattern là gì?

- Đặc điểm nhận diện của mô hình nến Evening Star

- Tâm lý thị trường đằng sau mô hình Evening Star

- Điều kiện gia tăng độ tin cậy của mô hình

- Cách giao dịch với mô hình Evening Star

- Một số ví dụ về mô hình Evening Star xuất hiện trên thị trường

- Chiến lược giao dịch hiệu quả với mô hình Evening Star

- Kết luận

Evening Star là mô hình nến đảo chiều giảm, xuất hiện thường xuyên trên nhiều loại thị trường tài chính và cung cấp cho các investors, traders tín hiệu giao dịch mạnh mẽ.

Theo nghiên cứu của Bulkowski thì xác suất mà mô hình Evening Star xảy ra đúng, tức thị trường đảo chiều giảm thành công là 72%, một con số khá lớn trong giao dịch và hiệu suất tổng thể đứng thứ 4 trong tổng số 103 mô hình nến được nghiên cứu. Do đó, Evening Star là một mô hình nến rất được ưa chuộng bởi các Price action trader. Tuy nhiên, tần suất xuất hiện của nó chỉ xếp hạng thứ 71, tức là so với các candlestick patterns khác thì mô hình này ít xuất hiện hơn, vì thế, một khi đã xuất hiện thì các trader thường sẽ tận dụng triệt để cơ hội.

Nếu các bạn cũng là một trader yêu thích giao dịch với mô hình nến hay đang theo đuổi phương pháp giao dịch Price action thì đừng bỏ qua mô hình này nhé.

Evening Star pattern là gì?

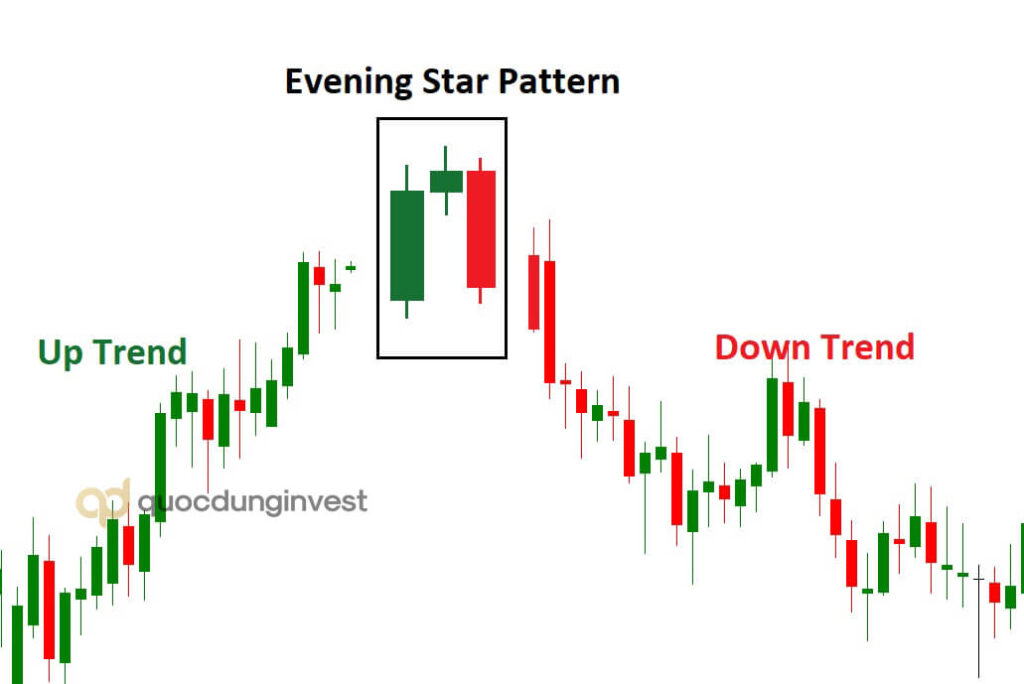

Evening Star pattern có tên tiếng Việt là mô hình nến Sao Hôm, là mô hình đa nến, cụ thể bao gồm 3 cây nến tín hiệu: bắt đầu mô hình là 1 cây nến xanh với thân nến lớn, tiếp đến là 1 cây nến thân nhỏ, tăng giảm đều không quan trọng và sau cùng là một cây nến giảm với thân nến dài.

Mô hình nến Sao Hôm xuất hiện sau một xu hướng tăng dài hạn, nhưng cũng có thể là sau một đợt điều chỉnh tăng của cả 1 xu hướng giảm dài trước đó và báo hiệu sự tăng giá sắp kết thúc, thị trường sẽ giảm xuống, có thể là một sự đảo chiều xu hướng lớn hoặc đơn giản là kết thúc đợt điều chỉnh tăng để tiếp tục giảm xuống theo xu hướng chính.

Mô hình Evening Star xuất hiện trên tất cả các thị trường tài chính như forex, chứng khoán, hàng hóa, tiền điện tử… mặc dù tín hiệu tạo ra là như nhau nhưng ở mỗi thị trường, Evening Star pattern sẽ có một nét riêng nhất định, các nhà đầu tư, nhà giao dịch cũng sẽ có những chiến lược áp dụng khác nhau để phù hợp với từng điều kiện cụ thể của mỗi thị trường.

Mặc dù xác suất xảy ra đúng của mô hình Sao Hôm đến 72% (theo nghiên cứu của Bulkowski) nhưng nếu được hỗ trợ bởi khối lượng và các chỉ báo kỹ thuật khác thì tín hiệu mà nó tạo ra sẽ đáng tin cậy hơn, xác suất thành công của mô hình sẽ tăng lên.

Đặc điểm nhận diện của mô hình nến Evening Star

Mô hình Sao Hôm có cấu trúc như sau: Bullish – Evening Star – Bearish.

- Trước khi mô hình xuất hiện, thị trường đang trong xu hướng tăng dài hạn hoặc một đợt điều chỉnh tăng của xu hướng giảm dài hạn.

- Mô hình bắt đầu bằng một cây nến tăng với thân nến dài. Cây nến thứ hai có thể là nến tăng hoặc giảm giá đều được và nến này phải có thân ngắn, càng ngắn càng tốt. Cây nến thứ ba của mô hình là một cây nến giảm, thân lớn, sao cho giá đóng cửa của nến 3 thấp hơn mức giá ứng với 50% thân nến thứ 1.

- Sau khi mô hình hoàn thành, thị trường có khả năng đảo chiều giảm.

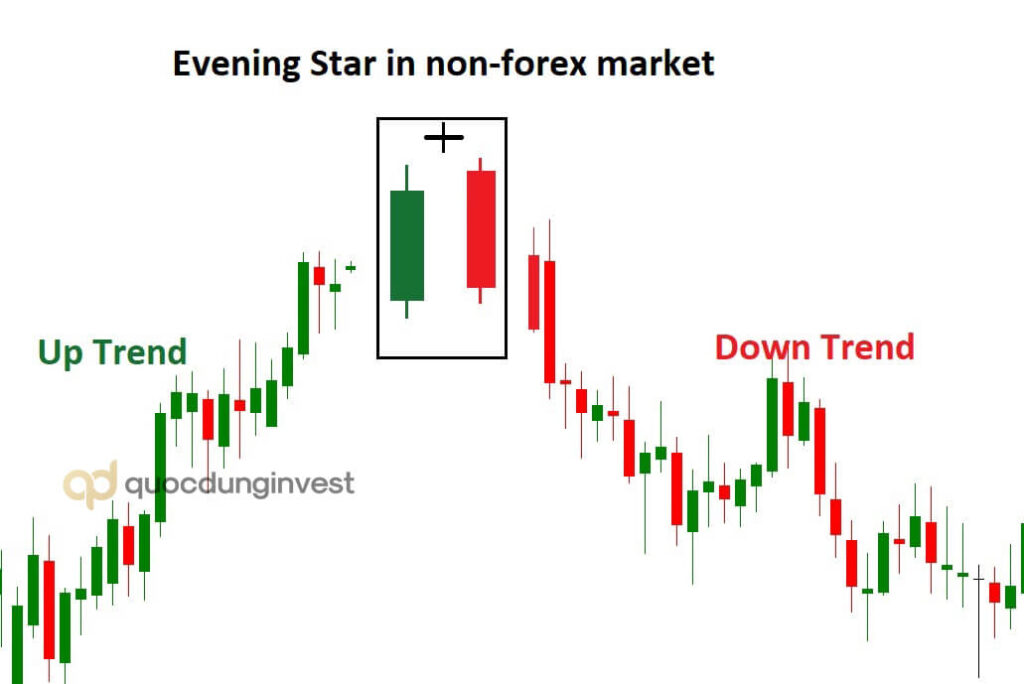

Đối với các loại thị trường phi ngoại hối như chứng khoán hay hàng hóa thì cây nến thứ 2 thường sẽ tạo GAP so với 2 cây nến đứng bên cạnh nó, nghĩa là phiên giao dịch thứ hai mở cửa với giá cao hơn so với giá đóng cửa của phiên 1 và phiên giao dịch thứ ba sẽ mở cửa thấp hơn so với giá đóng cửa của phiên thứ 2.

Cây nến thứ ba thường mở cửa vào khoảng giữa thân nến 1, chỉ cần đảm bảo điều kiện đóng cửa thấp hơn 50% thân nến 1.

Biến thể đặc biệt nhất của mô hình Evening Star xuất hiện trên các thị trường phi ngoại hối chính là một cây Doji hình thành ở vị trí của cây nến thứ 2, tạo thành một mô hình mà chúng ta vẫn được biết đến với tên gọi Bearish Abandoned Baby (Em bé bị bỏ rơi).

Hiện tượng xuất hiện GAP trong mô hình Sao Hôm cũng thường phổ biến ở thị trường forex, nếu biến thể này xuất hiện, độ tin cậy của mô hình sẽ cao hơn. Ngược lại, đối với thị trường cryptocurrency, do đặc thù hoạt động liên tục 24 giờ 1 ngày và 7 ngày 1 tuần nên rất khó để nhìn thấy GAP trên đồ thị giá.

Tâm lý thị trường đằng sau mô hình Evening Star

Cây nến tăng thân dài cho biết xu hướng tăng phía trước vẫn đang tiếp tục, nếu là một cây Bullish Marubozu thì khả năng sẽ có nhiều người nhảy vào mua vì hy vọng xu hướng tăng vẫn đang rất mạnh mẽ, nhưng bạn cần có sự xác nhận từ phiên giao dịch ngay sau đó.

Khi cây nến thứ 2 xuất hiện với thân nến rất ngắn, cho dù là nến tăng hay giảm thì cũng đều cho thấy áp lực mua đang suy yếu, có sự chen chân vào cuộc chơi của phe bán.

Lúc này, áp lực tăng giá đã hoàn toàn biến mất khi mà cây nến thứ 3 được hình thành và xóa bỏ gần như toàn bộ các mức cao từ 2 phiên giao dịch trước đó. Phe bán đã hoàn toàn chiếm ưu thế, nguồn cung tăng mạnh và khả năng cao là thị trường sẽ đảo chiều giảm.

Điều kiện gia tăng độ tin cậy của mô hình

Thứ nhất, cây nến thứ 2 là một cây Doji hoặc có bóng nến trên dài

Mẫu nến Doji xuất hiện ở phiên giao dịch thứ 2 của mô hình cho biết 2 phe đã tranh đấu quyết liệt nhưng đến cuối phiên không phe nào chiến thắng. Trong khi trước đó, giá vẫn tăng, áp lực mua vẫn còn mạnh (cây nến 1 tăng mạnh) nhưng đến phiên này thì phe mua không thể chiến thắng phe bán, điều này chứng tỏ áp lực mua đã suy yếu. Và mẫu nến Doji cũng cho biết, phiên giao dịch theo ngay sau chính là kết quả của sự tranh đấu quyết liệt xảy ra trước đó. Cây nến đỏ giảm mạnh theo ngay sau Doji của mô hình đã chứng minh phe bán chiến thắng được phe mua, thị trường sẽ đảo chiều giảm.

Hoặc nếu là cây nến có bóng nến trên dài cũng sẽ cho thấy thị trường đang quyết liệt từ chối giá lên, phe mua không còn đủ sức để đưa giá lên cao hơn, nhưng trường hợp này lại cần thêm sự xác nhận của cây nến giảm theo ngay sau mô hình.

Thứ hai, như đã nói, nếu Evening Star pattern trở thành Bearish Abandoned Baby pattern (tức cây nến thứ hai là một cây Doji và tạo GAP) thì độ tin cậy của mô hình càng cao, mặc dù Bearish Abandoned Baby pattern rất hiếm khi xuất hiện trên thị trường.

Thứ ba, cây nến thứ 3 nhấn chìm hoàn toàn cây nến thứ 1

Điều này chứng tỏ áp lực bán cực kỳ lớn, xóa bỏ toàn bộ mức tăng đã hình thành từ 2 phiên giao dịch trước. Và vì áp lực bán lớn hơn nhiều so với khi nó chỉ đóng cửa hơn 50% thân nến 1 nên khả năng giá đảo chiều giảm sẽ cao hơn.

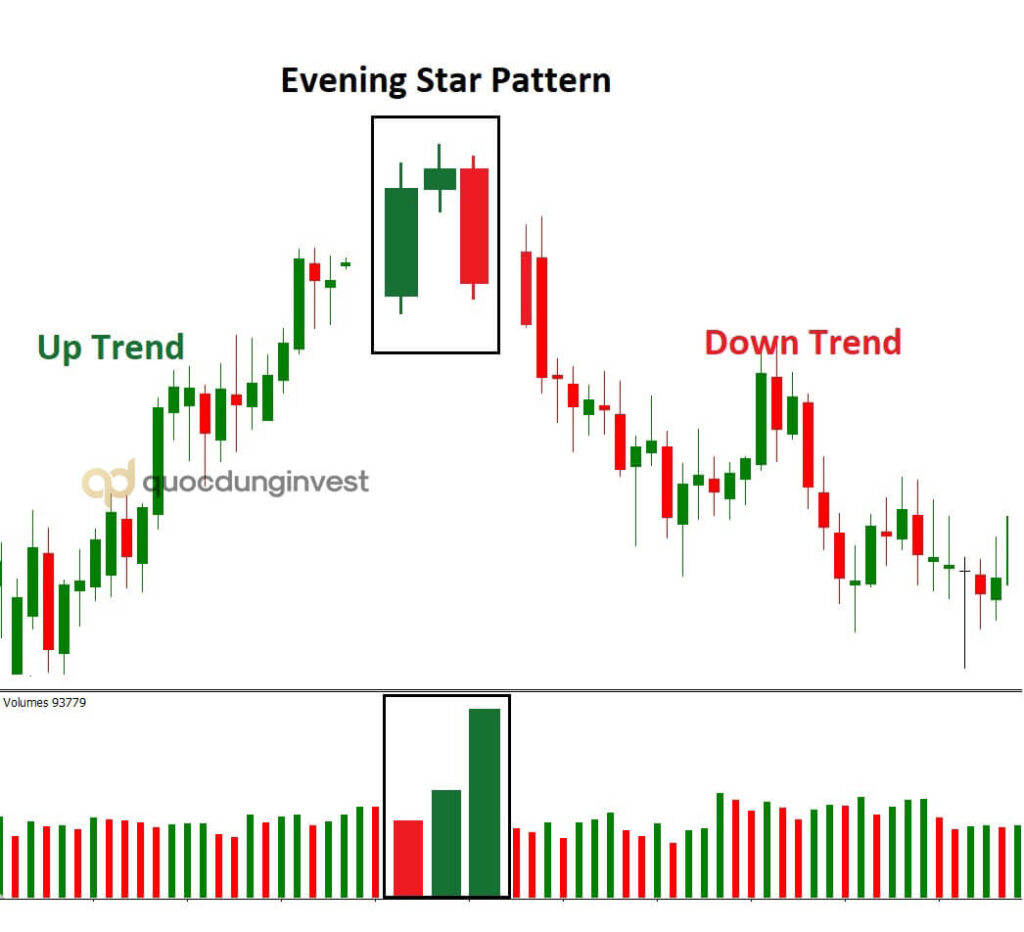

Thứ tư, sự xác nhận từ khối lượng giao dịch.

Để gia tăng độ tin cậy, mô hình Sao Hôm cũng cần sự xác nhận từ khối lượng giao dịch. Cụ thể: trong phiên giao dịch hình thành nên cây nến thứ nhất, khối lượng nên thấp vì mặc dù giá tăng nhưng khối lượng giảm sẽ chứng tỏ áp lực mua không mạnh mẽ, đó có thể là một đợt test cầu từ các cá mập mà thôi. Phiên giao dịch ngay sau đó cần khối lượng đủ lớn hoặc khối lượng tăng so với phiên trước vì bắt đầu có sự gia nhập của phe bán, đồng thời, nếu là một cây Doji thì càng phải đi kèm khối lượng cao. Đến phiên giao dịch thứ 3, khối lượng phải rất lớn, vì lúc này, phe bán dường như đã dốc rất nhiều lực để kéo giá xuống, áp lực bán lớn thì khối lượng lớn.

Cách giao dịch với mô hình Evening Star

Bước 1: Xác định xu hướng hiện tại của thị trường

Trong giao dịch các mô hình nến đảo chiều thì xác định xu hướng thị trường là công đoạn bắt buộc và rất quan trọng, vì giả sử như 3 cây nến tín hiệu đáp ứng tất cả các điều kiện của mô hình Evening Star nhưng nó lại xuất hiện tại đáy của một xu hướng giảm dài hoặc tại đáy của một đợt điều chỉnh giảm thì chúng ta cũng không thể gọi đó là một Evening Star pattern và dự báo về khả năng giá giảm xuống là không có căn cứ.

Do đó, mô hình Evening Star phải xuất hiện tại đỉnh của một xu hướng tăng hoặc một đợt điều chỉnh tăng.

Để nhận diện một xu hướng, các bạn có thể dựa vào cấu trúc của xu hướng thông qua hành vi của giá, cụ thể:

- Nếu giá tạo đỉnh mới cao hơn và đáy mới cao hơn thì thị trường đang trong xu hướng tăng

- Nếu giá tạo đỉnh mới thấp hơn và đáy mới thấp hơn thì thị trường đang trong xu hướng giảm

Hoặc có thể sử dụng các trend indicators như MA, Bollinger Bands, ADX… nhưng nếu các bạn đang theo đuổi phương pháp phân tích hành động giá thì nên luyện tập xác định xu hướng thông qua cấu trúc như trên.

Bước 2: Nhận diện và xác định độ tin cậy của mô hình

Dựa vào đặc điểm của các cây nến, các bạn có thể xác định được tính hợp lệ của mô hình, đồng thời xem xét các điều kiện gia tăng độ tin cậy của mô hình.

Nếu là một Evening Star pattern tiêu chuẩn, các bạn có thể vào lệnh với khối lượng thấp để hạn chế rủi ro vì chúng ta không thể loại trừ việc mô hình sẽ không xảy ra đúng. Hoặc cần kết hợp với indicators để xác nhận lại độ tin cậy của tín hiệu.

Nếu mô hình đáp ứng được các điều kiện gia tăng độ tin cậy thì các bạn có thể tự tin giao dịch, nhưng để chắc chắn thì cũng nên kết hợp với indicators hoặc phân tích cơ bản.

Nói tóm lại, 28% số lần mà mô hình Evening Star không xảy ra đúng theo như nghiên cứu của Bulkowski vẫn hoàn toàn có thể xảy ra bất cứ lúc nào, cho nên, việc chúng ta cần thêm tín hiệu xác nhận đảo chiều từ công cụ, phương pháp khác là cần thiết để giao dịch được hiệu quả, giảm thiểu rủi ro.

Bước 3: Vào lệnh

Đối với mô hình Evening Star tiêu chuẩn

Chúng ta có 2 cách vào lệnh:

Cách 1: Vào lệnh khi mô hình hoàn thành

Tức là vào lệnh tại mức giá đóng cửa của cây nến thứ 3 trong mô hình.

Cách vào lệnh này có độ rủi ro cao nhất vì rất có thể mô hình sẽ không xảy ra đúng, nhưng bù lại, các bạn có vị trí Entry đẹp hơn nhiều so với cách 2 ngay sau đây.

Cách 2: Vào lệnh sau khi có sự xác nhận giảm giá từ cây nến theo ngay sau

Một cây nến giảm theo ngay sau mô hình Evening Star là tín hiệu xác nhận cho sự đảo chiều giảm có thể chính thức xảy ra. Các bạn có thể chờ cho cây nến này xuất hiện và vào lệnh khi nó đóng cửa.

Cách vào lệnh này có độ rủi ro thấp hơn vì tín hiệu giảm giá được củng cố nhưng các bạn sẽ không có vị trí Entry đẹp và có thể sẽ bỏ lỡ cơ hội giao dịch khi nó không xuất hiện nhưng thị trường vẫn đảo chiều ngay sau đó.

Để khắc phục được việc cây nến xác nhận có thể sẽ không xảy ra, chúng ta sẽ có thêm 2 cách vào lệnh nữa với mô hình Evening star.

Đối với Evening star pattern có thân nến 3 nhấn chìm hoàn toàn thân nến 1

Ở trường hợp này, chúng ta cũng có 2 cách vào lệnh

Cách 1: Vào lệnh khi cây nến thứ 3 đóng cửa

Cách này hoàn toàn giống cách 1 trong trường hợp mô hình Evening Star tiêu chuẩn.

Khi thân nến 3 nhấn chìm hoàn toàn thân nến 1 chứng tỏ áp lực bán lúc này rất lớn, khả năng đảo chiều giảm xảy ra cao hơn, rủi ro thấp hơn. Tuy nhiên, vì thân nến 3 nhấn chìm thân nến 1 nên cách vào lệnh này có điểm Entry không đẹp như trường hợp thân nến 3 chỉ đóng cửa dưới 50% thân nến 1.

Cách 2: Chờ giá pullback về dưới 50% thân nến 3 thì vào lệnh

Thông thường, khi phe bán tạo áp lực rất lớn ở phiên thứ 3 trong mô hình khiến cho thân nến này nhấn chìm hoàn toàn thân nến 1 thì ngay sau đó, thị trường sẽ điều chỉnh tăng 1 chút ở chính phiên giao dịch sau trước khi tiếp tục giảm mạnh xuống. Đợt pullback ngắn này có thể là cá mập đang một lần nữa test cầu như ở cây nến thứ 2 của mô hình, đẩy giá lên cao hơn 1 chút nữa nhưng không được vượt quá 50% thân nến 3, vì nếu vượt quá 50% nến 3 thì mô hình Evening Star sẽ có khả năng mất hiệu lực, giao dịch lúc này có độ rủi ro cao hơn.

Do đó, nếu cây nến theo ngay sau là cây nến tăng và đóng cửa dưới 50% thân nến 3 thì có thể vào lệnh tại mức giá đóng cửa của cây nến này.

Còn trong trường hợp cây nến pullback không xuất hiện mà thay vào đó là cây nến giảm thì các bạn hãy vào lệnh khi cây nến này đóng cửa. Lúc này, điểm entry sẽ không còn đẹp như với cách vào lệnh khi cây nến thứ 3 của mô hình đóng cửa. Đó là hạn chế lớn nhất của cách vào lệnh này.

Đối với mô hình Sao Hôm có cây nến thứ 3 với bóng nến trên dài

Cây nến thứ 3 có bóng nến trên dài cho biết phe mua cố gắng đẩy giá lên cao nhưng bất thành, điều này chứng tỏ, lực mua vẫn còn, chưa hoàn toàn biến mất, do đó, khi mô hình hoàn thành cũng chưa chắc là giá sẽ đảo chiều giảm.

Trong trường hợp này thì các bạn không được vào lệnh khi cây nến thứ 3 đóng cửa mà phải chờ cho cây nến xác nhận xuất hiện thì mới được vào lệnh. Còn nếu theo ngay sau cây nến 3 là một cây tăng giá, pullback về dưới 50% thân nến 3 thì chúng ta vẫn có thể trông chờ vào một cây nến giảm theo ngay sau cây nến pullback thứ 4 này xuất hiện và vào lệnh. Nếu cây thứ tư đóng cửa trên 50% thân nến 3 thì chúng ta không nên giao dịch với mô hình này.

Bước 4: Đặt stop loss và take profit

Stop loss

- Nếu mô hình Sao Hôm xuất hiện tại đỉnh của một xu hướng tăng thì đặt stop loss ngay phía trên mức giá cao nhất của mô hình.

- Nếu Evening Star pattern xuất hiện vào cuối một đợt điều chỉnh tăng thì đặt stop loss trên swing high gần nhất trước đó.

Take profit

Đối với chiến lược giao dịch các mô hình nến nói chung và mô hình Evening Star nói riêng, các bạn có thể sử dụng tín hiệu đảo chiều từ indicators mà bạn đã kết hợp để giao dịch hoặc từ các mô hình nến đảo chiều khác, hoặc đặt mục tiêu chốt lời bằng ít nhất 2 lần thua lỗ tối đa.

Một số ví dụ về mô hình Evening Star xuất hiện trên thị trường

Ví dụ 1: mô hình Evening Star xuất hiện vào cuối đợt điều chỉnh tăng

Đây là một mô hình Evening Star khá đẹp, thân nến 1 và 3 rất dài, thân nến 3 nhấn chìm hoàn toàn thân nến 1, còn nến 2 là một cây Spinning Top. Mô hình này xuất hiện vào cuối một đợt điều chỉnh tăng của một xu hướng chung đang giảm.

Ví dụ 2: mô hình Evening Star xuất hiện tại đỉnh xu hướng tăng

Mô hình Evening Star này thì lại có khá nhiều điểm đáng để nói tới, thứ nhất, nến thứ 2 có bóng nến trên rất dài, cho biết áp lực bán lúc này đã khá lớn. Thứ hai, cây nến thứ 3 có thân nến nhấn chìm hoàn toàn thân nến thứ nhất, cộng với khối lượng tăng đột biến, càng chứng tỏ phe bán đã dốc rất nhiều sức lực ở phiên giao dịch mang tính quyết định này. Tuy nhiên, có một điều mà chúng ta cần lưu ý, đó là phần bóng nến dưới của cây nến thứ 3 rất dài, mặc dù nó vẫn thỏa mãn điều kiện của một Evening Star pattern tiêu chuẩn, nhưng lúc này, áp lực mua vẫn còn khá mạnh. Do đó, để giảm thiểu rủi ro khi giao dịch với mô hình này, chúng ta cần chờ đợi thêm sự xác nhận đảo chiều ở phiên giao dịch sau đó. Và cây nến xác nhận đã thực sự xuất hiện, thị trường đã đảo chiều như kỳ vọng.

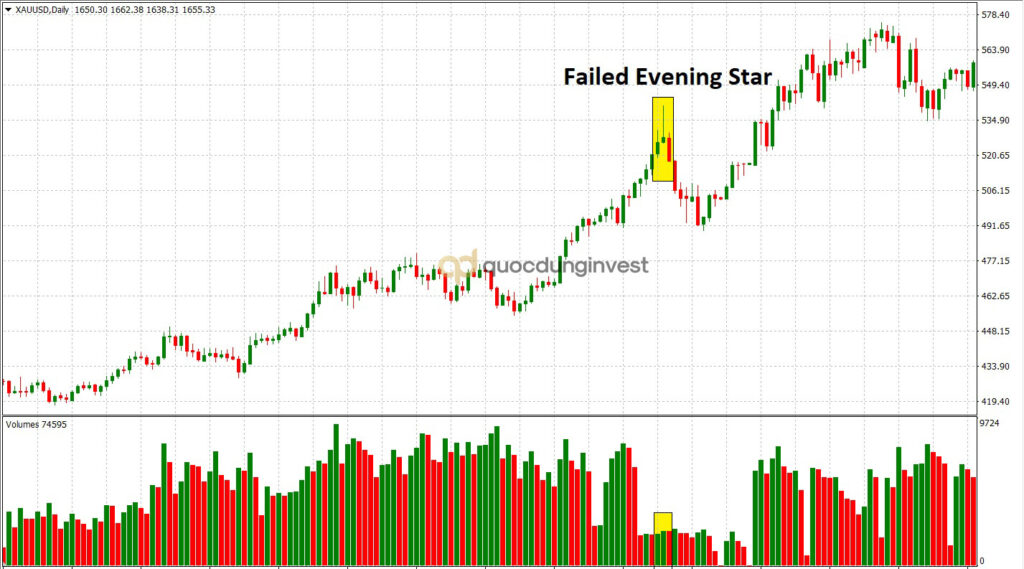

Ví dụ 3: mô hình Evening Star không xảy ra đúng

Mô hình Evening Star ở trường hợp này là một mô hình rất đẹp

- Thứ nhất, xuất hiện trong một xu hướng tăng dài hạn

- Thứ hai, nến thứ 2 có bóng nến trên rất dài

- Thứ 3, thân nến thứ 3 nhấn chìm hoàn toàn thân nến thứ 2

- Thứ 4, theo ngay sau cây nến thứ 3 của mô hình là cây nến giảm, củng cố tín hiệu đảo chiều

Nhưng kết quả là giá chi điều chỉnh giảm rất nông và ngay lập tức trở về xu hướng cũ. Và khối lượng chính là yếu tố đi ngược lại với tín hiệu của mô hình. Cả 3 phiên giao dịch hình thành nên Evening Star pattern này đều có khối lượng rất thấp, đặc biệt ở phiên giao dịch thứ 3, khối lượng còn giảm so với 2 phiên trước, áp lực bán rõ ràng rất yếu, chỉ duy trì được một thời gian, dường như đó chỉ là giai đoạn mà phe mua tạm nghỉ để tiếp tục đẩy giá lên cao hơn.

Chiến lược giao dịch hiệu quả với mô hình Evening Star

Evening Star là mô hình nến cung cấp tín hiệu đảo chiều mạnh mẽ nhưng để tối thiểu hóa rủi ro và giao dịch đạt hiệu quả cao nhất, trader thường sẽ kết hợp thêm tín hiệu đảo chiều từ indicators.

Vì indicators thường không phải là thế mạnh của các Price action traders, nên chúng tôi sẽ giới thiệu đến các bạn những chiến lược kết hợp Evening Star với các indicators đơn giản, dễ sử dụng nhưng lại rất hiệu quả.

Có 2 loại tín hiệu từ indicators mà các bạn có thể sử dụng để xác nhận lại tín hiệu đảo chiều giảm từ Evening Star, đó là tín hiệu quá mua và tín hiệu phân kỳ.

Với tín hiệu quá mua, chúng tôi sẽ giới thiệu chiến lược kết hợp với chỉ báo Stochastic. Còn với tín hiệu phân kỳ, chúng tôi sẽ sử dụng chỉ báo RSI. Trên lý thuyết thì cả 2 chỉ báo này đều cung cấp tín hiệu quá mua/quá bán nhưng tín hiệu này thường có độ tin cậy cao hơn trên Stochastic, còn với RSI thì tín hiệu phân kỳ/hội tụ lại cực kỳ mạnh mẽ.

Ngoài ra, đối với các mô hình nến, chúng ta còn có thể áp dụng chiến lược giao dịch theo xu hướng khi kết hợp với trend indicators, và chỉ báo mà chúng tôi muốn giới thiệu đến các bạn chính là đường trung bình trượt MA quen thuộc.

Chiến lược kết hợp mô hình Evening Star với Stochastic

Tín hiệu quá mua/quá bán thường sẽ hoạt động hiệu quả trong các chiến lược giao dịch thuận xu hướng. Nghĩa là, khi kết hợp với mô hình Evening Star, chúng ta sẽ chỉ giao dịch khi mô hình này xuất hiện ở cuối đợt điều chỉnh tăng của xu hướng giảm lớn.

Cách giao dịch như sau: Nếu mô hình Evening Star xuất hiện vào cuối đợt điều chỉnh tăng của xu hướng giảm lớn và đồng thời Stochastic rơi vào vùng quá mua (nằm trên ngưỡng 80) và bắt đầu cắt ngưỡng 80 từ trên xuống thì đó chính là cơ hội để chúng ta giao dịch.

Ví dụ

Dựa vào cấu trúc xu hướng có thể nhận định được thị trường đang trong xu hướng giảm.

Mô hình Evening Star xuất hiện khi giá đang điều chỉnh tăng. Lúc này, Stochastic đã ở trong vùng quá mua và đang có dấu hiệu sẽ cắt đường này đi xuống.

Ở trường hợp này, khi cây nến thứ 3 của mô hình đóng cửa cũng là lúc đường %K cắt đường %D từ trên xuống → thị trường bắt đầu giảm giá.

Thân nến thứ 3 của mô hình nhấn chìm hoàn toàn thân nến 1, vào lệnh khi cây nến thứ 3 đóng cửa.

Ở đây chúng tôi có sử dụng thêm một công cụ nữa, đó là Fibonacci Retracement (FR). FR rất hiệu quả trong việc xác định các ngưỡng hỗ trợ, kháng cự tiềm năng. Và cụ thể trong trường hợp này, mô hình Evening Star xuất hiện ngay đúng tại mức FR 0.618, một tỷ lệ cực kỳ quan trọng của Fibonacci Retracement, đóng vai trò như một ngưỡng kháng cự. Do đó, tín hiệu giá tiếp tục giảm được củng cố hơn.

Mặc dù mô hình xuất hiện vào cuối đợt điều chỉnh tăng nhưng trong tình huống này, khoảng cách từ điểm Entry đến swing high trước đó khá lớn, do đó, các bạn có thể dời vị trí stop loss xuống, đặt ngay trên mức giá cao nhất của mô hình Evening.

Sau khi giá giảm xuống như dự đoán được một thời gian thì trên đồ thị lại xuất hiện mô hình Morning Star (Sao Mai – mô hình nến đảo chiều tăng), đồng thời Stochastic cũng đang ở trong vùng quá bán và bắt đầu rời khỏi. Các bạn có thể chốt lời khi mô hình này hoàn thành.

Chiến lược kết hợp mô hình Evening Star với RSI

Tín hiệu phân kỳ/hội tụ giữa giá và RSI hoạt động hiệu quả ngay cả trong chiến lược giao dịch thuận xu hướng lẫn chiến lược giao dịch đảo chiều.

Cách giao dịch như sau: Tại thời điểm mô hình Evening Star xuất hiện, nếu hiện tượng phân kỳ giữa giá và RSI cũng đồng thời xảy ra thì tín hiệu đảo chiều giảm được củng cố.

Ví dụ

Mô hình Evening Star xuất hiện khi thị trường đang trong xu hướng tăng, mô hình này có độ tin cậy khá lớn khi cây nến thứ hai là một cây Doji và thân nến 3 nhấn chìm hoàn toàn thân nến 1.

Khi mô hình xuất hiện cũng là lúc xảy ra hiện tượng phân kỳ, củng cố tín hiệu giá đảo chiều, vào lệnh Sell ngay khi cây nến thứ 3 đóng cửa.

Trong trường hợp này, sau khi mô hình hoàn thành, cây nến thứ 4 có pullback nhưng không đáng kể.

Khi giá giảm mạnh được một thời gian thì hiện tượng hội tụ giữa giá và RSI xuất hiện → cho biết động lực của xu hướng đang giảm dần, thị trường có khả năng đảo chiều hoặc điều chỉnh tăng, các bạn có thể chốt lời tại thời điểm này.

Lưu ý: 3 cây nến được đánh dấu trong ô xanh có đặc điểm hoàn toàn đáp ứng được điều kiện của một Evening Star pattern nhưng nó lại xuất hiện vào cuối một xu hướng giảm, do đó, nó không phải là một mô hình Evening Star, và bạn thấy đấy, giá không giảm mà tăng lên ngay sau khi 3 cây nến này hoàn thành. Chính vì thế, xu hướng hiện tại là yếu tố cực kỳ quan trọng khi giao dịch với các mô hình nến.

Chiến lược kết hợp mô hình Evening Star với MA

Chiến lược cụ thể như sau:

- Sử dụng SMA200 để xác định xu hướng dài hạn

- Sử dụng SMA50 để xác định động lực của xu hướng

- Giao dịch khi giá pullback về đường SMA50 bằng mô hình Evening Star

Ví dụ

Thứ nhất, phần lớn các mức giá đều nằm dưới đường SMA200 → thị trường đang trong xu hướng giảm.

Thứ hai, phần lớn các mức giá cũng đều nằm dưới SMA50 → xu hướng giảm ổn định.

Việc của chúng ta là chờ đợi mô hình Evening Star xuất hiện trong các đợt giá pullback về SMA50.

Mặc dù 2 cây nến đầu tiên của mô hình có bức phá ra khỏi đường SMA50 nhưng vẫn chưa thể chạm vào SMA200, và ngay lập tức cây nến thứ 3 giảm mạnh cắt SMA50 đi xuống, tạo thành mô hình Evening Star với độ tin cậy cao.

Ở trường hợp này, mô hình Evening Star rất đẹp, cây nến thứ 2 là một cây Doji và tạo GAP với cả 2 cây nến bên cạnh (tạo thành Bearish Abandoned Baby pattern), cung cấp tín hiệu giá đảo chiều giảm mạnh mẽ, đồng thời, thân nến 3 cũng nhấn chìm hoàn toàn thân nến 1 nên chúng ta có thể vào lệnh ngay khi cây nến 3 của mô hình đóng cửa.

Vì mô hình Evening Star trong trường hợp này có độ tin cậy cao nên chỉ cần đặt stop loss ngay phía trên đỉnh của mô hình.

Chốt lời khi thị trường hình thành mô hình nến đảo chiều tăng Morning Star.

Kết luận

Bên cạnh giúp trader thực hiện các vị thế bán mới thì mô hình Evening Star cũng cung cấp tín hiệu thoát khỏi các vị thế mua đang nắm giữ một cách hiệu quả nhất, tương tự như tín hiệu thoát lệnh từ Morning Star pattern mà chúng ta đã sử dụng ở các ví dụ trên.

Mặc dù sẽ có những trường hợp mô hình Evening Star không xảy ra đúng, nhưng nếu chúng ta biết cách kết hợp với các tín hiệu từ những công cụ, phương pháp phân tích khác thì mô hình này sẽ trở nên đáng tin cậy hơn.

CHÚC CÁC BẠN THÀNH CÔNG.