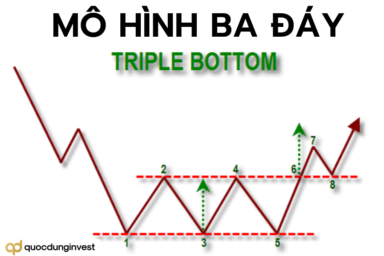

Triple Top là một mô hình giá khá đơn giản nhưng lại vô cùng mạnh mẽ. Giống như mô hình giá Ba đáy (Triple Bottom), Triple Top cung cấp tín hiệu về khả năng đảo chiều của xu hướng, do đó, nhiều trader thích chiến lược giao dịch với mô hình Ba đỉnh nhằm tận dụng tín hiệu đảo chiều để bắt trọn xu hướng mới ngay tại thời điểm bắt đầu.

Mặc dù dễ dàng nhận diện nhưng mô hình Ba đỉnh lại rất dễ nhầm lẫn với các mô hình khác như mô hình giá Chữ nhật hay mô hình giá Tam giác, mà điều này thì ảnh hưởng không ít đến quyết định giao dịch của trader.

Trong bài viết lần này, quocdunginvest.com sẽ giới thiệu đến các bạn mô hình giá Ba đỉnh về đặc điểm nhận diện, tâm lý thị trường đằng sau mô hình để các price action trader hiểu rõ hơn về hành vi của giá và cả cách giao dịch hiệu quả với mô hình dành cho trader mới. Cùng bắt đầu nhé.

Mô hình giá Ba đỉnh là gì?

Nếu các bạn đã tìm hiểu trước về mô hình giá Ba đáy thì việc tiếp cận mô hình này sẽ đơn giản hơn rất nhiều.

Tham khảo: Mô hình 3 đáy (Triple Bottom) là gì? Đặc điểm, ý nghĩa và cách giao dịch

Mặc dù có đặc điểm nhận diện khá giống với Triangle pattern (mô hình giá Tam giác) hay Rectangle pattern (mô hình giá Chữ nhật) nhưng tín hiệu mà mô hình Ba đỉnh cung cấp lại rất rõ ràng, khi mô hình này xuất hiện, các bạn sẽ biết được ngay hướng phá vỡ của mô hình.

Cụ thể, Triple Top là mô hình giá đảo chiều giảm, xuất hiện sau một xu hướng tăng và báo hiệu xu hướng sắp kết thúc, thị trường sẽ đảo chiều giảm.

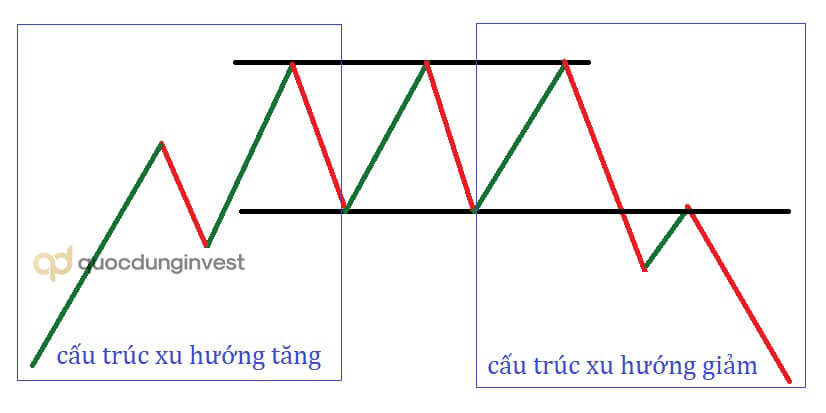

Tín hiệu đảo chiều mà mô hình giá Ba đỉnh cung cấp hoàn toàn có thể lý giải được nhờ hành vi của giá khi mô hình được hình thành. Sau một xu hướng tăng, giá bắt đầu di chuyển chậm lại và không thể tạo thêm đỉnh mới cao hơn, đáy mới cao hơn 🡪 cấu trúc xu hướng tăng bị phá vỡ, đồng thời cấu trúc xu hướng giảm dần hình thành nên việc nó cung cấp tín hiệu về khả năng đảo chiều giảm là như thế.

Chiến lược giao dịch với mô hình giá Ba đỉnh có thể được áp dụng trên nhiều loại tài sản khác nhau, trên nhiều thị trường khác nhau. Mặc dù tần suất xuất hiện khá thấp nhưng mô hình này lại cho hiệu quả giao dịch rất lớn. Do vậy, nếu mô hình xuất hiện, hãy tận dụng cơ hội để mang về lợi nhuận hấp dẫn.

Đặc điểm nhận diện của mô hình giá Ba đỉnh

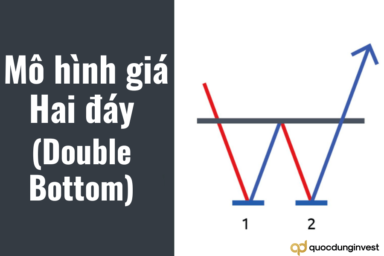

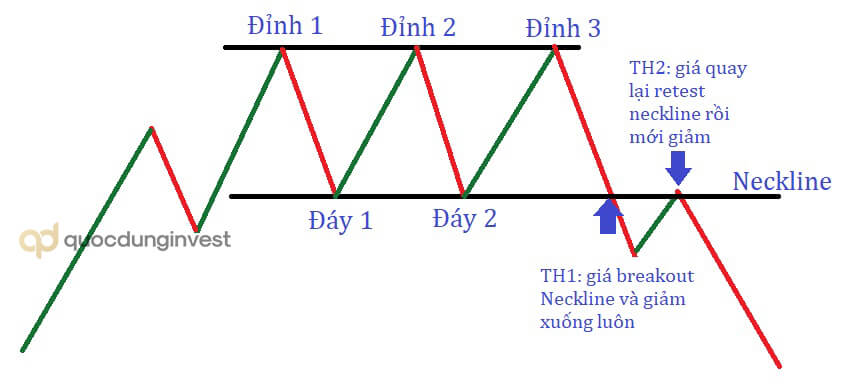

Đúng như tên gọi của nó, mô hình Triple Top bao gồm 3 đỉnh gần như bằng nhau (hoặc có thể chênh lệch nhưng không đáng kể) và xen kẽ là 2 đáy cũng gần như bằng nhau (hoặc đáy 2 cao hơn đáy 1), như hình bên dưới.

Đường thẳng nối 3 đỉnh đóng vai trò như một ngưỡng kháng cự. Đường thẳng nối 2 đáy đóng vai trò như một ngưỡng hỗ trợ và đường này còn gọi là đường viền cổ (Neckline).

Mô hình giá Ba đỉnh được xem là hợp lệ khi thỏa mãn các điều kiện sau đây:

- Thứ nhất, vì là một Bearish Reversal Pattern nên trước khi mô hình xuất hiện, thị trường phải đang có xu hướng rõ ràng mà cụ thể phải là xu hướng tăng.

- Thứ hai, ba đỉnh phải gần như bằng nhau, nếu có chênh lệch cũng không đáng kể

- Thứ ba, đáy 2 phải cao hơn hoặc bằng đáy 1 vì nếu thấp hơn thì khả năng mô hình Ba đỉnh sẽ không xảy ra, do lúc này, giá phá vỡ đường Neckline đi qua đáy 1, mô hình Hai đỉnh có thể hoàn thành.

Và tương tự như các price pattern khác, mô hình Ba đỉnh được hoàn thành khi bị phá vỡ thành công, cụ thể, giá sẽ phá vỡ đường Neckline bằng cây nến đỏ đóng cửa phía dưới đường này một cách rõ ràng.

Sau khi mô hình bị phá vỡ, có 2 khả năng xảy ra, hoặc là giá sẽ giảm mạnh xuống, thị trường chính thức đảo chiều, hoặc là giá sẽ quay lại retest đường Neckline trước khi chính thức giảm xuống theo chiều hướng phá vỡ.

Ý nghĩa của mô hình giá Ba đỉnh

Xuất hiện sau một xu hướng tăng, mô hình giá Ba đỉnh được hình thành khi giá tiếp tục tăng và tạo đỉnh 1, sau đó điều chỉnh giảm tạo đáy 1. Sau đợt điều chỉnh, giá lại tiếp tục tăng tạo đỉnh 2 nhưng đỉnh này không vượt qua được đỉnh 1, sau đó giảm xuống tạo đáy 2 không thấp hơn đáy 1 và lại tiếp tục tăng lên để tạo đỉnh 3, tương tự, đỉnh 3 này cũng không thể vượt qua được đỉnh 1 và 2.

Vậy, tâm lý thị trường đằng sau mô hình này có thể hiểu như thế nào?

Nhờ sức mạnh của xu hướng tăng phía trước nên giá tạo đỉnh 1 cao hơn đỉnh trước đó, đây là hành vi hết sức bình thường của giá khi hình thành cấu trúc của xu hướng tăng, điều này cũng cho thấy phe bò vẫn còn hưng phấn trong việc đẩy giá lên cao.

Tiếp đến, giá giảm xuống và tạo đáy 1, đây là một đợt điều chỉnh của thị trường, và tất nhiên, điều này cũng hết sức bình thường trong cấu trúc xu hướng tăng.

Phe bò tiếp tục nỗ lực đưa giá lên cao hơn nhưng không thành công, bằng chứng là đỉnh 2 không thể vượt qua đỉnh 1. Tại đây, một số ít người đang ở vị thế mua bắt đầu chốt lời do lo sợ thị trường sẽ đảo chiều giảm, điều này khiến giá giảm xuống. Tuy nhiên, phe bò lúc này cũng chưa chịu bỏ cuộc, họ vẫn tiếp tục nỗ lực để kéo giá lên lại, khiến cho đáy 2 không thấp hơn đáy 1.

Các mức giá tại đỉnh 1 và 2 tạo thành ngưỡng kháng cự mạnh nên khi giá tăng lên chạm ngưỡng này thì quay đầu, tạo đỉnh 3 bằng với 2 đỉnh phía trước.

Việc giá không thể vượt qua kháng cự trên cho thấy phe bò đã kiệt sức hoặc không đủ quyết liệt để đẩy giá lên cao hơn. Với việc nỗ lực phá vỡ ngưỡng kháng cự đến lần thứ ba nhưng không thành công, phe gấu bắt đầu nhận thấy phe bò đang suy yếu và không thể đẩy giá lên cao hơn, tận dụng thời cơ, phe gấu gia nhập thị trường với lực bán mạnh mẽ, kéo giá đi xuống.

Cách giao dịch hiệu quả với mô hình giá Ba đỉnh

Tương tự như các price patterns khác, quy trình giao dịch với mô hình giá Ba đỉnh có thể trải qua những bước cơ bản như sau:

Bước 1: Xác định xu hướng hiện tại của thị trường

Bước đầu tiên này cực kỳ quan trọng, vì Triple Top là mô hình giá đảo chiều giảm nên bắt buộc trước khi nó xuất hiện, thị trường phải đang trong xu hướng tăng.

Nếu trước đó là xu hướng giảm, cho dù hành vi của giá có tạo thành hình dáng giống như mô hình Ba đỉnh đi chăng nữa thì đó cũng không phải là mô hình Ba đỉnh, cho nên, sau khi giá phá vỡ đường Neckline thì chiến lược Sell lúc này sẽ là rất rủi ro.

Để xác định xu hướng hiện tại của thị trường, các bạn có thể dựa vào cấu trúc xu hướng thông qua hành vi của giá, cụ thể:

- Giá tạo đỉnh mới cao hơn, đáy mới cao hơn 🡪 thị trường đang trong xu hướng tăng, là xu hướng hợp lệ khi giao dịch với mô hình giá Ba đỉnh.

- Ngược lại, nếu giá tạo đỉnh mới thấp hơn đỉnh cũ, đáy mới thấp hơn đáy cũ 🡪 thị trường đang trong xu hướng giảm, không áp dụng chiến lược giao dịch đối với mô hình giá Ba đỉnh.

Bước 2: Nhận diện mô hình

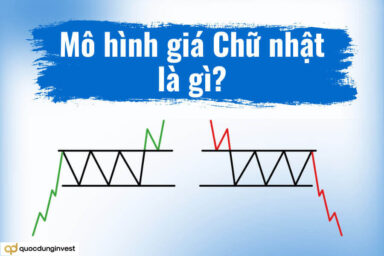

Việc quan sát hành vi của giá để nhận diện mô hình Ba đỉnh trên thực tế không quá khó, tuy nhiên, mô hình này lại rất dễ bị nhầm lẫn với mô hình giá Chữ nhật và mô hình giá Tam giác, mà chiến lược vào lệnh của mỗi mô hình là khác nhau, nếu nhầm lẫn sẽ dẫn đến quyết định vào lệnh không chính xác, rủi ro.

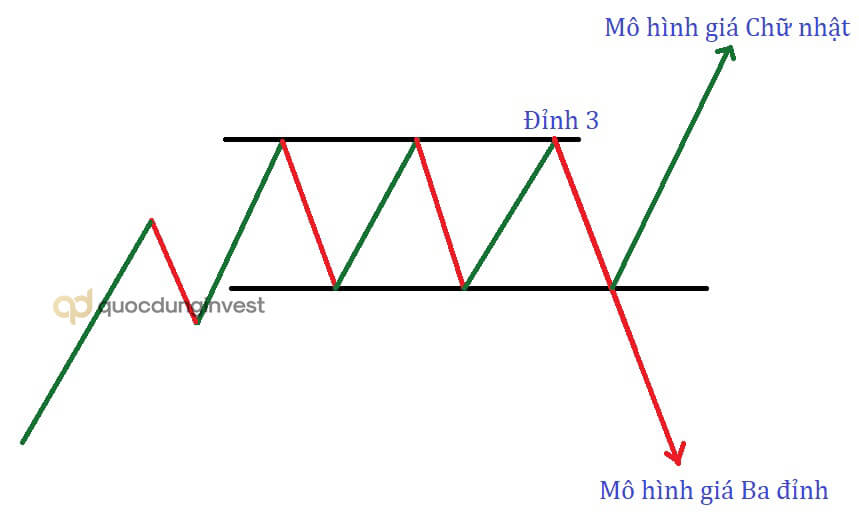

Phân biệt mô hình giá Ba đỉnh và mô hình giá Chữ nhật

Tất nhiên, các bạn chỉ cần phân biệt khi chúng xuất hiện trong một xu hướng tăng. Sau khi giá đã tạo được đỉnh thứ 3, nếu:

- Giá giảm xuống tại đỉnh 3 và phá vỡ luôn đường Neckline (ngưỡng hỗ trợ), mô hình giá Ba đỉnh chính thức được hoàn thành.

- Giá giảm xuống nhưng chạm đường hỗ trợ thì quay đầu đi lên 🡪 chuẩn bị chiến lược giao dịch với mô hình giá Chữ nhật, vì lúc này, mô hình Ba đỉnh đã không hoàn thành và không thể xảy ra. Lúc này, hãy quan sát kỹ hành vi của giá, nếu giá bị hụt hơi tại hỗ trợ (tức chưa chạm hỗ trợ nhưng đã quay đầu đi lên), cộng với sự hỗ trợ từ sức mạnh của xu hướng tăng phía trước, khả năng cao là mô hình Chữ nhật sẽ bị phá vỡ đi lên.

Tham khảo: Mô hình Chữ nhật (Rectangle) là gì? Ý nghĩa và cách giao dịch hiệu quả nhất

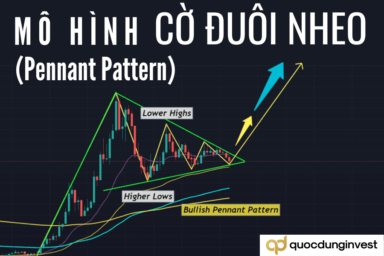

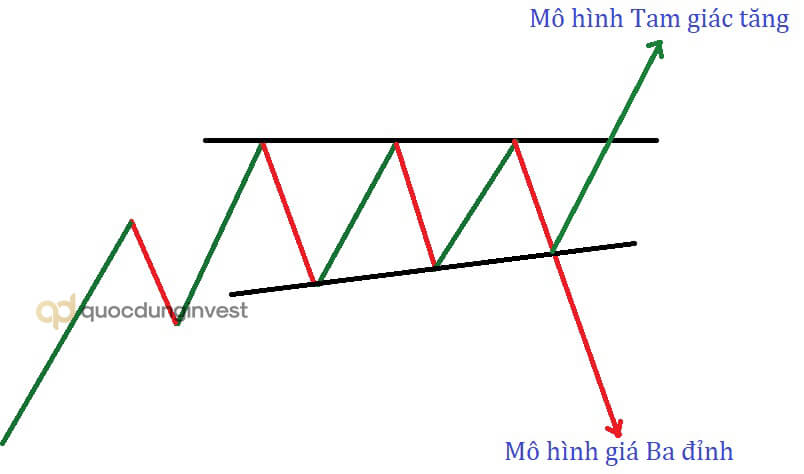

Phân biệt mô hình Ba đỉnh và mô hình giá Tam giác

Cụ thể, mô hình này dễ bị nhầm lẫn với mô hình Tam giác tăng, khi đường Neckline dốc lên, nghĩa là đáy 2 cao hơn đáy 1.

Tương tự, sau khi giá tạo đỉnh 3, nếu:

- Giá giảm xuống tại đỉnh 3 và phá vỡ luôn đường Neckline (ngưỡng hỗ trợ), mô hình giá Ba đỉnh chính thức được hoàn thành. Đây cũng có thể gọi là trường hợp mô hình Tam giác tăng bị phá vỡ đi xuống nhưng xác suất thường thấp hơn so với phá vỡ đi lên.

- Giá giảm xuống nhưng chạm hỗ trợ và quay đầu đi lên 🡪 mô hình giá Ba đỉnh không hoàn thành, lúc này, các bạn hãy chuẩn bị để giao dịch với mô hình giá Tam giác tăng.

Tham khảo: Mô hình giá Tam giác là gì? Chiến lược giao dịch hiệu quả nhất.

Bước 3: Chờ đợi tín hiệu giá breakout mô hình

Chỉ khi nào giá phá vỡ đường Neckline thì mô hình Ba đỉnh mới hoàn thành và các bạn mới nên vào lệnh.

Tín hiệu cho biết giá breakout thành công đường Neckline chính là breakout bar phải đóng cửa phía dưới đường này một cách rõ ràng, có thể xác nhận thêm bằng cây nến giảm theo ngay sau breakout bar.

Ngoài ra, các bạn còn có thể sử dụng khối lượng để xác nhận lại tín hiệu breakout này. Cụ thể, trong quá trình hình thành 3 đỉnh và 2 đáy, khối lượng giao dịch giảm dần và có xu hướng thấp hơn khối lượng trung bình. Ngược lại, tại thời điểm giá phá vỡ đường Neckline hoặc khi giá quay lại retest đường này, khối lượng giao dịch tăng cao.

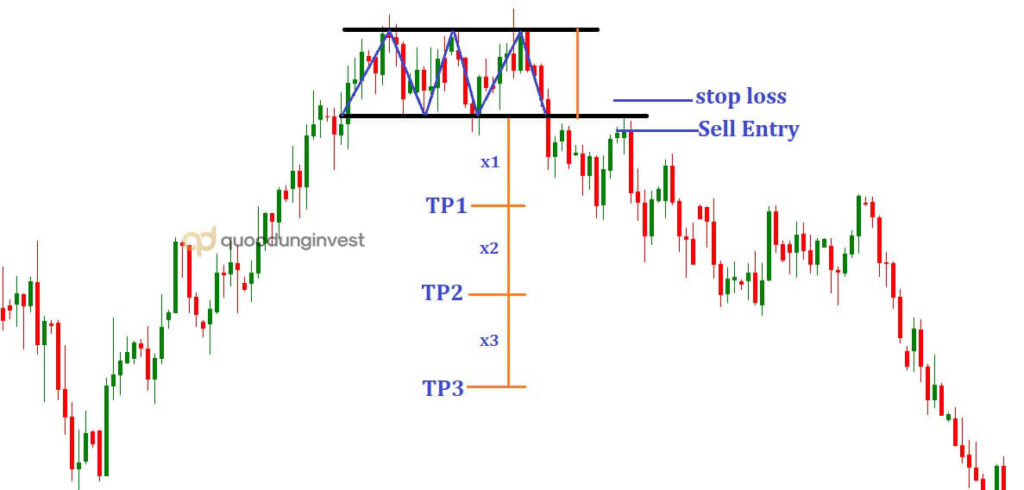

Bước 4: Vào lệnh, đặt stop loss và take profit

Có 3 cách vào lệnh khi giao dịch với mô hình giá Ba đỉnh

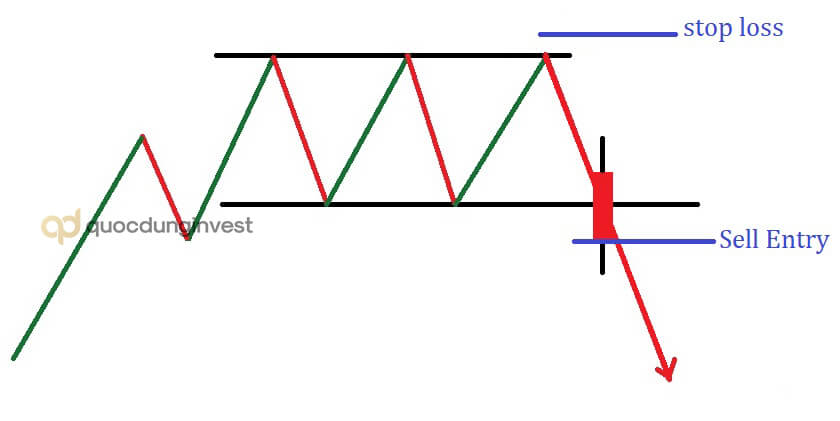

Cách 1: Vào lệnh ngay khi giá breakout mô hình

Cách thực hiện như sau: vào lệnh ngay khi breakout bar đóng cửa. Với cách vào lệnh này, các bạn sẽ không bỏ lỡ cơ hội giao dịch khi mô hình Ba đỉnh hoàn thành. Tuy nhiên, nếu breakout bar có thân lớn và đóng cửa cách xa đường Neckline thì lợi nhuận của lệnh bị giảm đi nhiều, ngoài ra, rủi ro sẽ cao khi đó chỉ là đợt phá vỡ giả (false breakout) của giá.

Với cách vào lệnh này, các bạn có thể đặt stop loss ngay phía trên đường kháng cự hay trên đỉnh thứ 3 của mô hình.

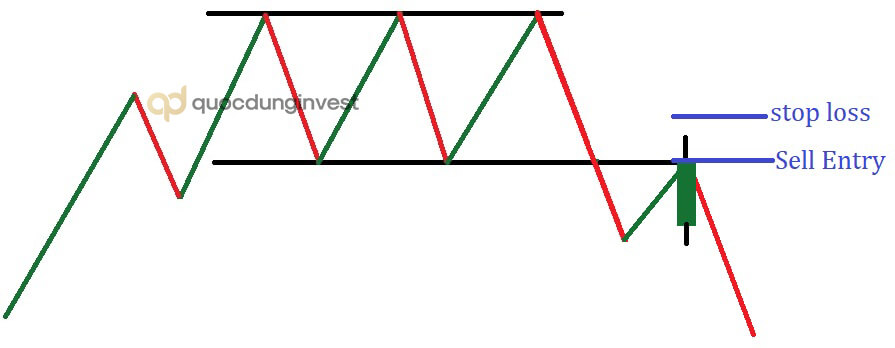

Cách 2: Vào lệnh khi giá quay về retest đường Neckline

Sau khi bị phá vỡ, đường Neckline đang là ngưỡng hỗ trợ sẽ trở thành kháng cự mới và giá thường có xu hướng quay lại retest ngưỡng này trước khi chính thức đảo chiều giảm. Việc giá quay về retest Neckline như một tín hiệu xác nhận lại sự đảo chiều của giá.

Cách thực hiện như sau: vào lệnh ngay khi giá chạm Neckline hoặc sau khi giá chạm vào Neckline và quay đầu đi xuống.

Nếu vào lệnh theo cách này, stop loss phù hợp được đặt ngay phía trên đường Neckline.

Trên thực tế thì rất nhiều trader lựa chọn vào lệnh theo cách này bởi vì sau một đợt tích lũy, giá thường sẽ biến động rất mạnh, các cá mập luôn sẵn sàng chờ đợi để bắt trọn sự biến động này và hành vi mà giá quay lại retest các ngưỡng giá quan trọng dường như đều nằm trong kế hoạch của họ. Khi giá phá vỡ Neckline đi xuống, những thế lực lớn luôn dự sẵn một kế hoạch để kéo giá lên lại một chút để được bán ra với giá cao hơn sau đó mới tung hết nguồn lực để kéo giá xuống thật thấp. Chờ đợi giá retest lại Neckline nghĩa là bạn đang cùng tham gia vào trò chơi của cá mập.

Với cách vào lệnh này, bạn sẽ có được điểm vào lệnh tốt hơn và thông thường, sau đợt retest, giá sẽ giảm xuống mạnh mẽ hơn, tiềm năng lợi nhuận của lệnh sẽ cao hơn. Ngược lại, các bạn có thể sẽ bỏ lỡ cơ hội giao dịch với mô hình Ba đỉnh nếu giá không quay về retest Neckline mà giảm mạnh xuống luôn sau khi mô hình hoàn thành.

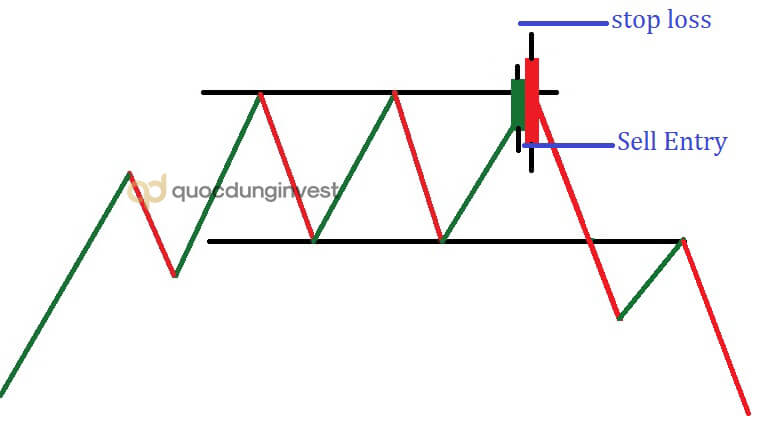

Cách 3: Vào lệnh khi có tín hiệu đảo chiều sớm tại đỉnh 3

Đây là cách vào lệnh khi mô hình giá Ba đỉnh chưa hoàn thành, điều này đồng nghĩa với rủi ro cao. Do vậy, chỉ khi xuất hiện tín hiệu đảo chiều giảm mạnh mẽ tại đỉnh 3 thì mới nên sử dụng cách này, bằng không hãy chờ đợi cho đến khi mô hình Ba đỉnh bị phá vỡ.

Một trong những công cụ mà các bạn có thể sử dụng trong chiến lược này chính là các mô hình nến đảo chiều mạnh, cụ thể là các Bearish Reversal Candlestick Pattern (mô hình nến đảo chiều giảm), hoặc có thể kết hợp mô hình nến đảo chiều với khối lượng.

Tất nhiên, với cách này, các bạn sẽ có được điểm vào lệnh đẹp nhất, thu về nhiều lợi nhuận nhất, nhưng rủi ro cũng là cao nhất.

Và nếu vào lệnh theo cách này thì các bạn có thể đặt stop loss phía trên mức giá cao nhất của mô hình nến đảo chiều giảm.

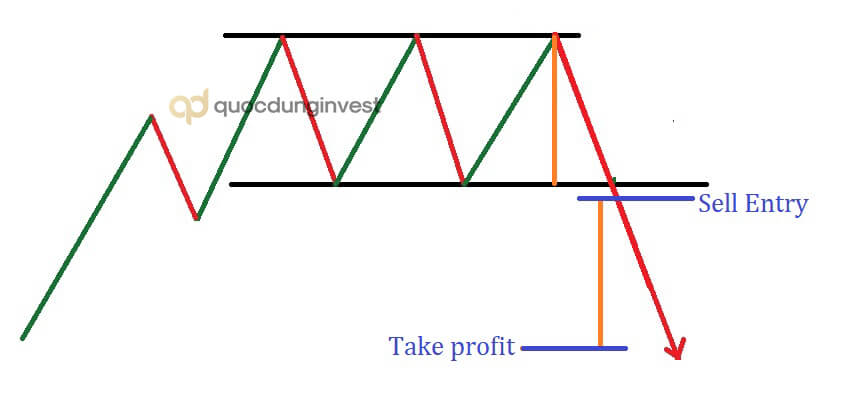

Với cả 3 cách vào lệnh, các bạn đều có thể đặt take profit sao cho lợi nhuận mục tiêu ít nhất bằng khoảng cách từ 3 đỉnh đến điểm phá vỡ mô hình (điểm phá vỡ Neckline). Nếu xuất hiện tín hiệu đảo chiều tại đỉnh 3 hoặc giá có quay lại retest Neckline hoặc xuất hiện tín hiệu cho biết xu hướng đang mạnh mẽ thì các bạn có thể kỳ vọng lợi nhuận x2, x3 lần lợi nhuận mục tiêu.

Vậy thì, đâu là cách vào lệnh tốt nhất?

Cách nào cũng có ưu, nhược điểm cả, quan trọng là các bạn quen với cách nào và trong quá trình giao dịch thực tế trên thị trường, cách nào mang lại cho bạn hiệu quả cao nhất.

Hoặc thậm chí, các bạn có thể kết hợp cả 3 cách trong cùng một giao dịch. Giả sử các bạn đã tính toán được sẽ đặt lệnh với khối lượng bao nhiêu khi giao dịch với mô hình giá Ba đỉnh. Nếu xuất hiện tín hiệu đảo chiều sớm tại đỉnh 3, các bạn có thể vào một lệnh với khối lượng 1/3, tiếp đến khi giá phá vỡ Neckline, các bạn vào thêm 1/3 và cuối cùng, nếu giá quay về retest Neckline, các bạn lại vào lệnh 1/3 nữa. Hoặc có thể phân bổ khối lượng không nhất thiết bằng nhau nhưng với cách 3, các bạn chỉ nên vào lệnh với khối lệnh nhỏ.

Còn nếu trong trường hợp các bạn chỉ mới bắt đầu giao dịch và đặt lệnh với khối lượng 0.01 lots, không thể chia nhỏ thì chỉ nên lựa chọn vào lệnh theo cách 1 hoặc 2.

Một số ví dụ về mô hình giá Ba đỉnh trên thị trường.

Ví dụ 1: mô hình giá Ba đỉnh với giá quay lại retest Neckline

Mô hình giá Ba đỉnh trong trường hợp này rất đẹp về cả ngoại hình lẫn chất lượng. Xuất hiện sau một xu hướng tăng mạnh mẽ, giá bắt đầu di chuyển chậm lại, tạo 3 đỉnh bằng nhau, đường Neckline của mô hình nằm ngang rất đẹp.

Giá phá vỡ mô hình bằng cây nến đỏ với thân dài, đóng cửa rõ ràng phía dưới đường neckline và cách đường này một khoảng rất xa. Nếu vào lệnh theo cách thứ nhất, lợi nhuận đã giảm đi đáng kể.

Sau khi phá vỡ mô hình, giá quay về retest lại Neckline, củng cố tín hiệu đảo chiều giảm của xu hướng. Với tín hiệu giá quay lại retest Neckline này, các bạn có thể kỳ vọng lợi nhuận cao hơn lợi nhuận mục tiêu.

Ví dụ 2: mô hình giá Ba đỉnh với giá không quay lại retest Neckline

Mô hình giá Ba đỉnh trong trường hợp này có đường Neckline dốc lên, rất giống với mô hình Tam giác tăng. Tuy nhiên, sau khi tạo đỉnh 3, giá phá vỡ Neckline bằng một cây nến giảm với thân rất lớn, mô hình giá Ba đỉnh đã hoàn thành. Nếu chờ đợi giá quay về retest lại Neckline mới vào lệnh thì các bạn đã bỏ lỡ cơ hội giao dịch với mô hình này.

Ngược lại, khi vào lệnh với cách thứ 1, ngay khi giá phá vỡ Neckline, mặc dù điểm vào lệnh không đẹp (tỷ lệ Risk:Reward không tốt) nhưng nếu kiên trì giữ lệnh, các bạn cũng có thể đạt được lợi nhuận mục tiêu, thậm chí x2, x3 lợi nhuận mục tiêu.

Tuy nhiên, vấn đề ở đây là các bạn có đủ bình tĩnh để giữ lệnh hay không? Giả sử, mục tiêu lợi nhuận của bạn là ở TP x2, khi giá chạm TP x1, bạn không chốt lời và chờ đợi giá tiếp tục giảm xuống để đạt được TP x2. Sau đó giá tăng lên mạnh mẽ bằng 3 cây nến xanh thân lớn liên tiếp, mặc dù chưa chạm stop loss nhưng đã vượt qua điểm entry, lệnh đang thua lỗ, có khả năng là các bạn sẽ đóng lệnh sớm do mất bình tĩnh vì sợ rằng giá đã tăng lên lại. Nhưng kết quả là, giá đã đảo chiều giảm và giảm rất mạnh xuống.

Ví dụ 3: mô hình giá Ba đỉnh xuất hiện tín hiệu đảo chiều sớm tại đỉnh 3

Tại thời điểm giá tạo đỉnh 3 cũng là lúc mô hình Nhấn chìm giảm (Bearish Engulfing) xuất hiện, cung cấp tín hiệu giá đảo chiều giảm.

Nếu vào lệnh sớm với tín hiệu này, đặt lệnh Sell ngay khi mô hình vừa hoàn thành (tức cây nến đỏ đóng cửa).

Trong trường hợp này, giá retest lại Neckline tận 2 lần, hơn thế nữa, sau lần retest thứ 2, xuất hiện một cây Bearish Reversal Pin bar, tín hiệu giá tiếp tục giảm càng được củng cố hơn. Các bạn hoàn toàn có thể yên tâm giữ lệnh để đạt mục tiêu lợi nhuận kỳ vọng cao hơn.

Nếu áp dụng chiến lược nhồi lệnh, các bạn có thể vào thêm lệnh Sell 2 khi giá breakout Neckline và lệnh Sell 3 khi giá retest lại Neckline lần thứ nhất.

Kết luận

Hy vọng rằng, những chia sẻ của chúng tôi sẽ giúp các bạn hình dung rõ hơn về cách thức giao dịch hiệu quả với mô hình giá Ba đỉnh. Để giao dịch với mô hình giá Ba đỉnh không phải khó nhưng mô hình này lại ít xuất hiện hơn những mô hình khác. Do vậy, nếu may mắn bắt gặp, hãy tận dụng cơ hội để mang về lợi nhuận.

CHÚC CÁC BẠN THÀNH CÔNG.