Spinning Top (Con xoay) cũng là một trong số những mô hình nến Nhật thường xuyên xuất hiện trên đồ thị giá. Nến Spinning Top thể hiện sự do dự và thiếu quyết đoán ở cả 2 phe mua và bán trong phiên giao dịch.

Spinning Top không được xếp vào nhóm các mô hình nến đảo chiều hay mô hình nến tiếp diễn, bởi lẽ thông tin mà nó cung cấp chưa thể giúp trader xác định chính xác hướng đi tiếp theo của thị trường. Nhưng không phải vì thế mà nó hoàn toàn không có giá trị trong giao dịch. Ngược lại, nếu biết sử dụng đúng cách, mô hình này có thể sẽ giúp bạn mang về lợi nhuận tiềm năng.

Hãy cùng quocdunginvest.com tìm hiểu về đặc điểm, ý nghĩa và cách giao dịch hiệu quả với mô hình nến Spinning Top qua nội dung của bài viết lần này nhé.

Mô hình nến Spinning Top là gì?

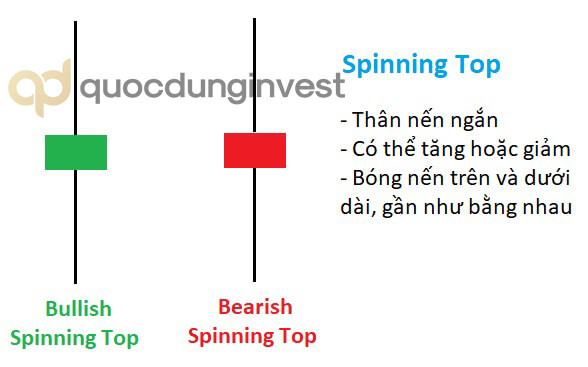

Spinning Top là một cây nến với thân ngắn, 2 bóng nến dài về hai phía và đối xứng nhau, có hình dáng giống con xoay.

Đặc điểm nhận diện nến Spinning Top được mô tả như bên dưới:

- Thân nến rất ngắn

- Bóng nến trên và dưới dài, ít nhất là phải dài hơn thân nến

- 2 bóng nến gần như bằng nhau, nếu chênh lệch thì khoảng chênh lệch không quá độ dài thân nến

- Màu sắc thân nến không quan trọng, có thể xanh (tăng) hoặc đỏ (giảm)

- 2 bóng nến càng dài thì tín hiệu của mô hình càng mạnh mẽ.

Mô hình nến Spinning Top có thể xuất hiện trong một xu hướng tăng, giảm hoặc khi thị trường đang trong vùng tích lũy đi ngang (sideway), dự báo khả năng về sự đảo chiều hoặc tiếp diễn xu hướng. Vì thể hiện sự lưỡng lự, do dự giữa 2 phe mua, bán và không phe nào giành quyền kiểm soát sau phiên giao dịch, nên xác suất về khả năng giá sẽ tăng lên hay giảm xuống sau khi Spinning Top được hình thành là 50-50. Do vậy, trong giao dịch, trader cần thêm tín hiệu xác nhận xu hướng từ những công cụ khác.

Ý nghĩa của mô hình nến Spinning Top

Trong phiên giao dịch hình thành nên cây nến Spinning Top, đã có khoảng thời gian phe mua nỗ lực để đẩy giá lên cao hơn nhưng không thành công (bóng nến trên dài) và cũng có khoảng thời gian phe bán nỗ lực kéo giá xuống thấp hơn, nhưng cũng không thành công (bóng nến dưới dài), lực mua và bán ở những thời điểm chiếm ưu thế này dường như ngang nhau, kết quả là bóng trên và dưới bằng hoặc gần bằng. Nhưng sau cùng, giá quay trở lại gần với mức giá mở cửa, không phe nào chiếm ưu thế hơn cho đến cuối phiên.

Hành vi này của giá cho thấy sự lưỡng lự và thiếu quyết đoán của cả 2 phe mua và bán.

Nếu Spinning Top xuất hiện trong một phạm vi đi ngang nhất định, giá sẽ tiếp tục đi ngang. Ngược lại, nếu Spinning Top xuất hiện trong một xu hướng tăng hoặc giảm rõ ràng, nó có thể sẽ cung cấp tín hiệu về khả năng đảo chiều nhưng có điều kiện. Cụ thể:

Spinning Top xuất hiện trong xu hướng tăng

Khi thị trường đang trong xu hướng tăng, phe mua đang chiếm ưu thế hơn và đang kiểm soát thị trường. Họ có đủ khả năng để tiếp tục đẩy giá đi lên cao hơn. Tuy nhiên, khi nến Spinning Top xuất hiện, nó có thể cho thấy phe mua đang bắt đầu di chuyển chậm lại để củng cố lực lượng, lấy đà đưa giá tiếp tục tăng cao, nhưng Spinning Top cũng có thể cho thấy sự xuất hiện của nguồn cung trên thị trường, phe bán bước vào và cố gắng kéo giá xuống thấp nhưng bất thành. Do đó, khi Spinning Top xuất hiện trong xu hướng tăng, sẽ có 2 khả năng xảy ra:

- Phe mua đang củng cố để chuẩn bị cho một đợt mua mới 🡪 giá tiếp tục tăng

- Phe mua đang đuối sức, sự nhảy vào của phe bán giúp thị trường đảo chiều.

Vì khả năng xảy ra 2 tình huống này gần như là 50-50, nên nếu các bạn cho rằng thị trường sẽ đảo chiều thì cần có sự xác nhận của cây nến giảm ngay sau đó. Nếu không có sự xuất hiện của cây nến xác nhận, bạn cần chờ đợi một tín hiệu khác.

Spinning Top xuất hiện trong xu hướng giảm

Ngược lại, khi thị trường đang trong xu hướng giảm, phe bán đang chiếm ưu thế hơn và đang kiểm soát thị trường. Họ có đủ khả năng để tiếp tục kéo giá xuống sâu hơn. Tuy nhiên, khi nến Spinning Top xuất hiện, nó có thể cho thấy phe bán đang bắt đầu di chuyển chậm lại để củng cố lực lượng, lấy đà đưa giá tiếp tục giảm xuống, nhưng Spinning Top cũng có thể cho thấy sự xuất hiện của nhu cầu trên thị trường, phe mua bước vào và cố gắng đẩy giá lên cao nhưng bất thành. Do đó, khi Spinning Top xuất hiện trong xu hướng giảm, sẽ có 2 khả năng xảy ra:

- Phe bán đang củng cố để chuẩn bị cho một đợt bán mới 🡪 giá tiếp tục giảm

- Phe bán đang đuối sức, sự nhảy vào của phe mua giúp thị trường đảo chiều.

Tương tự, vì khả năng xảy ra 2 tình huống này gần như là 50-50, nên nếu các bạn cho rằng thị trường sẽ đảo chiều thì cần có sự xác nhận của cây nến tăng ngay sau đó. Nếu không có sự xuất hiện của cây nến xác nhận, bạn cần chờ đợi một tín hiệu khác.

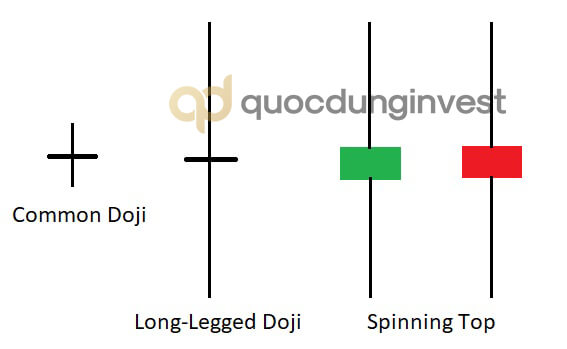

Sự khác biệt giữa nến Spinning Top và Doji

Khi nhận diện trên đồ thị giá, mô hình Spinning Top sẽ rất dễ bị nhầm lẫn với mô hình nến Doji, đặc biệt là Long-legged Doji (Doji chân dài)

Mặc dù cùng có thân ngắn nhưng thân nến Doji thì gần như một đường thẳng, giá mở cửa gần như bằng với giá đóng cửa. Nến Spinning Top thì có thân to hơn, 2 giá đóng cửa và mở cửa có sự chênh lệch nhất định và màu sắc thân nến xanh hoặc đỏ rõ ràng.

Bóng nến trên và dưới của Common Doji thì nhỏ nhưng của Spinning Top thì phải đủ dài nên 2 mô hình này có thể dễ phân biết. Tuy nhiên, bóng nến trên và dưới của Long-legged Doji thì lại rất dài, nên cần thêm đặc điểm của thân nến để phân biệt với Spinning Top.

Cách giao dịch hiệu quả với mô hình Spinning Top

Khác với các mô hình nến đảo chiều hay tiếp diễn, bản thân mô hình nến Spinning Top không cho biết hướng giao dịch rõ ràng khi nó xuất hiện, khả năng giá tăng hay giảm xuống sau đó là ngang nhau 50-50. Chính vì thế, trên thực tế thì rất ít trader sử dụng mô hình này một cách độc lập để vào lệnh mà thường sẽ kết hợp thêm tín hiệu từ những chỉ báo, công cụ hay phương pháp giao dịch khác.

Mặc dù, nếu Spinning Top xuất hiện trong một xu hướng rõ ràng và có sự xác nhận của cây nến phía sau đó, trader có thể sử dụng mô hình để giao dịch theo hướng đảo chiều, tuy nhiên, vì tín hiệu của Spinning Top phát ra không được mạnh mẽ nên dù có sự xác nhận theo sau đó thì kết quả vẫn có thể xảy ra không như mong muốn.

Ví dụ 1: Nến xác nhận xuất hiện và thị trường đảo chiều thành công

Ở trường hợp này, mô hình nến Spinning Top xuất hiện trong xu hướng tăng, theo ngay sau đó là cây nến giảm, xác nhận cho khả năng đảo chiều của xu hướng, giá đã giảm xuống. Các bạn có thể vào lệnh Sell ngay sau khi cây nến xác nhận này đóng cửa.

Ví dụ 2: Nến xác nhận xuất hiện nhưng thị trường vẫn không đảo chiều

Mô hình nến Spinning Top trong xu hướng tăng và theo ngay sau là một cây nến giảm, xác nhận khả năng đảo chiều, tuy nhiên, giá sau đó vẫn tiếp tục tăng chứ không hề giảm xuống. Nếu sử dụng tín hiệu xác nhận này để giao dịch với Spinning Top, các bạn đã thua lỗ.

Trên thực tế, nến Spinning Top xuất hiện rất thường xuyên trên đồ thị giá và không phải lúc nào mô hình này cũng cho tín hiệu giao dịch có giá trị.

Chính vì tín hiệu giao dịch mà Spinning Top cung cấp không quá mạnh mẽ cho dù có sự xác nhận của cây nến ngay sau nó, hơn nữa nến Spinning Top lại xuất hiện rất thường xuyên trên biểu đồ, nên cách giao dịch tốt nhất với mô hình này chính là lựa chọn mô hình Spinning Top xuất hiện tại các vùng giá quan trọng để giao dịch hoặc kết hợp thêm tín hiệu từ những công cụ khác nếu muốn giao dịch đảo chiều với Spinning Top và bỏ qua tất cả những cây nến Spinning Top không có giá trị.

Giao dịch với mô hình Spinning Top tại các vùng giá quan trọng

Các vùng giá quan trọng ở đây chính là vùng hỗ trợ hoặc kháng cự tiềm năng, được xác định bởi các mức giá quan trọng trong quá khứ, hoặc hỗ trợ, kháng cự xác định bởi đường trendline của xu hướng. Các vùng giá quan trọng khác mà các bạn có thể sử dụng để giao dịch với Spinning Top chính là tại các tỷ lệ quan trọng của Fibonacci Retracement.

Ví dụ 3: Giao dịch với mô hình Spinning Top tại vùng hỗ trợ, kháng cự tiềm năng

Nến Spinning Top xuất hiện rất nhiều trong khoảng thời gian được xem xét, nhưng chỉ có cây nến Spinning Top xuất hiện tại vùng kháng cự mạnh mới cho giá trị giao dịch cao. Mô hình nến Spinning Top xuất hiện tại vùng kháng cự mạnh, đồng thời trong xu hướng đang tăng phía trước, cộng thêm sự xuất hiện của cây nến giảm xác nhận ngay sau đó nên càng làm cho khả năng giá đảo chiều giảm được tăng cao hơn.

Có thể vào lệnh Sell ngay khi nến Spinning Top đóng cửa hoặc chờ đợi cây nến xác nhận đóng cửa rồi vào lệnh cũng được. Tuy nhiên, nếu chờ đợi sự xác nhận của cây nến giảm sau đó, có thể các bạn sẽ bỏ lỡ cơ hội vào lệnh tốt vì theo sau nến Spinning Top có thể là một cây nến tăng nhưng thị trường sau đó vẫn giảm nhờ sự củng cố tín hiệu từ vùng kháng cự.

Đặt stop loss phía trên mức giá cao nhất của Spinning Top. Trong trường hợp bóng nến của Spinning Top ngắn làm cho khoảng cách đặt lệnh đến stop loss quá gần thì các bạn có thể nới stop loss ra một chút.

Trong trường hợp này thì mô hình Spinning Top xuất hiện khi thị trường đang giảm, theo ngay sau đó là một cây nến tăng. Nhưng quan trọng hơn hết là Spinning Top xuất hiện ngay tại vùng hỗ trợ mạnh, nên khả năng giá đảo chiều tăng được xác nhận cao hơn.

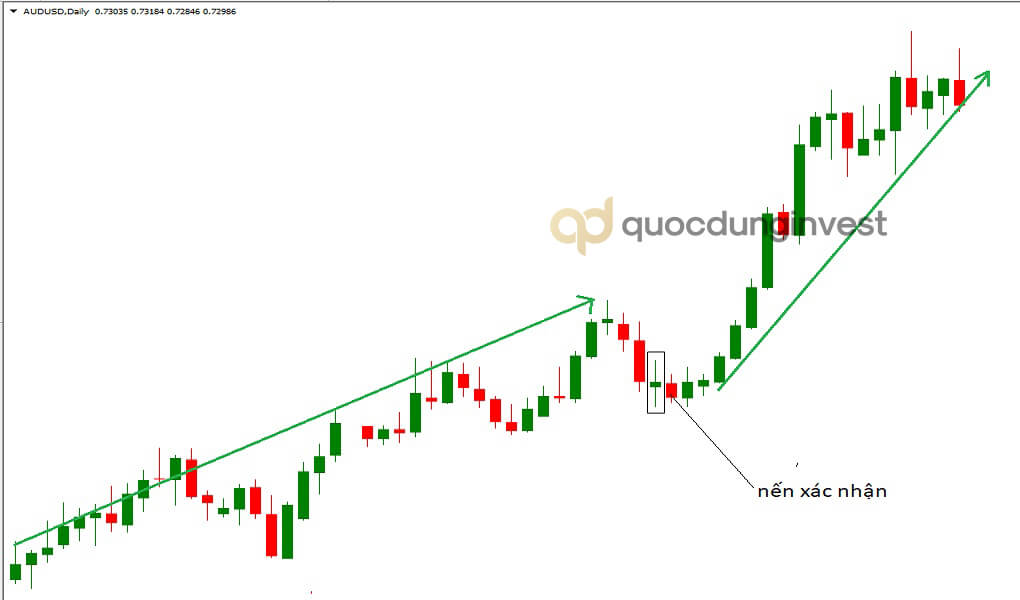

Vùng hỗ trợ, kháng cự được xác định bởi trendline của xu hướng cũng là những vùng giá quan trọng, đặc biệt khi giá đã nhiều lần test thành công vùng giá này.

Trong trường hợp này, Spinning Top xuất hiện khi thị trường đang điều chỉnh giảm, đồng thời nến cũng chạm vào đường trendline của xu hướng tăng, lúc này đóng vai trò là ngưỡng hỗ trợ mạnh (trước đó giá đã có đến 4 lần chạm trendline và quay đầu), cho tín hiệu kết thúc đợt điều chỉnh giảm, giá quay đầu và tiếp tục xu hướng tăng. Các bạn có thể vào lệnh ngay khi nến Spinning Top đóng cửa hoặc chờ đợi sự xác nhận của cây nến tăng ngay sau đó.

Hay trường hợp này, Spinning Top xuất hiện tại ngưỡng kháng cự mạnh tạo bởi đường trendline của xu hướng giảm.

Ví dụ 4: Giao dịch với Spinning Top tại các mức tỷ lệ quan trọng của Fibonacci Retracement

Fibonacci Retracement là công cụ vô cùng hiệu quả trong việc xác định thời điểm kết thúc của đợt điều chỉnh trong một xu hướng rõ ràng. Cụ thể, trong xu hướng tăng, thị trường sẽ có những đợt điều chỉnh giảm, khi giá điều chỉnh giảm và chạm vào một trong các tỷ lệ quan trọng của Fibonacci Retracement, nó sẽ quay đầu đi lên lại theo xu hướng chính. Và ngược lại, trong xu hướng giảm, khi giá điều chỉnh tăng và chạm vào một trong các tỷ lệ quan trọng của Fibonacci Retracement, nó sẽ quay đầu đi xuống lại theo xu hướng chính. Các tỷ lệ quan trọng của Fibonacci Retracement mà các bạn có thể cân nhắc để vào lệnh bao gồm 0.382, 0.5. 0.618 và 0.764. Nếu xu hướng càng mạnh thì giá sẽ điều chỉnh về các tỷ lệ nhỏ như 0.382 hoặc 0.5.

Spinning Top xuất hiện tại mức thoái lui quan trọng của Fibonacci Retracement 0.5, cho tín hiệu giá quay đầu tăng.

Giao dịch đảo chiều với Spinning Top kết hợp tín hiệu từ chỉ báo khác

Một trong những chỉ báo mà chúng tôi thường sử dụng kết hợp khi giao dịch đảo chiều với nến Spinning Top hay các mô hình nến khác chính là RSI, bởi lẽ nó cung cấp đến 2 loại tín hiệu và cả 2 loại khi kết hợp với mô hình nến đều cho những hiệu quả nhất định.

- Spinning Top kết hợp tín hiệu quá mua, quá bán từ RSI

Cách giao dịch như sau:

- Khi Spinning Top xuất hiện trong xu hướng tăng, đồng thời tại đó, RSI đang rơi vào vùng quá mua 🡪 tín hiệu giá đảo chiều giảm được củng cố.

- Khi Spinning Top xuất hiện trong xu hướng giảm, đồng thời tại đó, RSI đang rơi vào vùng quá bán 🡪 tín hiệu giá đảo chiều tăng được củng cố.

Ví dụ: Spinning Top kết hợp RSI

Spinning Top xuất hiện trong xu hướng tăng, đồng thời tại đó RSI vừa đi ra khỏi vùng quá mua, cho tín hiệu giá đảo chiều giảm.

Tuy nhiên, trong trường hợp này, giá không giảm xuống ngay mà đi ngang một vài phiên sau đó, nếu đặt stop loss trên mức giá cao nhất của Spinning Top thì lệnh đã bị quét stop loss. Trên khung thời gian H4, khoảng cách từ giá đóng cửa đến giá cao nhất của Spinning Top là quá gần, số pip rất nhỏ, các bạn nên nới stop loss, sử dụng các khu vực đỉnh hoặc đáy trước đó để đặt stop loss thay vì chọn các mức giá của Spinning Top.

- Spinning Top kết hợp tín hiệu phân kỳ, hội tụ từ RSI

Cách giao dịch như sau:

- Khi Spinning Top xuất hiện trong xu hướng tăng, đồng thời tại đó, giá và RSI tạo phân kỳ 🡪 tín hiệu giá đảo chiều giảm được củng cố.

- Khi Spinning Top xuất hiện trong xu hướng giảm, đồng thời tại đó, giá và RSI tạo hội tụ 🡪 tín hiệu giá đảo chiều tăng được củng cố.

Ví dụ: Spinning Top kết hợp RSI

Kết luận

Hy vọng qua những gì mà quocdunginvest.com đã chia sẻ trong bài viết, các bạn đã có thể nắm bắt và tiếp cận tốt hơn về Spinning Top, một mô hình nến phổ biến trong giao dịch forex. Mặc dù tín hiệu mà mô hình này mang lại không mạnh và cung cấp hướng giao dịch không rõ ràng nhưng nếu biết kết hợp thêm công cụ, phương pháp khác, Spinning Top vẫn đem lại cho bạn những giá trị giao dịch nhất định, giúp bạn có thể kiếm được lợi nhuận cao. Đối với giao dịch các mô hình nến hay mô hình giá, quan trọng là các bạn phải siêng năng luyện tập quan sát hành vi, chuyển động của giá trên đồ thị để tăng khả năng nhận diện mô hình, thử giao dịch theo nhiều cách khác nhau, từ đó lựa chọn ra một cách phù hợp và mang lại hiệu quả cao nhất cho mình.

CHÚC CÁC BẠN THÀNH CÔNG.