Chắc chắn khi tìm hiểu về những kiến thức tổng quan, công cụ phân tích, chiến lược giao dịch forex thì các bạn sẽ thường xuyên bắt gặp khái niệm “tâm lý thị trường”. Chẳng hạn như trong các bài viết về mô hình giá hay mô hình nến trên quocdunginvest.com, chúng tôi luôn có phần nội dung “tâm lý thị trường đằng sau mô hình…” và sau đó sẽ là diễn giải về cách mà mô hình đó hình thành dựa trên cảm xúc, thái độ và hành vi của đám đông nhà đầu tư, nhà giao dịch trên thị trường.

Vậy thì, những cảm xúc, thái độ hay hành vi đó cụ thể là gì? Hay tâm lý thị trường chính xác được hiểu như thế nào và nó ảnh hưởng ra sao đến diễn biến của giá?

Đây sẽ là bài viết mở đầu liên quan đến nội dung về tâm lý thị trường, trong các bài viết tiếp theo sau đó, quocdunginvest.com sẽ giới thiệu về các công cụ, chỉ báo xác định tâm lý thị trường, giúp trader có thể tiếp cận tốt hơn đến phương pháp giao dịch đặc biệt này.

Tâm lý thị trường (Market Sentiment) là gì?

Tâm lý thị trường được hiểu chính là cảm xúc hay thái độ chung của các nhà đầu tư, nhà giao dịch đối với một loại công cụ tài chính (tài sản tài chính) cụ thể hoặc cũng có thể là đối với toàn bộ một thị trường tài chính nhất định.

Cảm xúc hay thái độ ở đây có thể là sự lạc quan, sự bi quan, lo ngại, phấn khích… và chính những cảm xúc hay thái độ này sẽ quyết định đến hành vi của các nhà đầu tư, nhà giao dịch đối với một tài sản hay một thị trường, từ đó ảnh hưởng trực tiếp đến giá cả của tài sản hoặc giá cả chung của thị trường đó.

Tất cả các công cụ tài chính đều chịu ảnh hưởng bởi tâm lý thị trường như cổ phiếu, forex, trái phiếu, chỉ số, hàng hóa, chứng khoán phái sinh, tiền điện tử…

Đứng trước một diễn biến cụ thể của giá trên thị trường, mỗi người sẽ có một suy nghĩ, phán đoán và cảm xúc riêng trước diễn biến đó và biểu hiện thành các hành vi mua, bán của họ đối với tài sản trên thị trường. Nhưng nếu phần lớn cảm xúc hay thái độ của họ nghiêng hẳn về một phía (đám đông) thì thị trường sẽ đi theo hướng của đám đông. Do đó, tâm lý thị trường được xác định dựa trên tâm lý đám đông.

Việc hiểu được tâm lý đám đông cho phép bạn đánh giá được rằng một thị trường đang lạc quan hay bị quan về tương lai của tài sản.

- Nếu đám đông đang lạc quan trước biểu hiện của giá hay tâm lý thị trường tăng giá 🡪 giá tài sản tăng

- Ngược lại, nếu đám đông đang bi quan sẽ dẫn đến giá tài sản giảm 🡪 tâm lý thị trường giảm giá

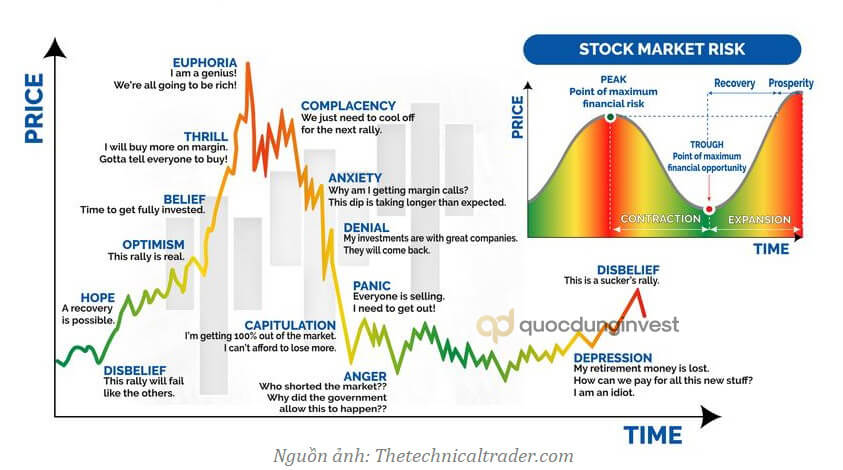

Tâm lý thị trường trong chu kỳ giá – Psychology of Market Cycle

Trên các thị trường tài chính như chứng khoán hay forex, các chuyển động của giá thường lên rồi xuống theo chu kỳ, nếu các bạn đã tìm hiểu về phân tích kỹ thuật sẽ hiểu rất rõ điều này. Và đằng sau những chuyển động lên xuống này cũng ẩn chứa cảm xúc và thái độ của nhà đầu tư hay nói cách khác, tâm lý thị trường được thể hiện thông qua hành vi của giá trong mỗi chu kỳ giá nhất định.

Một chu kỳ giá trên thị trường có thể được chia thành 3 giai đoạn: giai đoạn tăng giá, giai đoạn giảm giá và giai đoạn thị trường tích lũy. Ở từng thời điểm cụ thể, tâm lý thị trường là khác nhau, quyết định đến chuyển động của giá trong mỗi giai đoạn cũng khác nhau.

Tâm lý thị trường trong giai đoạn tăng giá

Hoài nghi

Sau một xu hướng giảm kéo dài, việc giá bắt đầu tăng lên không khiến cho đám đông nhà đầu tư lạc quan ngay mà thay vào đó sẽ là thái độ hoài nghi. Họ cho rằng làn sóng tăng này sẽ nhanh chóng thất bại, đơn giản vì đó chỉ là một đợt điều chỉnh nhẹ, trước khi giá tiếp tục giảm xuống.

Hy vọng

Sau đó giá tiếp tục tăng lên, nhà đầu tư bắt đầu hy vọng về khả năng hồi phục của thị trường , họ mong chờ sự tăng trưởng trở lại nhưng niềm tin này vẫn chưa thể chắc chắn.

Lạc quan

Sau một vài đợt điều chỉnh nhẹ, thị trường tiếp tục tăng mạnh hơn. Đám đông nhà đầu tư bắt đầu lạc quan và suy nghĩ tích cực hơn

Niềm tin

Cấu trúc của xu hướng tăng càng được củng cố vững chắc hơn khi giá liên tục tạo các đỉnh mới cao hơn, giờ là lúc niềm tin về sự tăng trưởng càng trở nên mạnh mẽ, họ chắc chắn rằng thị trường đang trên đà tăng trưởng và tập trung đầu tư nhiều hơn trên thị trường

Phấn khích

Khi giá tiếp tục tăng lên, số người đã tham gia đầu tư vào ở giai đoạn trước đã có lợi nhuận bắt đầu phấn khích hơn. Họ đầu tư nhiều hơn và sử dụng margin để gia tăng lợi nhuận, hơn nữa còn khuyến khích những người khác đầu tư vào để kiếm được nhiều tiền như họ.

Hưng phấn

Quá nhiều người mua vào khiến giá càng tăng lên cao. Sự tự tin vào đà tăng trưởng mạnh khiến ai cũng nghiễm nhiên trở thành “thiên tài” khi các khoản đầu tư của họ đều sinh lời. Nhưng sự thật là giá đã ở đỉnh, thị trường rơi vào trạng thái quá mua.

Nhìn chung, tâm lý thị trường trong giai đoạn tăng giá chủ yếu là lạc quan và cảm xúc tích cực. Đôi khi sự lạc quan quá mức sẽ dẫn đến sự tham lam, thị trường rơi vào trạng thái tăng trưởng quá mức, làm xuất hiện “bong bóng tài chính”.

Tâm lý thị trường trong giai đoạn giảm giá

Kiêu căng

Sau một đợt ồ ạt mua vào thì thị trường bắt đầu điều chỉnh giảm. Đám đông lúc này vẫn kiêu căng cho rằng đó chỉ là sự tạm nghỉ trước khi giá tiếp tục tăng lên. Lợi nhuận cao hiện có khiến họ chưa thể chấp nhận sự thật thị trường đảo chiều, một số ít mua vào do đã bỏ lỡ những cơ hội tốt hơn trước đó.

Lo ngại

Giá tiếp tục giảm xuống chứ không tăng lên như kỳ vọng ban đầu. Nhà đầu tư bắt đầu lo ngại với số lợi nhuận đang có, số khác sử dụng margin giao dịch đã phải chịu thua lỗ do giá giảm nhanh. Lúc này, thị trường có thể có nhiều tin tốt nhưng giá vẫn giảm xuống.

Phủ nhận

Tâm lý này cũng khá dễ hiểu khi mà những khoản đầu tư trước đó đều dễ dàng sinh lời. Đám đông vẫn chưa thể chấp nhận việc thị trường đã đảo chiều vì họ vẫn còn tin rằng một thị trường đang quá tiềm năng như thế thì không lý gì lại giảm giá.

Hoảng loạn

Giá bắt đầu giảm xuống sâu hơn, những người vẫn đang giữ vị thế của họ bắt đầu hoảng loạn vì phần lợi nhuận cao thu được trước đó đang có nguy cơ mất trắng, họ nhanh chóng bán ra để có thể giữ được phần nào lợi nhuận hoặc không thể để tài khoản chuyển từ lời sang lỗ.

Đầu hàng

Đám đông hoảng loạn bán ra khiến giá càng giảm sâu hơn và gần như chạm đáy. Lúc này, vì không muốn thua lỗ hơn nữa và cũng như đã hoàn toàn tin tưởng rằng sẽ khó có cơ hội phục hồi nên phần lớn nhà đầu tư sẽ bán ra bằng mọi giá.

Phẫn nộ

Một số người còn giữ lại vị thế sẽ phẫn nộ khi giá không thể phục hồi. Họ tức giận vì đáng lẽ ra khi giá đã giảm sâu như thế rồi thì tất cả đã phải bán ra trước đó, giá đã giảm rất sâu và cơ hội cho những người khác được mua vào với giá rẻ, đáng lẽ giá phải bắt đầu tăng lên lại, thế nhưng vẫn còn người bán, giá vẫn giảm.

Trong giai đoạn giảm giá này, cảm xúc của đám đông nhà đầu tư chủ yếu là bi quan, tiêu cực. Khi giá càng giảm mạnh thì làn sóng “panic sell” càng mạnh mẽ. Sự sợ hãi và hoảng loạn đã khiến đám đông phải bán tài sản của họ ở gần với mức đáy hay còn gọi là sự từ bỏ thị trường.

Tâm lý thị trường trong giai đoạn tích lũy

Chán nản

Khi đã thua lỗ quá nhiều, đám đông bắt đầu cảm thấy chán nản và không muốn đầu tư thêm, càng không hy vọng về sự phục hồi trở lại. Giá lúc này biến động rất nhẹ, khối lượng giao dịch rất thấp.

Tâm lý chán nản cũng là tâm lý cuối cùng bên trong một chu kỳ giá. Sau đó, khi có những bước tăng giá đầu tiên trở lại, đám đông lại sẽ bắt đầu hoài nghi về một sự phục hồi mới. Và chu kỳ tâm lý thị trường lại được tiếp diễn như trên, tạo ra một chu kỳ tâm lý mới bên trong một chu kỳ giá mới.

Tâm lý thị trường ảnh hưởng đến giá cả như thế nào?

Tâm lý thị trường hay nói chính xác hơn là tâm lý đám đông, là cảm xúc, là thái độ của phần lớn nhà đầu tư, nhà giao dịch trên thị trường, mà chính những cảm xúc, những thái độ này lại quyết định đến hành vi của họ đối với tài sản (các quyết định mua, bán hoặc không gia nhập thị trường), từ đó thúc đẩy cung và cầu, dẫn đến những biến động giá trên thị trường.

Thị trường ngắn hạn chủ yếu được thúc đẩy bởi 2 luồng cảm xúc: tham lam và sợ hãi. Khi thị trường đang tăng giá, lòng tham sẽ chi phối toàn bộ cảm xúc của nhà đầu tư, họ sẵn sàng trả giá cho một tài sản ở mức quá cao so với giá trị thực của nó. Trong trường hợp này, họ không mua vì tài sản tốt mà họ cần phải làm gì đó để tránh cảm giác bị bỏ lỡ. Ngược lại, khi thị trường giảm giá, các nhà đầu tư sẽ bán tài sản với mức giá thấp hơn giá trị nội tại của nó vì họ đang cần phải dừng ngay cái cảm xúc đau đớn khi bị thua lỗ quá nhiều, nỗi sợ hãi lấn át cảm xúc, lúc này, họ có xu hướng lo lắng về việc mất tiền hơn là bỏ lỡ các cơ hội để kiếm tiền. Đây là 2 trường hợp mà cảm xúc có thể buộc các nhà đầu tư, các nhà giao dịch đưa ra các quyết định phi lý trí, đồng thời cũng cho thấy các mức cao và mức thấp của thị trường thường đi kèm với tâm lý tích cực hoặc tiêu cực. Tâm lý thị trường đạt mức tích cực nhất ngay trước khi giá tạo đỉnh, ngược lại, tâm lý thị trường đạt mức tiêu cực nhất ngay trước khi giá tạo đáy.

Bằng việc phân tích tâm lý thị trường, các nhà đầu tư sẽ xác định được khi nào thị trường đang bị điều khiển bởi tâm lý đám đông, và khi nào không hoặc họ có thể nắm bắt được những thay đổi trong tâm lý thị trường trước khi các tin tức quan trọng được công bố để giải thích cho hành vi của giá.

Các chỉ báo đo lường tâm lý thị trường

Mặc dù rất khó khăn trong việc xác định tâm lý thị trường để ra các quyết định giao dịch nhưng trên thực tế, chúng ta vẫn có những công cụ, phương pháp để làm được điều này, mà cụ thể hơn thì đó chính là các chỉ báo tâm lý thị trường.

Những chỉ báo này sẽ giúp các nhà đầu tư xác định được tâm lý thị trường hiện tại và chúng đang ở đâu trong chu kỳ tâm lý, từ đó tìm ra các cơ hội đầu tư mà tại đó, tài sản đang bị định giá quá thấp hoặc quá cao.

Một số chỉ báo xác định tâm lý thị trường được các nhà đầu tư, trader sử dụng rộng rãi, bao gồm:

Commitment of Traders (COT)

Tạm dịch là cam kết của các nhà giao dịch. Đây là một bản báo cáo được công bố vào 3:30 chiều (EST) thứ 6 hàng tuần bởi Ủy Ban Giao Dịch Hàng Hóa Tương Lai của Hoa Kỳ. Báo cáo này thể hiện khối lượng mua và bán ở cả vị thế dài và ngắn hạn của các nhà đầu tư, nhà giao dịch trên thị trường Tương lai Hoa Kỳ. COT thể hiện đầy đủ và chi tiết về cách mà các “ông lớn” (ngân hàng, quỹ đầu tư, tổ chức tín dụng…) giao dịch, cho thấy họ cam kết như thế nào đối với xu hướng hiện tại của thị trường. Nếu COT cho biết các ông lớn đã chuyển sang thái độ giảm giá trong khi thị trường đang tăng giá thì điều này có thể dẫn đến một bước ngoặt lớn trên thị trường.

Mặc dù báo cáo COT là của thị trường Tương lai nhưng nó sẽ gợi ý cho chúng ta những ý tưởng tuyệt vời để xác định tâm lý trên thị trường ngoại hối.

Hình trên là các nội dung được công bố trong báo cáo COT trên Lịch kinh tế.

Volatility Index (VIX)

Chỉ số biến động hay còn được biết đến với cái tên “chỉ số sợ hãi”, đo lường sự biến động trong giá cả của các Hợp đồng quyền chọn – một sản phẩm phái sinh hoạt động như một hợp đồng bảo hiểm, nhằm bảo vệ các vị thế mở của nhà đầu tư khi thị trường biến động theo hướng bất lợi.

VIX tăng đồng nghĩa với nhu cầu bảo hiểm trên thị trường tăng lên. Nếu các nhà giao dịch cảm thấy cần phải bảo vệ khỏi rủi ro, đó là dấu hiệu của sự biến động ngày càng tăng. Ngược lại, nếu sự biến động thấp sẽ cho thấy tâm lý thị trường đang ổn định, giá sẽ biến động ít và tiếp tục xu hướng hiện tại.

Các nhà giao dịch thường sẽ thêm vào các đường trung bình trượt MA với VIX để xác định xem nó đang cao hay thấp một cách tương đối so với giá trị trung bình.

High/Low Sentiment Ratio

Tỷ lệ tâm lý cao/thấp – so sánh số lượng cổ phiếu tạo ra mức cao nhất trong 52 tuần với số lượng cổ phiếu tạo mức thấp nhất trong vòng 52 tuần. Khi chỉ số này thấp hơn 30, cho thấy giá cổ phiếu đang giao dịch gần mức thấp nhất và tâm lý thị trường hiện tại là tâm lý giảm giá. Ngược lại, khi chỉ số cao trên 70, giá cổ phiếu đang giao dịch gần mức cao nhất, cho thấy tâm lý thị trường hiện tại đang là tâm lý tăng giá.

Thông thường, các nhà đầu tư, nhà giao dịch sẽ sử dụng chỉ báo này cho một thị trường cụ thể mà đại diện chính là các chỉ số chứng khoán thay vì sử dụng trên từng tài sản riêng lẻ.

Bullish Percent Index

Chỉ số phần trăm tăng giá. Chỉ số này đo lường số lượng cổ phiếu đang có mô hình tăng giá dựa trên biểu đồ điểm và hình (Point & Figure chart). Thị trường trung lập có tỷ lệ tăng khoảng 50%. Khi chỉ số BPI cho kết quả từ 80% trở lên, tâm lý thị trường là cực kỳ lạc quan, các cổ phiếu có khả năng bị mua quá mức và sẵn sàng cho một đợt suy thoái. Ngược lại, khi giá trị của chỉ số thấp hơn 20%, tâm lý thị trường là tiêu cực, các cổ phiếu đang bị bán quá mức và sẵn sàng phục hồi

Fear and Greed Index

Chỉ số sợ hãi và tham lam. Đây là một chỉ số mới hơn do CNN tạo ra. Giá trị của chỉ số dao động trong phạm vi từ 1 đến 100, trong đó, nếu chỉ số bằng 1 cho biết tâm lý thị trường hiện tại đang là sợ hãi tột độ, và 100 sẽ là lòng tham tối đa.

Moving Average

Chỉ báo này thì có lẽ đã không còn quá xa lạ với các trader trên thị trường, kể cả các trader mới. Vị trí giữa giá và đường MA cho biết kỳ vọng của đám đông về xu hướng hiện tại của thị trường. Khi phần lớn giá nằm trên đường MA, kỳ vọng của nhà đầu tư đang cao hơn so với mức trung bình trong quá khứ, tâm lý thị trường đang lạc quan và ngược lại, nếu phần lớn giá nằm dưới đường MA thì chứng tỏ kỳ vọng của nhà đầu tư đang thấp hơn mức trung bình trong quá khứ, tâm lý thị trường đang bi quan.

Mặc dù có thể xác định được tâm lý thị trường nhưng các chỉ báo này nên được sử dụng cùng với các kỹ thuật phân tích kỹ thuật khác để tạo thêm chiều sâu cho kết quả phân tích, giao dịch theo tâm lý thị trường sẽ đạt hiệu quả cao hơn.

Chiến lược giao dịch dựa trên tâm lý thị trường

Cách giao dịch phổ biến nhất dựa trên tâm lý thị trường chính là giao dịch song song hay thuận chiều xu hướng với tâm lý thị trường. Chiến lược này thường hiệu quả đối với các nhà đầu tư dài hạn hay các nhà đầu tư giá trị. Vì họ cho rằng biến động giá trong ngắn hạn không mô tả chính xác về tâm lý thị trường và việc phân tích tâm lý thị trường lúc này không thực sự có ý nghĩa. Đó là bởi vì thị trường đang phản ứng thái quá trước tin tốt hoặc tin xấu. Và đồng thời cách giao dịch nương theo tâm lý thị trường cũng cực kỳ phù hợp với các trader mới khi lần đầu tiên tiếp cận phương pháp này.

Cụ thể, khi tâm lý thị trường lạc quan, giá chứng khoán, ví dụ như cổ phiếu dự kiến sẽ tăng, dẫn đến tăng vốn và thu nhập cổ tức ổn định trong tương lai. Nó thường được gọi là “tâm lý đám đông dẫn đến hành vi bầy đàn”, nhà đầu tư sẽ mua vào nhiều hơn. Ngược lại, khi tâm lý thị trường bi quan, giá cả có xu hướng giảm xuống, nhà đầu tư sẽ bán ra để hạn chế thua lỗ.

Tuy nhiên, bên cạnh đó, cũng có những nhà đầu tư hành động ngược lại. Trên thị trường chứng khoán, trong thời điểm cực kỳ bi quan, họ tìm kiếm những cổ phiếu đã giảm giá, nhưng lại có các yếu tố cơ bản mạnh mẽ và có tiềm năng tăng trưởng lớn trong tương lai, họ sẽ chấp nhận bỏ tiền ra để được mua những cổ phiếu đó với giá cực hời và chờ đợi một sự phục hồi sắp tới.

Còn đối với thị trường forex, tâm lý lạc quan tồn tại cả khi thị trường tăng và giảm. Nếu là tâm lý lạc quan trong thị trường tăng giá, trader sẽ mua vào, ngược lại, nếu là tâm lý lạc quan trong thị trường giảm giá, họ bán ra. Dù cho thị trường có tăng hoặc giảm thì trader cũng có thể kiếm được lợi nhuận nếu nương theo tâm lý thị trường.

Kết luận

Phân tích tâm lý thị trường trên thực tế rất “khó nuốt” nhưng nó lại là một phần cực kỳ quan trọng trong toàn bộ quá trình phân tích thị trường của trader. Mặc dù không thể giúp trader hoàn thành một giao dịch, do phương pháp này không chỉ ra cụ thể các vị trí vào/thoát lệnh nếu chỉ sử dụng riêng phân tích tâm lý thị trường, nhưng nó sẽ giúp cho phân tích của trader có chiều sâu hơn, giao dịch hiệu quả hơn.

CHÚC CÁC BẠN THÀNH CÔNG.